Note : Ce rapport contient des données prévisionnelles basées sur les chiffres historiques.

Sommaire

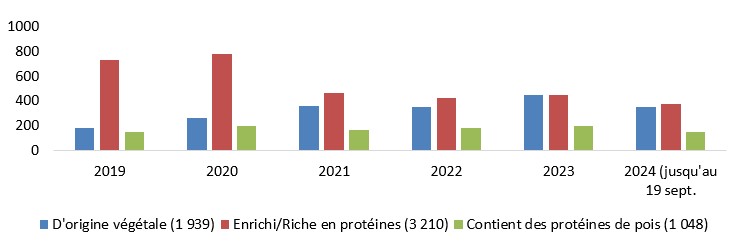

Les consommateurs s'intéressent aux protéines pour diverses raisons, notamment car elles favorisent la santé générale, la masse musculaire, les niveaux d'énergie ainsi que le sentiment de satiété. Les consommateurs se tournent vers des modes de vie qui privilégient les régimes faibles en graisses et en glucides ainsi qu'une alimentation naturelle. Cette tendance a contribué à renforcer l'importance des protéines dans leurs choix alimentaires. Dans la région de l'Europe, du Moyen-Orient et de l'Afrique (EMOA), les allégations « enrichi en protéines » ou « forte teneur en protéines » et « d'origine végétale » continuent à se multiplier pour répondre aux préoccupations des consommateurs en matière de santé et d'environnement. Ces allégations figurent surtout de plus en plus sur les produits qui offrent non seulement une teneur accrue en protéines, mais aussi un goût proche de celui de la viande.

En 2023, l'Allemagne a importé des ingrédients protéiques d'origine végétale et animale provenant du reste du monde pour une valeur totale de 1,2 milliard de dollars américains (616,0 milliers de tonnes). Les principaux marchés ayant fourni ces ingrédients protéiques à l'Allemagne en 2023 étaient les Pays-Bas (25,2 %), le Danemark (9,2 %) et les États-Unis (8,7 %). Le Canada occupe quant à lui la 20e place, avec 7,5 millions de dollars américains (902 tonnes métriques) d'ingrédients protéiques vendus à l'Allemagne au cours de l'année.

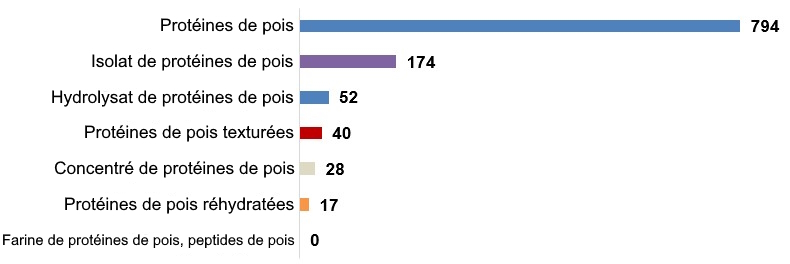

En ce qui concerne le volume des ventes, le marché des protéines d'origine non animale en Allemagne s'élevait en 2023 à 104,9 milliers de tonnes (part de l'ensemble du marché des protéines : environ 65 %), tandis que le marché des protéines d'origine animale s'élevait à 51,4 milliers de tonnes (environ 32 %). La demande d'ingrédients protéiques d'origine végétale visait principalement sur le gluten (46,1 %), le concentré de protéines de soja (23,4 %), les protéines végétales (15,4 %), les protéines de pois (10,4 %) et l'isolat de protéines de soja (4,7 %).

En 2023, les produits alimentaires emballés d'origine végétale en Allemagne ont enregistré des ventes totales de 659,5 millions de dollars américains. Les segments d'aliments d'origine végétale les plus consommés du secteur en 2023, c'est-à-dire ceux dont les valeurs des ventes étaient les plus élevées, comprennent les produits laitiers et leurs substituts d'origine végétale pour une part totale de 89,8 % (y compris le lait, le yogourt, le fromage, les desserts laitiers et la crème), les crèmes glacées d'origine végétale (3,9 %), et les substituts de viande et de fruits de mer d'origine végétale (3,7 %).

En Allemagne, les produits emballés riches en protéines (d'origine animale ou non animale) ont enregistré des ventes totales de 1,6 milliard de dollars américains en 2023. Les principales sous-catégories d'aliments riches en protéines qui ont connu les ventes les plus élevées en 2023 étaient les suivantes : les produits laitiers et les produits d'origine végétale (y compris le fromage, les boissons lactées et les desserts laitiers) pour une part totale de 33,8 %, suivis par les viandes, les fruits de mer et les substituts de viande transformés (y compris le tofu et ses dérivés) pour une part de 28,3 %, et les collations salées (y compris les mélanges salés de noix et de graines, les collations salées à base de viande et les collations salées à base de fruits de mer) pour une part de 22,3 %.

Vue d'ensemble du marché mondial et tendances relatives aux protéines dans l'Union européenneNote de bas de page 1

De façon générale, les consommateurs associent les protéines à divers avantages pour la santé. Bien que consommer de la viande reste le moyen le plus naturel d'obtenir les protéines nécessaires à une alimentation équilibrée, le goût, la texture et le coût de la viande sont les principaux facteurs qui poussent les consommateurs à opter pour d'autres sources de protéines. Les secteurs des aliments d'origine végétale et des autres protéines ont connu une forte croissance, mais ils sont eux aussi confrontés à des obstacles similaires, notamment en ce qui concerne les facteurs liés au goût, aux sens et à la nutrition. L'introduction de nouvelles technologies dans le secteur des autres protéines contribue à surmonter ces obstacles, ce qui rend la catégorie plus attrayante. Les protéines produites par fermentation de précision attirent peu à peu les consommateurs vers la catégorie des autres protéines, car leurs profils sensoriel et nutritionnel se rapprochent davantage de ceux des produits d'origine animale équivalents.

En outre, les offres de protéines d'origine végétale ne se résument plus simplement aux produits habituels à base de soja, car des technologies innovantes pour extraire les protéines des algues, des champignons (exemple de la viande à base de champignons) et des insectes ont également contribué à la croissance de la catégorie sur différents marchés. En Chine, 50 % des consommateurs sont plus attirés par la viande à base de champignons, 78 % des consommateurs thaïlandais sont intéressés par les algues pour remplacer la viande et 21 % des consommateurs britanniques sont prêts à essayer des produits riches en protéines fabriqués à partir de protéines d'insectes. Entre 2013 et 2023, c'est la Chine (23 %) qui a obtenu le plus grand nombre de brevets liés aux autres protéines, suivie des États-Unis (7 %), du Japon (5 %), de la France (5 %) et de la Corée du Sud (5 %).

Les consommateurs comprennent également l'importance de la durabilité. En Allemagne, 64 % des consommateurs préfèrent les entreprises qui réduisent leurs émissions de CO2. De plus, 83 % des consommateurs américains déclarent essayer d'agir de manière à ne pas nuire à l'environnement et 73 % des consommateurs indiens reconnaissent que les aliments végétaliens sont meilleurs pour l'environnement que les aliments d'origine animale (y compris la viande et les produits laitiers). Toutefois, sur les marchés européens, les résultats d'enquêtes menées en 2022 suggèrent que l'augmentation du coût de la vie rendra la durabilité des aliments et des boissons moins importante et que les produits durables devront devenir plus rentables dans un avenir proche. Dans l'ensemble, il est encore nécessaire d'informer les consommateurs sur les avantages sanitaires, environnementaux et économiques de la consommation de protéines d'insectes, afin de stimuler leur intérêt au niveau mondial.

Parmi les préférences des consommateurs du monde entier en matière de protéines et les principales tendances liées à la santé des consommateurs, on peut citer les suivantesNote de bas de page 1 :

- À l'échelle mondiale, 79 % des consommateurs interrogés (n = 1 605) qui consomment des protéines d'origine végétale aiment manger des haricots et légumineuses naturels, avec une préférence pour les céréales comme le quinoa et le millet (42 %), d'autres haricots comme les haricots noirs ou cannellini (40 %), les lentilles (38 %), les pois chiches (35 %), les graines comme celles de chanvre, de chia ou le soja (30 %) et les protéines de pois (22 %). Les produits consommés moins souvent (entre 10 et 15 %) sont les féveroles, les algues comme la spiruline, les produits à base de champignons comme la mycoprotéine dans le Quorn et le seitan comme le gluten de blé, laissant à 12 % la marge ne comprenant aucun de ces produits pour un apport en protéines. Le soja (38 %) reste la protéine de rechange la plus couramment mentionnée dans les brevets, les autres étant les pois et pois chiches (16 %), le riz (12 %), les légumineuses (8 %), la pomme de terre (3 %), l'avoine (3 %), le maïs (2 %), le colza (2 %) et d'autres, y compris le chanvre, les plantes marines, les algues, les champignons, les insectes et les protéines obtenues par fermentation de précision (17 %).

- Près de la moitié (40 %) des consommateurs canadiens interrogés (n = 2 000) estiment que la principale raison de consommer suffisamment de protéines est de développer ou de maintenir sa masse musculaire. De même, 42 % des consommateurs allemands de sexe masculin (n = 2 000) reconnaissent que les aliments riches en protéines permettent de se sentir rassasiés pendant plus longtemps (satiété), tandis que 53 % des consommateurs indiens interrogés (n = 3 000) estiment que les protéines contribuent à améliorer la santé immunitaire.

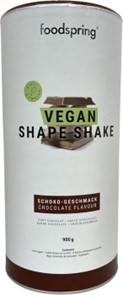

- Les protéines provenant de plantes, d'insectes et de champignons apparaissent dans une grande variété de nouveaux aliments et de nouvelles boissons, comme la boisson frappée protéique, végétalienne et biologique au goût cacao-macchiato (« Vegan Protein Shake ») de nu 3 (Allemagne), à base d'isolat de protéines de pois, de concentré de protéines de graines de tournesol ou de riz et de protéines de chanvre, ainsi que la boisson au cacao et au sirop d'érable contenant 55 % d'isolat de soja végétal et de protéines de citrouille, proposée par Chimpanzee - Le Natural (Allemagne). Les consommateurs chinois (44 %) s'intéressent aux thés riches en protéines d'origine végétale, avec des amandes, du sésame ou du soja et 31 % des consommateurs britanniques ont indiqué que les produits riches en protéines d'origine végétale sont plus attrayants que ceux à base de protéines d'origine animale. Enfin, 16 % des Américains qui consomment des protéines d'origine végétale reconnaissent le faire pour des raisons de bien-être animal.

- Il est important pour les produits d'origine végétale de reproduire les qualités sensorielles de la viande. En effet, 37 % des acheteurs allemands de substituts de viande sont plus enclins à acheter des produits dont la texture est proche de celle de la viande, 51 % des consommateurs thaïlandais seraient motivés pour manger davantage de viande d'origine végétale si son goût était semblable à celui de la viande, et 55 % des consommateurs américains déclarent qu'ils mangeraient davantage de substituts s'ils avaient le même profil nutritionnel que celui de la viande.

Dans la région EMOA, la part des nouveaux substituts de viande au goût de viande lancés sur le marché a augmenté et les produits au goût de volaille enregistrent des ventes notables. Les consommateurs souhaitent limiter leur consommation de viande, tout en continuant à en apprécier le goût. Si les régimes végétaliens, à base de plantes et flexitariens sont de plus en plus répandus et se généralisent en Europe en raison du nombre croissant de consommateurs qui reconnaissent les avantages pour la santé et l'environnement d'une réduction de la consommation de viande et de produits laitiers, de nombreux consommateurs (en particulier les flexitariens) ne sont pas encore prêts à renoncer au goût de la viande. En Allemagne, un peu moins d'un tiers (30 %) des acheteurs de substituts de viande déclarent qu'ils opteraient pour un substitut ayant une texture et/ou un goût semblables à ceux de la viande plutôt que pour un substitut ayant une texture et/ou un goût différentsNote de bas de page 2.

Les arômes « animaux » (viande, poisson, crustacés) ont connu une croissance rapide dans les substituts de viande en Europe, passant d'une part de 2 % du total des nouveaux produits lancés sur le marché de la catégorie il y a 5 ans à 16 % au cours des douze derniers mois jusqu'en août 2023. Les arômes « animaux » représentent désormais le deuxième groupe d'arômes le plus répandu dans la catégorie des substituts de viande après les arômes de fruits et de légumes. Leurs parts dans les nouveaux produits lancés en Europe entre septembre 2022 et août 2023 sont les suivantes : 6 % pour l'arôme de viande, 2 % pour l'arôme de poisson et 7 % pour l'arôme de volaille, ce dernier étant dans presque tous les produits de l'arôme de pouletNote de bas de page 2.

Les marques de substituts de viande vont plus loin que l'utilisation d'emballages écologiques et innovent en s'appuyant sur des caractéristiques durables plus holistiques. La part des allégations éthiques et environnementales (c'est-à-dire : emballage recyclable/compostable, œufs neutres en carbone provenant d'une exploitation agricole utilisant de l'énergie solaire et éolienne, limitation des émissions de gaz à effet de serre, orge provenant du recyclage valorisant des restes de cafés) augmente parmi les nouveaux substituts de viande et les nouveaux œufs lancés sur le marché, car les consommateurs européens veulent être informés des initiatives mises en œuvre par les marques concernant leurs engagements. Par exemple, 28 % des consommateurs italiens souhaitent obtenir ce type de renseignementsNote de bas de page 2.

Aperçu du commerce

En 2023, l'Allemagne a importé des ingrédients protéiques d'origine végétale et animale provenant du reste du monde pour une valeur totale de 1,2 milliard de dollars américains (616,0 milliers de tonnes). Ces ingrédients comprenaient des concentrats de protéines, des substances protéiques, des peptones et leurs dérivés, des lactalbumines, des ovalbumines ou autres albumines et albuminates propres à la consommation humaine, des farines, des semoules et des poudres de pois, de haricots, de lentilles ou d'autres légumes à cosse secs, des protéines de lactosérum et du gluten de blé. Les principales protéines importées en 2023 étaient les peptones et leurs dérivés, et les autres matières protéiques et leurs dérivés, non mentionnés ailleurs (37,8 %), le lactosérum, modifié ou non (16,4 %) et les concentrats de protéines et les substances protéiques texturées (11,9 %). Entre 2019 et 2023, les importations de protéines de l'Allemagne ont augmenté avec un TCAC de 7,5 %. Parmi les protéines ayant enregistré les plus fortes croissances figuraient l'ovalbumine séchée propre à la consommation humaine (+ 19,8 %), les autres peptones et leurs dérivés, et les autres matières protéiques et leurs dérivés (+ 14,8 %), et les albumines propres à la consommation humaine autres que les ovalbumines et les lactalbumines (+ 13,6 %). Les importations de lactosérum, modifié ou non, ont quant à elles baissé avec un TCAC de −2,7 %.

Les principaux marchés ayant fourni ces ingrédients protéiques d'origine végétale à l'Allemagne en 2023 étaient les Pays-Bas (25,2 %), le Danemark (9,2 %) et les États-Unis (8,7 %). De son côté, au cours de l'année, le Canada a exporté des ingrédients protéiques vers l'Allemagne pour un total de 7,5 millions de dollars américains (902 tonnes métriques), soit une part de marché de 0,7 %. Il était donc le 20e fournisseur le plus important de l'Allemagne.

| Code SH | Description | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 |

|---|---|---|---|---|---|---|---|

| Total - Importations internationales | 863,2 | 915,2 | 1 121,0 | 1 322,7 | 1 151,9 | 7,5 | |

| 350400 | Peptones et leurs dérivés; autres matières protéiques et leurs dérivés, non mentionné ailleurs | 250,7 | 275,8 | 326,4 | 446,0 | 435,7 | 14,8 |

| 040410 | Lactosérum, modifié ou non | 211,2 | 206,8 | 257,6 | 276,2 | 189,0 | −2,7 |

| 210610 | Concentrats de protéines et substances protéiques texturées | 79,6 | 92,7 | 112,8 | 119,0 | 124,6 | 11,9 |

| 35019090 | Caséines, caséinates et autres dérivés des caséines (à l'exclusion des colles de caséine) | 91,9 | 104,1 | 115,1 | 135,7 | 117,5 | 6,3 |

| 350220 | Lactalbumine, contenant en poids calculé plus de 80 % de protéines (y compris les concentrés de deux ou plusieurs protéines de lactosérum) | 91,3 | 88,7 | 108,7 | 133,8 | 103,0 | 3,0 |

| 35011090 | Caséine pour la fabrication de produits alimentaires et de fourrage | 61,7 | 69,5 | 95,3 | 111,8 | 69,2 | 2,9 |

| 110900 | Gluten de froment (blé), même à l'état sec | 49,3 | 44,1 | 46,9 | 46,6 | 58,9 | 4,5 |

| 35021190 | Ovalbumine, séchée (par exemple, en feuilles, en écailles, en flocons, en poudres), propre à la consommation humaine | 11,8 | 11,4 | 13,4 | 20,4 | 24,3 | 19,8 |

| 110610 | Farines, semoules et poudres de pois, de haricots, de lentilles et d'autres légumes à cosse secs du no 0713 | 4,8 | 10,5 | 31,2 | 16,0 | 11,7 | 24,9 |

| 35029070 | Albumines, propres à la consommation humaine (à l'exclusion des ovalbumines et des lactalbumines) | 6,7 | 5,8 | 8,9 | 9,9 | 11,1 | 13,6 |

| 35021990 | Ovalbumine, propre à la consommation humaine (à l'exclusion de l'ovalbumine séchée) | 4,2 | 5,8 | 4,6 | 7,3 | 6,8 | 13,2 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

| Code SH | Description | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 |

|---|---|---|---|---|---|---|---|

| Total - Importations internationales | 723 547 | 681 902 | 715 450 | 670 287 | 616 047 | −3,9 | |

| 040410 | Lactosérum, modifié ou non | 581 195 | 534 574 | 561 926 | 518 219 | 469 575 | −5,2 |

| 350400 | Peptones et leurs dérivés; autres matières protéiques et leurs dérivés, non mentionné ailleurs | 42 334 | 43 786 | 44 731 | 50 247 | 48 840 | 3,6 |

| 210610 | Concentrats de protéines et substances protéiques texturées | 18 684 | 22 383 | 23 718 | 27 751 | 24 990 | 7,5 |

| 110900 | Gluten de froment (blé), même à l'état sec | 31 891 | 30 782 | 29 585 | 24 063 | 21 992 | −8,9 |

| 350220 | Lactalbumine, contenant en poids calculé plus de 80 % de protéines (y compris les concentrés de deux ou plusieurs protéines de lactosérum) | 15 624 | 14 865 | 15 628 | 14 677 | 19 422 | 5,6 |

| 35019090 | Caséines, caséinates et autres dérivés des caséines (à l'exclusion des colles de caséine) | 12 029 | 11 865 | 11 490 | 9 873 | 8 447 | −8,5 |

| 110610 | Farines, semoules et poudres de pois, de haricots, de lentilles et d'autres légumes à cosse secs du no 0713 | 3 100 | 4 698 | 10 561 | 8 798 | 8 098 | 27,1 |

| 35011090 | Caséine pour la fabrication de produits alimentaires et de fourrage | 10 367 | 9 387 | 11 079 | 10 028 | 7 756 | −7,0 |

| 35021990 | Ovalbumine, séchée (par exemple, en feuilles, en écailles, en flocons, en poudres), propre à la consommation humaine | 6 590 | 7 872 | 5 062 | 4 858 | 5 435 | −4,7 |

| 35021190 | Ovalbumine, séchée (par exemple, en feuilles, en écailles, en flocons, en poudres), propre à la consommation humaine | 1 709 | 1 652 | 1 615 | 1 692 | 1 426 | −4,4 |

| 35029070 | Albumines, propres à la consommation humaine (à l'exclusion des ovalbumines et des lactalbumines) | 24 | 38 | 55 | 81 | 66 | 28,8 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

| Pays | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 | Part de marché (%) en 2023 |

|---|---|---|---|---|---|---|---|

| Total - Fournisseurs internationaux | 863,2 | 915,2 | 1 121,0 | 1 322,7 | 1 151,9 | 7,5 | 100,0 |

| 1. Pays-Bas | 214,1 | 238,2 | 293,4 | 334,0 | 290,2 | 7,9 | 25,2 |

| 2. Danemark | 64,1 | 67,8 | 84,8 | 110,2 | 106,0 | 13,4 | 9,2 |

| 3. États-Unis | 89,6 | 97,8 | 52,7 | 74,7 | 100,5 | 2,9 | 8,7 |

| 4. France | 73,9 | 82,1 | 105,5 | 117,3 | 98,8 | 7,5 | 8,6 |

| 5. Autriche | 61,9 | 64,5 | 85,3 | 122,3 | 88,9 | 9,5 | 7,7 |

| 6. Irlande | 62,7 | 58,7 | 89,0 | 92,3 | 80,0 | 6,3 | 6,9 |

| 7. Suisse | 19,9 | 25,9 | 31,6 | 45,8 | 45,1 | 22,8 | 3,9 |

| 8. Italie | 39,3 | 39,0 | 59,0 | 63,6 | 44,9 | 3,4 | 3,9 |

| 9. Belgique | 43,5 | 37,6 | 46,0 | 40,9 | 43,4 | −0,1 | 3,8 |

| 10. Lituanie | 18,1 | 20,4 | 29,6 | 44,6 | 37,8 | 20,2 | 3,3 |

| Total partiel - Dix principaux fournisseurs | 686,9 | 732,1 | 877,0 | 1 045,7 | 935,6 | 8,0 | 81,2 |

| 27 États membres de l'Union européenne | 629,3 | 673,2 | 897,3 | 1 046,2 | 887,5 | 9,0 | 77,0 |

| Canada (20e) | 1,4 | 3,4 | 6,1 | 9,7 | 7,5 | 53,6 | 0,7 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

| Pays | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 | Part de marché (%) en 2023 |

|---|---|---|---|---|---|---|---|

| Total - Fournisseurs internationaux | 723 550 | 681 901 | 715 448 | 670 286 | 616 048 | −3,9 | 100,0 |

| 1. Autriche | 262 945 | 247 574 | 244 150 | 257 813 | 215 394 | −4,9 | 35,0 |

| 2. Pays-Bas | 137 761 | 128 555 | 156 886 | 131 408 | 129 106 | −1,6 | 21,0 |

| 3. Italie | 94 982 | 75 497 | 68 836 | 64 053 | 53 382 | −13,4 | 8,7 |

| 4. Belgique | 39 767 | 33 344 | 38 031 | 34 110 | 37 735 | −1,3 | 6,1 |

| 5. France | 36 215 | 42 221 | 52 930 | 39 040 | 35 584 | −0,4 | 5,8 |

| 6. République tchèque | 16 153 | 17 367 | 20 656 | 23 656 | 35 405 | 21,7 | 5,7 |

| 7. Danemark | 34 714 | 34 106 | 32 240 | 18 347 | 19 550 | −13,4 | 3,2 |

| 8. Pologne | 32 306 | 28 080 | 29 974 | 24 737 | 18 425 | −13,1 | 3,0 |

| 9. Chine | 8 241 | 9 086 | 10 154 | 12 164 | 12 126 | 10,1 | 2,0 |

| 10. Irlande | 12 018 | 10 075 | 14 463 | 14 075 | 11 765 | −0,5 | 1,9 |

| Total partiel - Dix principaux fournisseurs | 675 102 | 625 905 | 668 320 | 619 403 | 568 472 | −4,2 | 92,3 |

| 27 États membres de l'Union européenne | 681 365 | 634 582 | 679 896 | 633 836 | 580 541 | −3,9 | 94,2 |

| Canada (25e) | 328 | 497 | 1 003 | 1 161 | 902 | 28,8 | 0,1 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

Chiffres du Canada

En 2023, selon l'Allemagne, le Canada lui a fourni des ingrédients protéiques d'origine végétale et animale pour une valeur totale de 10,2 millions de dollars canadiens (902,3 tonnes métriques), ce qui représente une augmentation avec un TCAC de 54,4 % entre 2019 et 2023. Les principaux ingrédients protéiques d'origine végétale ou animale que l'Allemagne a importés du Canada en 2023 comprenaient des peptones et leurs dérivés, et d'autres matières protéiques et leurs dérivés (code SH : 350400) pour une valeur de 10 167,1 milliers de dollars canadiens (soit un TCAC de 58 %), suivis de plus petites quantités de concentrats de protéines et de substances protéiques texturées (code SH : 210610) pour une valeur de 22,0 milliers de dollars canadiens (soit un TCAC de 11,8 %), des farines, des semoules et des poudres de pois, de haricots, de lentilles et d'autres légumes à cosse secs (code SH : 110610) pour une valeur de 4,6 milliers de dollars canadiens (soit un TCAC de −27,7 %) et du lactosérum, modifié ou non (code SH : 040410) pour une valeur de 2,9 milliers de dollars canadiens (soit un TCAC de −62,5 %).

| Code SH | Description | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 |

|---|---|---|---|---|---|---|---|

| Total - Importations en provenance du Canada | 1 790,8 | 4 552,4 | 7 592,8 | 12 577,9 | 10 196,6 | 54,5 | |

| 350400 | Peptones et leurs dérivés; autres matières protéiques et leurs dérivés, non mentionné ailleurs | 1 631,5 | 4 486,4 | 6 887,4 | 12 417,9 | 10 167,1 | 58,0 |

| 210610 | Concentrats de protéines et substances protéiques texturées | 14,1 | 23,2 | 21,4 | 132,3 | 22,0 | 11,8 |

| 110610 | Farines, semoules et poudres de pois, de haricots, de lentilles et d'autres légumes à cosse secs du no 0713 | 0,0 | 12,2 | 664,2 | 25,6 | 4,6 | −27,7 |

| 040410 | Lactosérum, modifié ou non | 145,2 | 29,6 | 19,9 | 0,781 | 2,9 | −62,5 |

| 350220 | Lactalbumine, contenant en poids calculé plus de 80 % de protéines (y compris les concentrés de deux ou plusieurs protéines de lactosérum) | 0,0 | 0,963 | 0,0 | 0,0 | 0,0 | −100,0 |

| 110900 | Gluten de froment (blé), même à l'état sec | 0,006 | 0,0 | 0,0 | 1,4 | 0,0 | −100,0 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

| Code SH | Description | 2019 | 2020 | 2021 | 2022 | 2023 | TCAC* (%) 2019-2023 |

|---|---|---|---|---|---|---|---|

| Total - Importations en provenance du Canada | 328 012 | 497 307 | 1 003 489 | 1 160 775 | 902 262 | 28,8 | |

| 350400 | Peptones et leurs dérivés; autres matières protéiques et leurs dérivés, non mentionné ailleurs | 193 220 | 490 196 | 831 568 | 1 147 685 | 899 185 | 46,9 |

| 210610 | Concentrats de protéines et substances protéiques texturées | 780 | 1 028 | 1 614 | 10 041 | 2 350 | 31,7 |

| 110610 | Farines, semoules et poudres de pois, de haricots, de lentilles et d'autres légumes à cosse secs du no 0713 | 0 | 2 002 | 167 616 | 2 419 | 606 | −32,9 |

| 040410 | Lactosérum, modifié ou non | 134 012 | 4 070 | 2 691 | 452 | 121 | −82,7 |

| 350220 | Lactalbumine, contenant en poids calculé plus de 80 % de protéines (y compris les concentrés de deux ou plusieurs protéines de lactosérum) | 0 | 11 | 0 | 0 | 0 | 0 |

| 110900 | Gluten de froment (blé), même à l'état sec | 0 | 0 | 0 | 178 | 0 | 0 |

Source : Global Trade Tracker, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

Tailles de marché

En 2024, le marché des ingrédients protéiques d'origine animale en Allemagne a enregistré un volume de ventes de 51,4 milliers de tonnes (soit une part de 31,7 % du marché total des ingrédients protéiques), ce qui représente un TCAC de −0,2 % pour les valeurs historiques de la période 2019-2024. On s'attend à un TCAC de −0,2 % pour la période 2024-2029 et donc au volume de ventes légèrement inférieur de 51,0 milliers de tonnes d'ici 2029. En 2024, le marché des protéines d'origine animale se composait principalement des éléments suivants : les caséinates pour un volume de 21,5 milliers de tonnes (soit une part de marché de 41,8 %), le concentré de protéines de lactosérum pour un volume de 20,1 milliers de tonnes (39,1 %), la gélatine pour un volume de 6,2 milliers de tonnes (12,1 %), le blanc d'œuf pour un volume de 1,5 millier de tonnes (2,9 %) et le concentré de protéines laitières pour un volume de 1,4 millier de tonnes (2,7 %). Les protéines présentant les parts de marché les plus faibles étaient l'isolat de protéines de lactosérum (0,6 %) pour un volume de 293,9 tonnes, la caséine (0,5 %) pour un volume de 268,9 tonnes, l'albumine (0,4 %) pour un volume de 194,3 tonnes et l'isolat de protéines laitières (0,001 %) pour un volume de 0,4 tonne. Les ventes de kératines hydrolysées pouvant contenir des protéines d'origine non animale ont atteint le volume de 275,5 tonnes en 2024.

| Catégorie | 2019 | 2024 | TCAC* (%) 2019-2024 | 2025 | 2029 | TCAC* (%) 2024-2029 |

|---|---|---|---|---|---|---|

| Total - Protéines | 138 823,4 | 162 232,2 | 3,2 | 165 128,7 | 173 897,0 | 1,4 |

| Sous-total - Protéines d'origine animale | 52 026,1 | 51 410,1 | −0,2 | 51 259,9 | 51 023,8 | −0,2 |

| Albumine | 188,0 | 194,3 | 0,7 | 195,4 | 199,4 | 0,5 |

| Caséine | 254,8 | 268,9 | 1,1 | 285,0 | 341,5 | 4,9 |

| Caséinates | 22 243,3 | 21 478,4 | −0,7 | 21 362,0 | 20 901,1 | −0,5 |

| Blanc d'œuf | 1 263,5 | 1 468,8 | 3,1 | 1 494,8 | 1 585,7 | 1,5 |

| Gélatine | 6 365,9 | 6 239,3 | −0,4 | 6 180,2 | 6 101,5 | −0,4 |

| Concentré de protéines laitières | 1 261,0 | 1 368,9 | 1,7 | 1 385,6 | 1 459,0 | 1,3 |

| Isolat de protéines laitières | 0,4 | 0,4 | 0,0 | 0,4 | 0,4 | 0,0 |

| Concentré de protéines de lactosérum | 20 145,6 | 20 097,2 | −0,05 | 20 058,8 | 20 116,6 | 0,02 |

| Isolat de protéines de lactosérum | 303,6 | 293,9 | −0,6 | 297,8 | 318,7 | 1,6 |

| Kératines hydrolysées[1] | 246,7 | 275,5 | 2,2 | 280,9 | 293,3 | 1,3 |

Source : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé 1 : Il convient de noter que la catégorie des protéines d'origine animale n'englobe pas que des protéines d'origine animale. En effet, des protéines d'origine non animale peuvent être incluses dans la catégorie plus ambiguë des « kératines hydrolysées » (qui n'est par conséquent pas comptabilisée dans le volume total des protéines d'origine animale). |

||||||

En 2024, en Allemagne, le volume des ventes de produits alimentaires emballés contenant des ingrédients protéiques d'origine animale s'élevait à 49,4 milliers de tonnes, ce qui représente une diminution avec un TCAC de −0,3 % entre 2019 et 2024. Ce volume devrait encore diminuer avec un TCAC de −1,5 % entre 2024 et 2029 pour un total de 48,7 milliers de tonnes en 2029. Par ailleurs, toujours en 2024 en Allemagne, le volume des ventes des produits alimentaires emballés contenant des ingrédients protéiques d'origine animale (qui représentaient 96,1 % de l'ensemble des ventes d'ingrédients protéiques d'origine animale) était le plus élevé dans la catégorie des produits laitiers emballés, avec un volume de 34,6 milliers de tonnes (soit une part de 67,4 % du marché des produits alimentaires emballés contenant des ingrédients protéiques d'origine animale). C'est la sous-catégorie du yogourt et du lait sur qui a enregistré le volume de ventes le plus important, avec une part de marché de 40,6 %. Les collations étaient quant à elles la deuxième catégorie la plus demandée du marché des produits alimentaires emballés contenant des ingrédients protéiques d'origine animale (23,7 %), avec un volume de ventes de 12,2 milliers de tonnes. Parmi ces collations, la demande portait principalement sur les produits de confiserie, avec une part de marché de 15,3 %, et la crème glacée et le yogourt glacé avec une part de marché de 7,0 %. Les aliments de base se sont classés à la troisième place, avec un volume de ventes de 1,6 millier de tonnes (soit une part de marché de 3,1 %). La sous-catégorie la plus demandée était celle des produits de boulangerie-pâtisserie (2,2 %). La catégorie des ingrédients de cuisine et des repas cuisinés arrive quant à elle à la quatrième position, avec un volume de ventes de 1,0 millier de tonnes (soit une part de marché de 2,0 %) et comme principale sous-catégorie les plats préparés, les pizzas et les soupes (1,5 %).

Pour finir, toujours en 2024, les ventes de produits à base de café prêts à boire et d'autres boissons chaudes à base de malt représentaient un volume total de 1,2 millier de tonnes. La catégorie globale des boissons a enregistré une baisse du volume des ventes avec un TCAC de −0,04 % entre 2019 et 2024. Elle devrait toutefois connaître à nouveau une hausse avec un TCAC de 2,2 % entre 2024 et 2029 pour atteindre des ventes de 1,5 millier de tonnes d'ici 2029.

| Catégorie | Type de données | 2019 | 2024 | TCAC* (%) 2019-2024 | 2025 | 2029 | TCAC* (%) 2024-2029 |

|---|---|---|---|---|---|---|---|

| Total - Ingrédients protéiques d'origine animale | Volume total | 52 026,1 | 51 410,1 | −0,2 | 51 259,9 | 51 023,8 | −0,2 |

| Répartition (%) | 37,5 | 31,7 | −3,3 | 31,0 | 29,3 | −1,5 | |

| Total - Produits alimentaires emballés contenant des protéines | Volume total | 50 216,2 | 49 410,9 | −0,3 | 49 195,1 | 48 667,4 | −0,3 |

| Répartition (%) | 96,5 | 96,1 | −0,1 | 96,0 | 95,4 | −0,1 | |

| Collations : | Volume total | 12 330,2 | 12 167,8 | −0,3 | 12 137,1 | 12 187,1 | 0,03 |

| Répartition (%) | 23,7 | 23,7 | 0,0 | 23,7 | 23,9 | 0,2 | |

| Confiseries | Volume total | 7 911,8 | 7 874,5 | −0,1 | 7 823,5 | 7 783,0 | −0,2 |

| Répartition (%) | 15,2 | 15,3 | 0,1 | 15,3 | 15,3 | 0,0 | |

| Crème glacée et yogourt glacé | Volume total | 3 725,1 | 3 612,4 | −0,6 | 3 591,3 | 3 529,7 | −0,5 |

| Répartition (%) | 7,2 | 7,0 | −0,6 | 7,0 | 6,9 | −0,3 | |

| Collations salées : collations salées, collations salées à base de fruits de mer, autres | Volume total | 55,3 | 58,7 | 1,2 | 59,1 | 63,2 | 1,5 |

| Répartition (%) | 0,1 | 0,1 | 0,0 | 0,1 | 0,1 | 0,0 | |

| Barres protéinées/énergétiques | Volume total | 637,9 | 622,3 | −0,5 | 663,1 | 811,2 | 5,4 |

| Répartition (%) | 1,2 | 1,2 | 0,0 | 1,3 | 1,6 | 5,9 | |

| Produits laitiers : | Volume total | 35 465,4 | 34 629,8 | −0,5 | 34 422,2 | 33 722,1 | −0,5 |

| Répartition (%) | 68,2 | 67,4 | −0,2 | 67,2 | 66,1 | −0,4 | |

| Aliments pour bébés et préparations pour nourrissons à base de lait | Volume total | 32,3 | 31,6 | −0,4 | 31,5 | 30,7 | −0,6 |

| Répartition (%) | 0,1 | 0,1 | 0,0 | 0,1 | 0,1 | 0,0 | |

| Fromage : fromage à tartiner, fromage fondu | Volume total | 5 020,7 | 5 679,2 | 2,5 | 5 730,9 | 6 170,4 | 1,7 |

| Répartition (%) | 9,7 | 11,0 | 2,5 | 11,2 | 12,1 | 1,9 | |

| Yogourt et lait sur | Volume total | 22 343,3 | 20 860,9 | −1,4 | 20 576,2 | 19 353,6 | −1,5 |

| Répartition (%) | 42,9 | 40,6 | −1,1 | 40,1 | 37,9 | −1,4 | |

| Autres produits laitiers: desserts, colorants à café, lait concentré sucré, lait évaporé, fromage frais et fromage blanc | Volume total | 8 069,0 | 8 058,1 | 0,0 | 8 083,5 | 8 167,3 | 0,3 |

| Répartition (%) | 15,5 | 15,7 | 0,3 | 15,8 | 16,0 | 0,4 | |

| Ingrédients de cuisine et repas cuisinés : | Volume total | 962,5 | 1 026,1 | 1,3 | 1 034,3 | 1 081,4 | 1,1 |

| Répartition (%) | 1,9 | 2,0 | 1,0 | 2,0 | 2,1 | 1,0 | |

| Plats préparés, pizzas, soupes | Volume total | 706,2 | 758,0 | 1,4 | 764,0 | 801,8 | 1,1 |

| Répartition (%) | 1,4 | 1,5 | 1,4 | 1,5 | 1,6 | 1,3 | |

| Sauces, trempettes et autres condiments | Volume total | 256,4 | 268,0 | 0,9 | 270,3 | 279,6 | 0,9 |

| Répartition (%) | 0,5 | 0,5 | 0,0 | 0,5 | 0,5 | 0,0 | |

| Aliments de base : | Volume total | 1 458,1 | 1 587,2 | 1,7 | 1 601,5 | 1 676,9 | 1,1 |

| Répartition (%) | 2,8 | 3,1 | 2,1 | 3,1 | 3,3 | 1,3 | |

| Produits de boulangerie-pâtisserie : gâteaux, pâtisseries tartes sucrées/surgelées et tartelettes | Volume total | 1 177,1 | 1 142,4 | −0,6 | 1 140,2 | 1 159,7 | 0,3 |

| Répartition (%) | 2,3 | 2,2 | −0,9 | 2,2 | 2,3 | 0,9 | |

| Pommes de terre transformées surgelées | Volume total | 104,4 | 106,7 | 0,4 | 107,5 | 114,1 | 1,4 |

| Répartition (%) | 0,2 | 0,2 | 0,0 | 0,2 | 0,2 | 0,0 | |

| Viandes transformées, substituts de viandes transformés, substituts de fruits de mer surgelés transformés | Volume total | 176,7 | 338,1 | 13,9 | 353,8 | 403,1 | 3,6 |

| Répartition (%) | 0,3 | 0,7 | 18,5 | 0,7 | 0,8 | 2,7 | |

| Café prêt à boire et autres boissons chaudes à base de malt : | Volume total | 1 236,4 | 1 233,8 | −0,04 | 1 272,0 | 1 470,5 | 2,2 |

| Répartition (%) | 2,4 | 2,4 | 0,0 | 2,5 | 2,9 | 3,9 | |

Source : Euromonitor, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

En 2024, le marché des ingrédients protéiques d'origine végétale (c'est-à-dire d'origine non animale) au Canada a enregistré un volume des ventes de 104,9 milliers de tonnes (soit une part de 64,7 % du marché total des ingrédients protéiques), ce qui représente un TCAC de 5,2 % pour les valeurs historiques de la période 2019-2024. On s'attend à un TCAC de 2,2 % pour la période 2024-2029 et donc à un volume de ventes de 116,8 milliers de tonnes d'ici 2029. En 2024, le marché des ingrédients protéiques d'origine non animale se composait des éléments suivants : le gluten pour un volume de 48,4 milliers de tonnes (soit une part de marché de 46,1 %), le concentré de protéines de soja pour un volume de 24,5 milliers de tonnes (23,4 %), les protéines végétales pour un volume de 16,1 milliers de tonnes (15,4 %), les protéines de pois pour un volume de 10,9 milliers de tonnes (10,4 %) et l'isolat de protéines de soja pour un volume de 5,0 milliers de tonnes (4,7 %). Il convient de noter que les hydrolysats de protéines (694,3 tonnes) et les autres protéines (4,9 milliers de tonnes) n'ont pas été inclus dans la part totale des protéines, étant donné que ces catégories ne contiennent pas nécessairement que des ingrédients protéiques d'origine non animale. Toutefois, en général, les protéines de ces catégories proviennent de sources végétales, de légumineuses ou de céréales.

Historiquement, les ventes de protéines végétales et de protéines de pois ont enregistré les plus forts taux de croissance du point de vue de leur volume, avec des TCAC respectifs de 25,5 % et 9,1 % entre 2019 et 2024. Au cours de la période de prévision (2024-2029), les protéines végétales (TCAC : +6,1 %) et les protéines de pois (TCAC : +4,3 %) devraient continuer à être les deux catégories à connaître la plus forte augmentation, mais cette dernière se fera à un rythme plus lent que lors de la période précédente.

| Catégorie | 2019 | 2024 | TCAC* (%) 2019-2024 | 2025 | 2029 | TCAC* (%) 2024-2029 |

|---|---|---|---|---|---|---|

| Total - Protéines | 138 823,4 | 162 232,2 | 3,2 | 165 128,7 | 173 897,0 | 1,4 |

| Sous-total - Protéines d'origine non animale[1] | 81 490,7 | 104 904,8 | 5,2 | 107 904,0 | 116 741,6 | 2,2 |

| Gluten | 45 604,1 | 48 379,0 | 1,2 | 48 658,3 | 49 648,4 | 0,5 |

| Protéine de pois | 7 045,9 | 10 890,8 | 9,1 | 11 306,3 | 13 467,8 | 4,3 |

| Concentré de protéines de soja | 18 906,1 | 24 528,9 | 5,3 | 25 133,9 | 26 884,0 | 1,9 |

| Isolat de protéines de soja | 4 748,0 | 4 964,3 | 0,9 | 4 969,9 | 5 018,2 | 0,2 |

| Protéines végétales | 5 186,7 | 16 141,8 | 25,5 | 17 835,6 | 21 723,2 | 6,1 |

| Hydrolysats de protéines[1] | 665,7 | 694,3 | 0,8 | 697,6 | 717,1 | 0,6 |

| Autres protéines[1] | 4 394,2 | 4 947,6 | 2,4 | 4 986,3 | 5 121,3 | 0,7 |

Source : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé 1 : Il convient de noter que cette catégorie n'englobe pas toutes les protéines d'origine non animale, étant donné que des protéines d'origine non animale peuvent être classées dans des catégories plus ambiguës comme « Kératines hydrolysées », « Hydrolysats de protéines » et « Autres protéines » (qui ne sont par conséquent pas comptabilisées dans le volume total des protéines d'origine non animale). Toutefois, en général, les protéines de ces catégories proviennent de sources végétales, de légumineuses ou de céréales. |

||||||

En 2024, en Allemagne, le volume des ventes de produits alimentaires emballés contenant des ingrédients protéiques d'origine végétale s'élevait à 75,6 milliers de tonnes, ce qui représente une hausse avec un TCAC de 6,4 % entre 2019 et 2024. Ce volume devrait continuer à augmenter, mais avec un TCAC moindre de 2,4 % entre 2024 et 2029, pour atteindre 85,3 milliers de tonnes en 2029. Par ailleurs, toujours en 2024 en Allemagne, le volume des ventes des produits alimentaires emballés contenant des ingrédients protéiques d'origine non animale (qui représentaient 72,1 % de l'ensemble des ventes d'ingrédients protéiques d'origine végétale) était le plus élevé dans la catégorie des aliments de base, avec un volume de 69,5 milliers de tonnes (soit une part de 66,2 % du marché des produits alimentaires emballés contenant des ingrédients protéiques d'origine non animale). Ce sont les sous-catégories des produits de boulangerie-pâtisserie, et des substituts transformés de viande et de fruits de mer (en ce compris le tofu et ses dérivés) qui ont enregistré les volumes de ventes les plus importants, avec des parts de marché respectives de 33,2 % et 32,8 %. Les ingrédients de cuisine et les repas cuisinés se sont classés à la deuxième place, avec un volume de ventes de 3,2 milliers de tonnes (soit une part de marché de 3,1 %). La demande portait principalement sur la sous-catégorie des repas préparés d'origine végétale (2,8 %). Les produits laitiers et leurs substituts constituent la troisième catégorie la plus demandée, avec un volume de ventes de 2,6 milliers de tonnes (soit une part de marché de 2,5 %). La sous-catégorie ayant enregistré le volume de ventes le plus important était celle des produits laitiers d'origine végétale tels que les boissons à base de soja, le yogourt et le fromage (1,7 %). La catégorie des collations arrive quant à elle à la quatrième position avec un volume de ventes de 338,4 tonnes (soit une part de marché de 0,3 %). Parmi ces collations, la principale sous-catégorie était celle des crèmes glacées d'origine végétale (0,2 %).

Enfin, les ventes de boissons asiatiques spécialisées à base d'ingrédients protéiques d'origine non animale ont atteint un volume plus faible en Allemagne en 2024, soit 22,5 tonnes. Cette catégorie devrait continuer à diminuer avec un TCAC de −1,2 % entre 2024 et 2029 pour revenir à un volume des ventes de 21,2 tonnes d'ici 2029.

| Catégorie | Type de données | 2019 | 2024 | TCAC* (%) 2019-2024 | 2025 | 2029 | TCAC* (%) 2024-2029 |

|---|---|---|---|---|---|---|---|

| Total - Ingrédients protéiques d'origine végétale | Volume total | 81 490,7 | 104 904,8 | 5,2 | 107 904,0 | 116 741,6 | 2,2 |

| Répartition (%) | 58,7 | 64,7 | 2,0 | 65,3 | 67,1 | 0,8 | |

| Total - Produits alimentaires emballés contenant des protéines | Volume total | 55 498,0 | 75 634,8 | 6,4 | 78 352,0 | 85 324,0 | 2,4 |

| Répartition (%) | 68,1 | 72,1 | 1,1 | 72,6 | 73,1 | 0,3 | |

| Collations : | Volume total | 270,6 | 338,4 | 4,6 | 350,0 | 379,0 | 2,3 |

| Répartition (%) | 0,3 | 0,3 | 0,0 | 0,3 | 0,3 | 0,0 | |

| Crème glacée | Volume total | 183,5 | 248,5 | 6,3 | 257,9 | 276,0 | 2,1 |

| Répartition (%) | 0,2 | 0,2 | 0,0 | 0,2 | 0,2 | 0,0 | |

| Collations salées : collations salées, collations salées à base de viande et de fruits de mer, autres | Volume total | 62,2 | 65,4 | 1,0 | 66,1 | 71,2 | 1,7 |

| Répartition (%) | 0,1 | 0,1 | 0,0 | 0,1 | 0,1 | 0,0 | |

| Barres de céréales, protéinées ou

énergétiques |

Volume total | 25,0 | 24,5 | −0,4 | 26,0 | 31,7 | 5,3 |

| Répartition (%) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | |

| Produits laitiers et leurs substituts : | Volume total | 1 441,5 | 2 611,7 | 12,6 | 2 737,8 | 3 298,9 | 4,8 |

| Répartition (%) | 1,8 | 2,5 | 6,8 | 2,5 | 2,8 | 2,3 | |

| Préparations pour nourrissons à base de lait | Volume total | 8,7 | 9,4 | 1,6 | 9,5 | 9,6 | 0,4 |

| Répartition (%) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | |

| Yogourt : yogourt à boire, yogourt aromatisé | Volume total | 447,4 | 543,0 | 3,9 | 531,9 | 491,3 | −2,0 |

| Répartition (%) | 0,5 | 0,5 | 0,0 | 0,5 | 0,4 | −4,4 | |

| Produits laitiers d'origine végétale - boissons à base de soja, yogourt et fromage | Volume total | 703,8 | 1 750,6 | 20,0 | 1 883,7 | 2 472,8 | 7,2 |

| Répartition (%) | 0,9 | 1,7 | 13,6 | 1,7 | 2,1 | 4,3 | |

| Autres produits laitiers : collations réfrigérées | Volume total | 281,5 | 308,8 | 1,9 | 312,7 | 325,2 | 1,0 |

| Répartition (%) | 0,3 | 0,3 | 0,0 | 0,3 | 0,3 | 0,0 | |

| Ingrédients de cuisine et repas cuisinés : | Volume total | 2 581,9 | 3 206,4 | 4,4 | 3 319,7 | 3 884,2 | 3,9 |

| Répartition (%) | 3,2 | 3,1 | −0,6 | 3,1 | 3,3 | 1,3 | |

| Plats préparés | Volume total | 2 320,1 | 2 908,1 | 4,6 | 3 014,0 | 3 564,2 | 4,2 |

| Répartition (%) | 2,8 | 2,8 | 0,0 | 2,8 | 3,1 | 2,1 | |

| Pizzas réfrigérées ou surgelées | Volume total | 261,8 | 298,2 | 2,6 | 305,7 | 320,0 | 1,4 |

| Répartition (%) | 0,3 | 0,3 | 0,0 | 0,3 | 0,3 | 0,0 | |

| Aliments de base : | Volume total | 51 204,0 | 69 478,3 | 6,3 | 71 944,6 | 77 761,9 | 2,3 |

| Répartition (%) | 62,8 | 66,2 | 1,1 | 66,7 | 66,6 | 0,1 | |

| Produits de boulangerie-pâtisserie (pain, gâteaux, tartes et tartelettes de dessert) | Volume total | 34 204,1 | 34 814,2 | 0,4 | 34 836,8 | 35 133,3 | 0,2 |

| Répartition (%) | 42,0 | 33,2 | −4,6 | 32,3 | 30,1 | −1,9 | |

| Céréales prêtes à manger : flocons | Volume total | 175,6 | 175,9 | 0,0 | 176,8 | 183,0 | 0,8 |

| Répartition (%) | 0,2 | 0,2 | 0,0 | 0,2 | 0,2 | 0,0 | |

| Substituts transformés de viande et de fruits de mer, tofu et ses dérivés | Volume total | 16 750,1 | 34 404,1 | 15,5 | 36 844,7 | 42 349,9 | 4,2 |

| Répartition (%) | 20,6 | 32,8 | 9,7 | 34,1 | 36,3 | 2,0 | |

| Nouilles : nouilles nature, tasses de nouilles instantanées | Volume total | 74,3 | 84,1 | 2,5 | 86,3 | 95,8 | 2,6 |

| Répartition (%) | 0,1 | 0,1 | 0,0 | 0,1 | 0,1 | 0,0 | |

| Boissons asiatiques spécialisées | Volume total | 22,7 | 22,5 | −0,2 | 22,2 | 21,2 | −1,2 |

| Répartition (%) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 | |

Source : Euromonitor, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

En 2024, en Allemagne, le volume des ventes de produits alimentaires emballés contenant des ingrédients à base de protéines de pois s'élevait à 6,2 milliers de tonnes, ce qui représente une hausse avec un TCAC de 16,4 % entre 2019 et 2024. Ce volume devrait continuer à augmenter, mais avec un TCAC moindre de 4,0 % entre 2024 et 2029, pour atteindre 7,6 milliers de tonnes en 2029. En 2024, parmi les produits alimentaires emballés contenant des ingrédients à base de protéines de pois (dont les ventes ont représenté 57,2 % de l'ensemble des ventes des ingrédients à base de protéines de pois), la catégorie qui a enregistré le volume des ventes le plus élevé était celle des aliments de base, avec 4,6 milliers de tonnes (soit une part de 42,0 % du marché des produits alimentaires emballés contenant des ingrédients à base de protéines de pois). Au sein de ces aliments de base, les sous-catégories les plus demandées étaient celles des produits de boulangerie-pâtisserie (pain) et des substituts transformés et réfrigérés ou surgelés de viande et de fruits de mer, avec des parts de marché respectives de 18,6 % et 23,4 %. Les produits laitiers et leurs substituts arrivent à la deuxième position avec un volume de ventes de 1,4 millier de tonnes (12,8 %) et comme principales sous-catégories les produits laitiers à d'origine végétale, y compris le lait et le yogourt solide (7,8 %), et le yogourt à boire (5,0 %). Les collations se sont quant à elles classées à la troisième place avec un volume de ventes de 259,8 tonnes (2,4 %). La demande portait principalement sur la sous-catégorie de la crème glacée (d'origine végétale) à base de protéines de pois (2,3 %). Pour finir, la catégorie des ingrédients de cuisine et des repas cuisinés n'a enregistré aucune vente en 2024.

| Catégorie | Type de données | 2019 | 2024 | TCAC* (%) 2019-2024 | 2025 | 2029 | TCAC* (%) 2024-2029 |

|---|---|---|---|---|---|---|---|

| Total - Produits alimentaires emballés contenant des protéines de pois | Volume total | 2 917,6 | 6 224,1 | 16,4 | 6 591,5 | 7 588,2 | 4,0 |

| Répartition en % | 41,4 | 57,2 | 6,6 | 58,3 | 56,3 | −0,3 | |

| Collations : | Volume total | 195,6 | 259,8 | 5,8 | 269,9 | 290,8 | 2,3 |

| Répartition en % | 2,8 | 2,4 | −3,0 | 2,4 | 2,2 | −1,7 | |

| Crème glacée (y compris celle d'origine végétale) | Volume total | 183,0 | 247,5 | 6,2 | 256,7 | 274,7 | 2,1 |

| Répartition en % | 2,6 | 2,3 | −2,4 | 2,3 | 2,0 | −2,8 | |

| Barres de céréales, protéinées ou énergétiques | Volume total | 12,6 | 12,3 | −0,5 | 13,1 | 16,0 | 5,4 |

| Répartition en % | 0,2 | 0,1 | −12,9 | 0,1 | 0,1 | 0,0 | |

| Produits laitiers et leurs substituts : | Volume total | 731,1 | 1 389,7 | 13,7 | 1 458,1 | 1 783,0 | 5,1 |

| Répartition en % | 10,4 | 12,8 | 4,2 | 12,9 | 13,2 | 0,6 | |

| Yogourt : yogourt à boire, yogourt aromatisé | Volume total | 447,4 | 543,0 | 3,9 | 531,9 | 491,3 | −2,0 |

| Répartition en % | 6,4 | 5,0 | −4,8 | 4,7 | 3,6 | −6,4 | |

| Produits laitiers d'origine végétale - lait et yogourt | Volume total | 283,6 | 846,7 | 24,5 | 926,2 | 1 291,8 | 8,8 |

| Répartition en % | 4,0 | 7,8 | 14,3 | 8,2 | 9,6 | 4,2 | |

| Aliments de base : | Volume total | 1 991,0 | 4 574,6 | 18,1 | 4 863,6 | 5 514,4 | 3,8 |

| Répartition en % | 28,3 | 42,0 | 8,2 | 43,0 | 40,9 | −0,5 | |

| Produits de boulangerie-pâtisserie : pain | Volume total | 1 936,2 | 2 028,3 | 0,9 | 2 034,3 | 2 064,8 | 0,4 |

| Répartition en % | 27,5 | 18,6 | −7,5 | 18,0 | 15,3 | −3,8 | |

| Substituts transformés et réfrigérés ou surgelés de viande et de fruits de mer | Volume total | 54,8 | 2 546,3 | 115,5 | 2 829,3 | 3 449,6 | 6,3 |

| Répartition en % | 0,8 | 23,4 | 96,4 | 25,0 | 25,6 | 1,8 | |

Source : Euromonitor, 2024 *TCAC : Taux de croissance annuel composé |

|||||||

Ventes au détail

En 2023, en Allemagne, la catégorie des viandes, des fruits de mer et des substituts de viande transformés a augmenté de 8 % en valeur nominale et a atteint 18,8 milliards de dollars américains. Malgré cette augmentation, la catégorie reste sous pression en Allemagne en raison de la guerre en Ukraine, qui a entraîné des changements concernant les routes commerciales habituellement empruntées et a ainsi eu une incidence sur le coût des aliments pour animaux, le coût du transport et le coût d'autres dépenses liées à la production de viande. La hausse des coûts des produits agricoles et les restrictions commerciales imposées à la Russie en raison de la guerre ont conduit en 2023 à une augmentation générale des prix de la plupart des produits transformés à base de viande chez les détaillants allemands. En outre, les conséquences de la pandémie, notamment des perturbations dans les chaînes d'approvisionnement, des fermetures d'usines de transformation, des pénuries de main-d'œuvre et une évolution de la demande et des préférences des consommateurs en raison de l'inflation, ont eu un impact considérable sur l'industrie de la viande pour le marché allemand au cours de l'annéeNote de bas de page 3.

En 2023, en Allemagne, la consommation de viande transformée par habitant a connu une baisse en volume, confirmant la tendance à long terme déjà observée l'année précédente. L'augmentation des prix de la volaille et du porc, et dans une certaine mesure du bœuf, qui étaient auparavant des produits abordables et des éléments de base du régime alimentaire quotidien de la plupart des Allemands, a désormais un impact considérable sur la consommation de viande en général. Le principal acteur du secteur des ventes au détail des viandes, des fruits de mer et des substituts de viande transformés était en 2023 Aldi Einkauf GmbH & Company oHG, avec une part de marché de 25 %Note de bas de page 3.

Les substituts de viande et de fruits de mer ont été la catégorie la plus performante en Allemagne, avec une valeur des ventes au détail qui a augmenté de 15 % en valeur nominale pour atteindre 840,6 millions de dollars américains. Dans un contexte de sensibilisation accrue à l'impact environnemental et aux problèmes de santé associés aux régimes riches en viande, combinée à une hausse notable des coûts, un nombre croissant d'Allemands modifient leurs préférences alimentaires et visent à réduire leur consommation quotidienne de viande transformée. Cette évolution est particulièrement visible dans la catégorie du porc, qui est généralement perçu comme étant un produit moins bon pour la santé que ceux à base de volaille ou de bœufNote de bas de page 3.

Produits alimentaires riches en protéines

En Allemagne, les produits riches en ingrédients protéiques (d'origine animale ou non) ont enregistré des ventes totales de 1,6 milliard de dollars américains en 2023. C'est la catégorie des aliments de base riches en protéines qui a enregistré les ventes au détail les plus importantes, avec une valeur totale de 614,0 millions de dollars américains (soit une part de marché de 38,5 %). Les ventes de ces aliments de base se sont principalement concentrées sur la sous-catégorie des viandes, des fruits de mer et des substituts de viande transformés, y compris le tofu et ses dérivés (73,4 %) et sur la sous-catégorie des produits de boulangerie-pâtisserie (18,7 %). Les produits laitiers et leurs substituts se sont classés à la deuxième place avec 504,3 millions de dollars américains (soit une part de marché de 31,6 %). Environ 97,4 % des ventes de cette catégorie portaient sur les produits laitiers et les produits d'origine végétale riches en protéines (y compris le fromage, les boissons lactées et les desserts laitiers). Au cours de la même période, les ventes des collations riches en protéines ont atteint 419,0 millions de dollars américains (soit une part de marché de 26,3 %). La sous-catégorie la plus demandée était celle des collations salées riches en protéines, comprenant les collations salées, les mélanges salés de noix et de graines, les collations salées à base de viande et les collations salées à base de fruits de mer (84,8 %). La catégorie des ingrédients de cuisine et des repas cuisinés riches en protéines occupe quant à elle la quatrième position, avec des ventes s'élevant à 56,9 millions de dollars américains (soit une part de marché de 3,5 %) et avec comme principale sous-catégorie les plats préparés, les pizzas et les soupes (88,0 %). Pour finir, toujours en 2023, les boissons chaudes/froides non alcoolisées et riches en protéines ont enregistré des ventes au détail totales de 17,7 millions de dollars américains. Environ 93,8 % de ces ventes (ce qui correspond à une valeur de 16,6 millions de dollars américains) concernaient des boissons rafraîchissantes riches en protéines (y compris des concentrés, des jus, du café prêt-à-boire et des boissons énergétiques).

| Catégorie | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| Total - Produits alimentaires emballés riches en protéines | 742,0 | 974,0 | 1 186,1 | 1 451,0 | 1 594,2 |

| Collations riches en protéines | 280,2 | 312,8 | 326,6 | 393,7 | 419,0 |

| Confiseries | 5,2 | 6,2 | 7,5 | 8,1 | 8,2 |

| Crème glacée | 8,4 | 14,9 | 14,3 | 38,9 | 38,7 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 255,4 | 278,2 | 291,3 | 331,8 | 355,5 |

| Biscuits sucrés, barres-collations et collations de fruits | 11,2 | 13,5 | 13,5 | 14,9 | 16,7 |

| Produits laitiers et substituts riches en protéines | 180,1 | 209,7 | 315,6 | 459,0 | 504,3 |

| Aliments pour bébés et préparations pour nourrissons à base de lait | 10,7 | 12,0 | 12,5 | 14,8 | 12,9 |

| Produits laitiers et produits d'origine végétale : fromage, boissons lactées, desserts laitiers | 169,3 | 197,7 | 303,1 | 444,2 | 491,4 |

| Ingrédients de cuisine et repas cuisinés riches en protéines | 29,2 | 33,4 | 41,0 | 58,6 | 56,9 |

| Plats préparés, pizzas et soupes | 26,9 | 29,6 | 36,6 | 52,6 | 50,1 |

| Sauces, trempettes et condiments | 1,0 | 1,3 | 1,7 | 2,7 | 2,7 |

| Tartinades sucrées | 1,3 | 2,4 | 2,7 | 3,4 | 4,0 |

| Aliments de base riches en protéines | 252,5 | 418,1 | 502,9 | 539,7 | 614,0 |

| Produits de boulangerie-pâtisserie | 59,8 | 83,5 | 85,0 | 96,3 | 114,7 |

| Céréales pour petit-déjeuner | 4,9 | 6,7 | 7,2 | 7,5 | 9,7 |

| Fruits et légumes transformés | 22,0 | 28,2 | 29,7 | 30,9 | 39,1 |

| Viandes, fruits de mer et substituts de viande transformés (y compris le tofu et ses dérivés) | 165,8 | 299,6 | 381,1 | 405,1 | 450,4 |

| Total - Boissons chaudes/froides riches en protéines (non alcoolisées) | 0,4 | 1,5 | 4,0 | 8,2 | 17,7 |

| Boissons chaudes riches en protéines : café, autres | 0,2 | 0,5 | 0,9 | 0,7 | 1,1 |

| Boissons rafraîchissantes riches protéines : concentrés, jus, café prêt-à-boire, boissons énergétiques | 0,2 | 1,0 | 3,1 | 7,5 | 16,6 |

| Source : Euromonitor International, 2024 | |||||

En Allemagne, les ventes de produits alimentaires emballés riches en protéines ont connu une augmentation au cours de la période historique (2019-2023) avec un TCAC de 21,1 % et ont enregistré une croissance de 9,9 % entre 2022 et 2023. C'est la catégorie des boissons chaudes/froides non alcoolisées riches en protéines qui affiche la plus forte croissance sur la période de cinq ans avec un TCAC combiné de 157,9 %, suivies par la crème glacée riche en protéines (46,5 %), les tartinades sucrées riches en protéines (32,4 %) et les produits laitiers et les produits d'origine végétale riches en protéines (30,5 %). De façon générale, la plupart des segments du secteur des produits alimentaires et des boissons riches en protéines ont enregistré un taux de croissance sur cinq ans supérieur à la moyenne. En effet, à l'exception des sous-catégories riches en protéines des aliments pour bébés et des préparations pour nourrissons à base de lait (+4,8 %) et des collations salées (+8,6 %), le TCAC des différents segments dépasse 10 %.

| Catégorie | Croissance annuelle (%) 2023/2022 | TCAC* (%) 2019-2023 | Croissance totale (%) 2019-2023 |

|---|---|---|---|

| Total - Produits alimentaires emballés riches en protéines | 9,9 | 21,1 | 114,9 |

| Collations riches en protéines | 6,4 | 10,6 | 49,5 |

| Confiseries | 1,2 | 12,1 | 57,7 |

| Crème glacée | −0,5 | 46,5 | 360,7 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 7,1 | 8,6 | 39,2 |

| Biscuits sucrés, barres-collations et collations de fruits | 12,1 | 10,5 | 49,1 |

| Produits laitiers et substituts riches en protéines | 9,9 | 29,4 | 180,0 |

| Aliments pour bébés et préparations pour nourrissons à base de lait | −12,8 | 4,8 | 20,6 |

| Produits laitiers et produits d'origine végétale : fromage, boissons lactées, desserts laitiers | 10,6 | 30,5 | 190,3 |

| Ingrédients de cuisine et repas cuisinés riches en protéines | −2,9 | 18,1 | 94,9 |

| Plats préparés, pizzas et soupes | −4,8 | 16,8 | 86,2 |

| Sauces, trempettes et condiments | 0,0 | 28,2 | 170,0 |

| Tartinades sucrées | 17,6 | 32,4 | 207,7 |

| Aliments de base riches en protéines | 13,8 | 24,9 | 143,2 |

| Produits de boulangerie-pâtisserie | 19,1 | 17,7 | 91,8 |

| Céréales pour petit-déjeuner | 29,3 | 18,6 | 98,0 |

| Fruits et légumes transformés | 26,5 | 15,5 | 77,7 |

| Viandes, fruits de mer et substituts de viande transformés (y compris le tofu et ses dérivés) | 11,2 | 28,4 | 171,7 |

| Total - Boissons chaudes/froides riches en protéines (non alcoolisées) | 115,9 | 157,9 | 4 325,0 |

| Boissons chaudes riches en protéines : café, autres | 57,1 | 53,1 | 450,0 |

| Boissons rafraîchissantes riches protéines : concentrés, jus, café prêt-à-boire, boissons énergétiques | 121,3 | 201,8 | 8 200,0 |

Source : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé |

|||

| Catégorie | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

|---|---|---|---|---|---|---|

| Total - Produits alimentaires emballés riches en protéines | 1 594,2 | 1 669,5 | 1 788,4 | 1 932,0 | 2 063,7 | 2 192,6 |

| Collations riches en protéines | 419,0 | 441,5 | 466,9 | 494,9 | 524,4 | 555,2 |

| Confiseries | 8,2 | 7,2 | 8,2 | 9,4 | 11,0 | 12,7 |

| Crème glacée | 38,7 | 39,8 | 41,1 | 42,6 | 44,1 | 45,6 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 355,5 | 376,4 | 397,5 | 421,0 | 445,5 | 471,0 |

| Biscuits sucrés, barres-collations et collations de fruits | 16,7 | 18,2 | 20,0 | 21,9 | 23,8 | 25,8 |

| Produits laitiers et substituts riches en protéines | 504,3 | 538,8 | 576,1 | 624,7 | 666,5 | 710,4 |

| Aliments pour bébés et préparations pour nourrissons à base de lait | 12,9 | 13,6 | 14,4 | 15,3 | 16,3 | 17,2 |

| Produits laitiers et produits d'origine végétale : fromage, boissons lactées, desserts laitiers | 491,4 | 525,1 | 561,6 | 609,3 | 650,2 | 693,2 |

| Ingrédients de cuisine et repas cuisinés riches en protéines | 56,9 | 63,0 | 70,7 | 79,0 | 87,7 | 96,9 |

| Plats préparés, pizzas et soupes | 50,1 | 55,5 | 62,5 | 70,4 | 78,5 | 87,0 |

| Sauces, trempettes et condiments | 2,7 | 3,3 | 3,6 | 3,7 | 4,0 | 4,3 |

| Tartinades sucrées | 4,0 | 4,2 | 4,6 | 4,9 | 5,2 | 5,6 |

| Aliments de base riches en protéines | 614,0 | 626,2 | 674,7 | 733,4 | 785,1 | 830,1 |

| Produits de boulangerie-pâtisserie | 114,7 | 118,1 | 130,1 | 141,7 | 152,3 | 162,5 |

| Céréales pour petit-déjeuner | 9,7 | 9,3 | 9,5 | 9,9 | 10,5 | 11,0 |

| Fruits et légumes transformés | 39,1 | 35,5 | 36,2 | 37,9 | 39,6 | 41,4 |

| Viandes, fruits de mer et substituts de viande transformés (y compris le tofu et ses dérivés) | 450,4 | 463,4 | 499,0 | 543,8 | 582,8 | 615,3 |

| Total - Boissons chaudes/froides riches en protéines (non alcoolisées) | 17,7 | 19,4 | 21,2 | 23,0 | 25,0 | 27,1 |

| Boissons chaudes riches en protéines : café, autres | 1,1 | 0,9 | 0,9 | 0,9 | 1,0 | 1,1 |

| Boissons rafraîchissantes riches protéines : concentrés, jus, café prêt-à-boire, boissons énergétiques | 16,6 | 18,5 | 20,3 | 22,1 | 24,0 | 26,0 |

| Source : Euromonitor International, 2024 | ||||||

Au cours de la période de prévision en Allemagne, tous les segments du secteur des produits alimentaires et des boissons riches en protéines devraient revenir à des taux de croissance plus faibles ou modérés. Les ventes de produits alimentaires emballés riches en protéines devraient augmenter avec un TCAC global total de 6,6 % et les ventes de boissons chaudes/froides riches en protéines avec un TCAC de 8,9 % (2023-2028). Les sous-catégories du secteur des produits alimentaires et des boissons riches en protéines qui devraient connaître la plus forte croissance au cours de la période de prévision comprennent les plats préparés, les pizzas et les soupes; les sauces, les trempettes et les condiments; les boissons rafraîchissantes (les concentrés, les jus, le café prêt-à-boire et les boissons énergétiques); les confiseries; et les biscuits sucrés, les barres-collations et les collations de fruits.

| Catégorie | Croissance annuelle (%) 2024/2023 | TCAC* (%) 2023-2028 | Croissance totale (%) 2023-2028 |

|---|---|---|---|

| Total - Produits alimentaires emballés riches en protéines | 6,2 | 6,6 | 37,5 |

| Collations riches en protéines | 5,9 | 5,8 | 32,5 |

| Confiseries | 15,5 | 9,1 | 54,9 |

| Crème glacée | 3,4 | 3,3 | 17,8 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 5,7 | 5,8 | 32,5 |

| Biscuits sucrés, barres-collations et collations de fruits | 8,4 | 9,1 | 54,5 |

| Produits laitiers et substituts riches en protéines | 6,6 | 7,1 | 40,9 |

| Aliments pour bébés et préparations pour nourrissons à base de lait | 5,5 | 5,9 | 33,3 |

| Produits laitiers et produits d'origine végétale : fromage, boissons lactées, desserts laitiers | 6,6 | 7,1 | 41,1 |

| Ingrédients de cuisine et repas cuisinés riches en protéines | 10,5 | 11,2 | 70,3 |

| Plats préparés, pizzas et soupes | 10,8 | 11,7 | 73,7 |

| Sauces, trempettes et condiments | 7,5 | 9,8 | 59,3 |

| Tartinades sucrées | 7,7 | 7,0 | 40,0 |

| Aliments de base riches en protéines | 5,7 | 6,2 | 35,2 |

| Produits de boulangerie-pâtisserie | 6,7 | 7,2 | 41,7 |

| Céréales pour petit-déjeuner | 4,8 | 2,5 | 13,4 |

| Fruits et légumes transformés | 4,5 | 1,1 | 5,9 |

| Viandes, fruits de mer et substituts de viande transformés (y compris le tofu et ses dérivés) | 5,6 | 6,4 | 36,6 |

| Total - Boissons chaudes/froides riches en protéines (non alcoolisées) | 8,4 | 8,9 | 53,1 |

| Boissons chaudes riches en protéines : café, autres | 10,0 | 0,0 | 0,0 |

| Boissons rafraîchissantes riches protéines : concentrés, jus, café prêt-à-boire, boissons énergétiques | 8,3 | 9,4 | 56,6 |

Source des deux tableaux : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé |

|||

Produits alimentaires d'origine végétale

En raison de l'évolution des préférences des consommateurs et de la demande croissante de produits d'origine végétale, les substituts de viande continuent de se diversifier en Allemagne. Les progrès de la technologie de l'alimentation ont par ailleurs joué un rôle essentiel dans l'augmentation des ventes de cette catégorie. Malgré une croissance considérable, les conséquences de la hausse des prix sont toujours perceptibles. En effet, en 2023, la croissance du volume des ventes a été plus faible que les années précédentes. La place des produits d'origine végétale sur les linéaires n'a pas non plus augmenté aussi rapidement que par le passé. À mesure que la diminution de la consommation de viande gagne en popularité, la demande de substituts de viande ayant le goût, la texture et la valeur nutritionnelle de la viande augmente. Les fabricants exploitent les innovations qui permettent de reproduire ces qualités de la viande en utilisant des ingrédients tels que le soja, le gluten de blé et, plus récemment, les protéines de poisNote de bas de page 3.

Même si, selon les prévisions, la croissance des ventes de produits alimentaires d'origine végétale devrait ralentir, ce segment restera important dans un avenir proche, car les consommateurs allemands sont de plus en plus conscients des répercussions environnementales de la production de viande classique, en particulier en ce qui concerne les émissions de gaz à effet de serre et l'utilisation des terres. Un autre facteur a contribué au succès de ce segment : la popularité croissante du flexitarisme. Il s'agit d'un régime alimentaire qui privilégie les produits alimentaires d'origine végétale ayant une empreinte carbone plus faible, tout en autorisant la consommation d'une certaine quantité de viandeNote de bas de page 3.

En Allemagne, les produits alimentaires d'origine végétale ont enregistré des ventes totales de 659,5 millions de dollars américains en 2023. La catégorie affichant les ventes les plus importantes est celle des produits laitiers d'origine végétale, avec une valeur totale de ventes de 592,4 millions de dollars américains. Parmi ces produits laitiers, la demande portait principalement sur le lait d'origine végétale (72,5 %), le yogourt d'origine végétale (12,2 %) et le fromage d'origine végétale (9,6 %). La catégorie des aliments de base d'origine végétale a quant à elle généré des ventes pour une valeur de 31,6 millions de dollars américains, avec comme principale sous-catégorie les substituts de viande et de fruits de mer (76,6 %). Les collations d'origine végétale occupent la troisième position avec une valeur de ventes de 28,1 millions de dollars américains. Dans cette catégorie, la sous-catégorie la plus demandée était la crème glacée d'origine végétale (92,5 %). Les ingrédients de cuisine et les repas cuisinés se sont quant à eux classés à la quatrième place avec une valeur de ventes de 7,4 millions de dollars américains. Les deux sous-catégories ayant enregistré le plus de ventes étaient les pizzas d'origine végétale (56,8 %) et les plats préparés d'origine végétale (29,7 %). Pour finir, toujours en 2023, la valeur des ventes de café chaud non alcoolisé d'origine végétale (y compris le café prêt-à-boire) et de concentrés et de jus non alcoolisés d'origine végétale s'élevait à 1,1 million de dollars américains.

| Catégorie | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| Total - Produits alimentaires emballés d'origine végétale | 249,5 | 403,6 | 465,0 | 538,3 | 659,5 |

| Collations d'origine végétale | 7,3 | 8,1 | 13,5 | 27,6 | 28,1 |

| Confiseries | 0,8 | 1,1 | 1,2 | 1,2 | 1,6 |

| Crème glacée | 5,1 | 5,6 | 11,2 | 25,8 | 26,0 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 0,4 | 0,6 | 0,3 | 0,2 | 0,0 |

| Biscuits sucrés, barres-collations et collations de fruits | 0,9 | 0,9 | 0,9 | 0,3 | 0,5 |

| Produits laitiers et leurs substituts d'origine végétale | 232,5 | 372,8 | 420,7 | 474,8 | 592,4 |

| Beurre et tartinades | 0,1 | 0,2 | 0,1 | 0,1 | |

| Fromage | 60,8 | 66,2 | 61,9 | 47,2 | 56,6 |

| Lait | 102,4 | 218,6 | 278,4 | 341,2 | 429,2 |

| Yogourt | 52,7 | 58,0 | 62,1 | 66,7 | 72,1 |

| Autres produits laitiers : desserts réfrigérés ou à longue durée de conservation, crème | 16,6 | 29,9 | 18,1 | 19,5 | 34,4 |

| Ingrédients de cuisine et repas cuisinés d'origine végétale | 1,1 | 1,2 | 4,6 | 5,4 | 7,4 |

| Pizzas | 3,0 | 2,5 | 4,2 | ||

| Plats préparés | 1,0 | 1,2 | 1,4 | 2,1 | 2,2 |

| Sauces, trempettes et condiments | 0,1 | 0,1 | 0,2 | 0,8 | 1,0 |

| Aliments de base d'origine végétale | 8,6 | 21,5 | 26,2 | 30,5 | 31,6 |

| Céréales pour petit-déjeuner | 0,3 | 0,5 | 0,4 | 0,3 | 0,3 |

| Substituts de viande et de fruits de mer | 4,5 | 15,3 | 18,1 | 21,0 | 24,2 |

| Pâtes | 3,8 | 5,8 | 7,0 | 8,7 | 6,7 |

| Tofu et ses dérivés | 0,7 | 0,5 | 0,4 | ||

| Total - Boissons chaudes/froides d'origine végétale (non alcoolisées) | 9,1 | 7,1 | 4,9 | 2,1 | 1,1 |

| Boissons chaudes d'origine végétale : café, autres | 0,0 | 0,5 | 0,8 | 0,8 | 0,6 |

| Boissons rafraîchissantes d'origine végétale : concentrés, jus, café prêt-à-boire | 9,1 | 6,6 | 4,1 | 1,3 | 0,5 |

| Source : Euromonitor International, 2024 | |||||

Au cours de la période historique (2019-2023), la plupart des catégories de produits alimentaires d'origine végétale ont connu une croissance élevée (TCAC : de 8,2 % jusqu'à 77,8 %). Les produits alimentaires emballés d'origine végétale ont progressé avec un TCAC global total de 27,5 %. Pendant la période 2022-2023, les autres produits laitiers d'origine végétale (tels que les desserts laitiers réfrigérés ou à longue durée de conservation et la crème) ont enregistré un TCAC de 76,4 %. D'autres segments affichent une hausse considérable au cours de cette même période, comme les pizzas d'origine végétale (+68 %) et les biscuits sucrés, les barres-collations et les collations de fruits d'origine végétale (+66,7 %). Pendant la période plus longue de 5 ans (2019-2023), la catégorie qui a enregistré la plus forte croissance des ventes est celle des ingrédients de cuisine et des repas cuisinés d'origine végétale (+61 %, avec comme principale sous-catégorie les sauces, les trempettes et les condiments d'origine végétale), suivie des collations d'origine végétale (+40,1 %, avec comme principale sous-catégorie la crème glacée d'origine végétale), des aliments de base d'origine végétale (+38,5 %, avec comme principale sous-catégorie les substituts de viande et de fruits de mer), et des produits laitiers et de leurs substituts d'origine végétale (+26,3 %, avec comme principale sous-catégorie le lait d'origine végétale). Le segment des boissons rafraîchissantes d'origine végétale (y compris les concentrés, les jus et le café prêt-à-boire) a quant à lui connu une diminution entre 2019 et 2023, avec un TCAC de −51,6 %. Les autres sous-catégories ayant enregistré une baisse au cours de la même période sont les collations salées d'origine végétale; le tofu et ses dérivés; les biscuits sucrés, les barres-collations et les collations de fruits d'origine végétale; ainsi que le fromage d'origine végétale.

| Catégorie | Croissance annuelle (%) 2023/2022 | TCAC* (%) 2019-2023 | Croissance totale (%) 2019-2023 |

|---|---|---|---|

| Total - Produits alimentaires emballés d'origine végétale | 22,5 | 27,5 | 164,3 |

| Collations d'origine végétale | 1,8 | 40,1 | 284,9 |

| Confiseries | 33,3 | 18,9 | 100,0 |

| Crème glacée | 0,8 | 50,3 | 409,8 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | −100,0 | −100,0 | −100,0 |

| Biscuits sucrés, barres-collations et collations de fruits | 66,7 | −13,7 | −44,4 |

| Produits laitiers et leurs substituts d'origine végétale | 24,8 | 26,3 | 154,8 |

| Beurre et tartinades | 0,0 | 0,0 | 0,0 |

| Fromage | 19,9 | −1,8 | −6,9 |

| Lait | 25,8 | 43,1 | 319,1 |

| Yogourt | 8,1 | 8,2 | 36,8 |

| Autres produits laitiers : desserts réfrigérés ou à longue durée de conservation, crème | 76,4 | 20,0 | 107,2 |

| Ingrédients de cuisine et repas cuisinés d'origine végétale | 37,0 | 61,0 | 572,7 |

| Pizzas | 68,0 | 18,3 | 40,0 |

| Plats préparés | 4,8 | 21,8 | 120,0 |

| Sauces, trempettes et condiments | 25,0 | 77,8 | 900,0 |

| Aliments de base d'origine végétale | 3,6 | 38,5 | 267,4 |

| Céréales pour petit-déjeuner | 0,0 | 0,0 | 0,0 |

| Substituts de viande et de fruits de mer | 15,2 | 52,3 | 437,8 |

| Pâtes | −23,0 | 15,2 | 76,3 |

| Tofu et ses dérivés | −20,0 | −24,4 | −42,9 |

| Total - Boissons chaudes/froides d'origine végétale (non alcoolisées) | −47,6 | −41,0 | −87,9 |

| Boissons chaudes d'origine végétale : café, autres | −25,0 | 6,3 | 20,0 |

| Boissons rafraîchissantes d'origine végétale : concentrés, jus, café prêt-à-boire | −61,5 | −51,6 | −94,5 |

Source : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé |

|||

| Catégorie | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

|---|---|---|---|---|---|---|

| Total - Produits alimentaires emballés d'origine végétale | 659,5 | 749,4 | 831,9 | 937,0 | 1 025,1 | 1 115,3 |

| Collations d'origine végétale | 28,1 | 28,7 | 30,7 | 33,1 | 35,3 | 37,6 |

| Confiseries | 1,6 | 1,9 | 2,7 | 3,5 | 4,3 | 5,0 |

| Crème glacée | 26,0 | 26,5 | 27,4 | 28,6 | 29,7 | 30,8 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 0,0 | 0,0 | 0,0 | 0,1 | 0,1 | 0,2 |

| Biscuits sucrés, barres-collations et collations de fruits | 0,5 | 0,3 | 0,6 | 0,9 | 1,2 | 1,6 |

| Produits laitiers et leurs substituts d'origine végétale | 592,4 | 680,3 | 751,3 | 842,7 | 918,1 | 995,5 |

| Beurre et tartinades | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 | 0,1 |

| Fromage | 56,6 | 60,7 | 63,7 | 66,6 | 69,3 | 72,0 |

| Lait | 429,2 | 509,3 | 572,7 | 656,4 | 725,0 | 795,5 |

| Yogourt | 72,1 | 75,6 | 78,8 | 81,8 | 84,6 | 87,2 |

| Autres produits laitiers : desserts réfrigérés ou à longue durée de conservation, crème | 34,4 | 34,5 | 36,0 | 37,7 | 39,1 | 40,8 |

| Ingrédients de cuisine et repas cuisinés d'origine végétale | 7,4 | 7,3 | 13,0 | 19,2 | 25,2 | 31,6 |

| Pizzas | 4,2 | 3,3 | 4,4 | 5,4 | 6,3 | 7,2 |

| Plats préparés | 2,2 | 3,0 | 7,2 | 12,0 | 16,7 | 21,8 |

| Sauces, trempettes et condiments | 1,0 | 1,0 | 1,4 | 1,8 | 2,2 | 2,5 |

| Aliments de base d'origine végétale | 31,6 | 33,1 | 36,9 | 42,0 | 46,5 | 50,6 |

| Céréales pour petit-déjeuner | 0,3 | 0,3 | 0,4 | 0,5 | 0,6 | 0,7 |

| Substituts de viande et de fruits de mer | 24,2 | 26,6 | 30,3 | 35,0 | 39,0 | 42,6 |

| Pâtes | 6,7 | 6,0 | 6,2 | 6,4 | 6,7 | 7,1 |

| Tofu et ses dérivés | 0,4 | 0,2 | 0,1 | 0,1 | 0,2 | 0,2 |

| Total - Boissons chaudes/froides d'origine végétale (non alcoolisées) | 1,1 | 1,7 | 2,2 | 3,2 | 3,8 | 4,6 |

| Boissons chaudes d'origine végétale : café, autres | 0,6 | 0,8 | 0,7 | 0,8 | 0,8 | 0,9 |

| Boissons rafraîchissantes d'origine végétale : concentrés, jus, café prêt-à-boire | 0,5 | 0,9 | 1,5 | 2,4 | 3,0 | 3,7 |

| Source : Euromonitor International, 2024 | ||||||

Au cours de la période de prévision, la plupart des catégories de produits alimentaires d'origine végétale devraient revenir à des taux de croissance plus faibles ou modérés. Les produits alimentaires emballés d'origine végétale devraient enregistrer un TCAC global total de 11,1 % entre 2023 et 2028. Les segments qui devraient connaître les croissances les plus élevées au cours de la période de prévision sont les plats préparés d'origine végétale (+58,2 %), les boissons rafraîchissantes (+49,2 %), les collations salées d'origine végétale (+41,4 %) et les biscuits sucrés, les barres-collations et les collations de fruits d'origine végétale (+26,2 %). Le tofu et ses dérivés d'origine végétale sont la seule catégorie dont les ventes devraient continuer à diminuer au cours de la période de prévision, avec un TCAC de −12,9 %.

| Catégorie | Croissance annuelle (%) 2024/2023 | TCAC* (%) 2023-2028 | Croissance totale (%) 2023-2028 |

|---|---|---|---|

| Total - Produits alimentaires emballés d'origine végétale | 8,8 | 11,1 | 69,1 |

| Collations d'origine végétale | 6,5 | 6,0 | 33,8 |

| Confiseries | 16,3 | 25,6 | 212,5 |

| Crème glacée | 3,7 | 3,4 | 18,5 |

| Collations salées : collations salées, mélanges salés de noix et de graines, collations salées à base de viande, collations salées à base de fruits de mer | 100,0 | 41,4 | 100,0 |

| Biscuits sucrés, barres-collations et collations de fruits | 33,3 | 26,2 | 220,0 |

| Produits laitiers et leurs substituts d'origine végétale | 8,4 | 10,9 | 68,0 |

| Beurre et tartinades | 0,0 | 0,0 | 0,0 |

| Fromage | 3,9 | 4,9 | 27,2 |

| Lait | 9,7 | 13,1 | 85,3 |

| Yogourt | 3,1 | 3,9 | 20,9 |

| Autres produits laitiers : desserts réfrigérés ou à longue durée de conservation, crème | 4,3 | 3,5 | 18,6 |

| Ingrédients de cuisine et repas cuisinés d'origine végétale | 25,4 | 33,7 | 327,0 |

| Pizzas | 14,3 | 11,4 | 71,4 |

| Plats préparés | 30,5 | 58,2 | 890,9 |

| Sauces, trempettes et condiments | 13,6 | 20,1 | 150,0 |

| Aliments de base d'origine végétale | 8,8 | 9,9 | 60,1 |

| Céréales pour petit-déjeuner | 16,7 | 18,5 | 133,3 |

| Substituts de viande et de fruits de mer | 9,2 | 12,0 | 76,0 |

| Pâtes | 6,0 | 1,2 | 6,0 |

| Tofu et ses dérivés | 0,0 | −12,9 | −50,0 |

| Total - Boissons chaudes/froides d'origine végétale (non alcoolisées) | 21,1 | 33,1 | 318,2 |

| Boissons chaudes d'origine végétale : café, autres | 12,5 | 8,4 | 50,0 |

| Boissons rafraîchissantes d'origine végétale : concentrés, jus, café prêt-à-boire | 23,3 | 49,2 | 640,0 |

Source : Euromonitor International, 2024 *TCAC : Taux de croissance annuel composé |

|||

Paysage concurrentiel

En 2023, en Allemagne, les principales entreprises (marques) de produits alimentaires emballés par catégorie alimentaire pour les ingrédients protéiques riches en protéines d'origine animale ou non animale comprenaient Intersnack Group GmbH & Company KG (ültje, funny-frisch) avec une part de marché de 66,2 % (soit 277,4 millions de dollars américains) dans la catégorie des collations, le Groupe Danone (Alpro) avec une part de marché de 24 % (soit 121,2 millions de dollars américains) dans la catégorie des produits laitiers et de leurs substituts, WW International Inc. (Weight Watchers) avec une part de marché de 33,7 % (soit 19,1 millions de dollars américains) dans la catégorie des ingrédients de cuisine et des repas cuisinés et Rügenwalder Wurstfabrik Carl Müller GmbH & Co. KG (Rügenwalder Mühle) avec une part de marché de 11,9 % (soit 72,9 millions de dollars américains) dans la catégorie des aliments de base. En ce qui concerne les boissons chaudes riches en protéines et les boissons rafraîchissantes riches en protéines, les entreprises (marques) ayant réalisé le plus de ventes étaient respectivement KoRo Handels GmbH (KoRo) avec une part de marché de 10,9 % (soit 0,1 million de dollars américains) et Emmi Group (Emmi) avec une part de marché de 22,5 % (soit 3,7 millions de dollars américains).

| Catégorie | Entreprise | Marque(s) principale(s) | Ventes au détail (M $ US) | Part de marché (%) en 2023 |

|---|---|---|---|---|

| Collations | Intersnack Group GmbH & Co. KG | Ültje, Funny-Frisch | 277,4 | 66,2 |

| Seeberger GmbH | Seeberger | 31,7 | 7,6 | |

| Vitamin Well AB | Barebells | 7,3 | 1,7 | |