Note : Ce rapport contient des données prévisionnelles basées sur les chiffres historiques.

Sommaire

Au Canada en 2021, la consommation de porc par habitant était de 15,9 kilogrammes, soit une baisse par rapport à 16,4 kilogrammes en 2017, et elle devrait être ramenée à 15,6 kilogrammes d'ici 2026.

En 2021, les ventes au détail de viande fraîche au Canada étaient évaluées à 14,7 milliards de dollars canadiens (G$ CA) (2,8 millions de tonnes), ce qui représente une augmentation du taux de croissance annuel composé (TCAC) de 2,5 % par rapport à 13,4 G$ CA (2,6 millions de tonnes) en 2017.

Les ventes de viande fraîche devraient augmenter d'un TCAC de 2,7 % au cours de la période allant de 2022 à 2026 et atteindre 16,9 G$ CA (3,1 millions de tonnes) en 2026.

La viande de porc était la troisième plus importante catégorie de viande fraîche pour ce qui est des ventes en 2021. Les ventes de viande de porc étaient estimées à 4,7 millions de dollars canadiens (M$ CA) (706,6 milliers de tonnes), soit une hausse du TCAC de 0,2 % par rapport à 2017. Au cours de la période allant de 2017 à 2021, le volume de viande de porc vendue s'est accru de 637,0 milliers de tonnes à 706,6 milliers de tonnes, ce qui représente une augmentation du TCAC de 2,6 %. Les ventes de viande de porc devraient connaître une croissance du TCAC de 1,6 % pendant la période allant de 2022 à 2026, pour être portées à 5,1 G$ CA (752,9 milliers de tonnes). La quantité de viande de porc vendue devrait augmenter d'un TCAC de 1,3 % durant cette période.

En 2021, les ventes au détail de viande rouge transformée (c'est-à-dire, bœuf, porc, agneau) étaient évaluées à 4,4 G$ CA (710 milliers de tonnes). De 2017 à 2021, les ventes de viande rouge transformée ont augmenté d'un TCAC de 3,4 %, mais la quantité a diminué de −1,5 %. En 2021, la viande rouge transformée réfrigérée était la principale catégorie en importance et ses ventes s'élevaient à 4,1 G$ CA (573,4 milliers de tonnes), elle était suivie de la viande rouge transformée congelée (242,6 M$ CA/126,8 milliers de tonnes) et de la viande rouge transformée de longue conservation (79,5 M$ CA/10,5 milliers de tonnes).

En 2021, les Aliments Maple Leaf Inc. venait en tête des entreprises pour ce qui est des ventes de viande rouge transformée. Cette entreprise était le chef de file dans toutes les sous-catégories. Elle occupait 36,0 % du marché de la viande rouge transformée réfrigérée, 50,7 % de celui de la viande rouge transformée congelée et 28,1 % de celui de la viande rouge transformée de longue conservation. Entre 2017 et 2021, les ventes de viande rouge transformée réfrigérée par cette entreprise ont connu une croissance du TCAC de 4,9 %, pour atteindre 41,4 G$ CA en 2021. Olymel S.E.C./L.P. était la deuxième plus importante entreprise de viande rouge transformée réfrigérée pour ce qui est des ventes, qui s'élevaient à 370,2 G$ CA, et sa part du marché s'établissait à 9,1 %.

Selon les données de Mintel, 865 produits de porc transformés ont été lancés au Canada entre 2017 et 2021. La saucisse, les produits en tranches et les morceaux non désossés étaient les principaux formats de produits de porc transformés nouvellement lancés, tandis que « teneur faible, nulle ou réduite en allergènes », « sans gluten » et « sans additifs ni agents de conservation » étaient les principales allégations associées aux produits de porc transformés qui ont été lancés au cours de la période visée. Western Family, Compliments et Marcangelo étaient les trois marques qui ont procédé au plus grand nombre de lancements au cours des cinq dernières années.

Consommation et dépenses

En 2021, la consommation de viande par habitant du Canada était de 601,1 $ CA, ce qui constituait une hausse par rapport à 723,9 $ CA en 2017, et elle devrait augmenter pour passer à 723,1 $ CA d'ici 2026. En 2021, les dépenses des consommateurs canadiens consacrées à la viande représentaient 20,5 % des dépenses alimentaires totales, soit une augmentation du TCAC de 1,1 % (de 2017 à 2021). Même si la consommation de porc par consommateur canadien était de 15,9 kilogrammes en 2021, ce qui représente une baisse par rapport à 16,4 kilogrammes en 2019, elle devrait être ramenée à 15,6 kilogrammes d'ici 2026.

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Dépenses de consommation consacrées aux aliments | 2 674,6 | 2 937,1 | 2,4 | 3 114,1 | 3 578,5 | 3,5 |

| Dépenses de consommation consacrées à la viande | 523,9 | 601,1 | 3,5 | 631,9 | 723,1 | 3,4 |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Total | 69,0 | 70,0 | 0,4 | 70,0 | 69,9 | 0,0 |

| Bœuf | 18,3 | 17,4 | −1,2 | 17,2 | 16,5 | −1,1 |

| Porc | 16,4 | 15,9 | −0,7 | 15,8 | 15,6 | −0,4 |

| Volaille | 33,4 | 35,8 | 1,7 | 36,1 | 37,0 | 0,6 |

| Mouton | 1,0 | 1,0 | 0,0 | 1,0 | 0,9 | −0,8 |

|

Source : Données de l'Organisation de coopération et de développement économiques (OCDE), 2022 *TCAC : Taux de croissance annuel composé |

||||||

Taille du marché

Viande fraîche

En 2021, les ventes au détail de viande fraîche au Canada étaient évaluées à 14,7 G$ CA (2,8 millions de tonnes), soit une hausse du TCAC de 2,5 %, par rapport à 13,4 G$ CA (2,6 millions de tonnes) en 2017. La viande de volaille était la catégorie la plus importante pour ce qui est des ventes en 2021, qui se chiffraient à 4,9 G$ CA (1,4 million de tonnes), venaient ensuite le bœuf et le veau (4,7 G$ CA/692,2 milliers de tonnes). Pendant la période allant de 2017 à 2021, les ventes de viande de volaille ont enregistré la croissance la plus marquée, soit un TCAC de 4,2 %. Les ventes de viande fraîche devraient augmenter de 2,7 % de 2022 à 2026 et atteindre 16,9 G$ CA (3,1 millions de tonnes) en 2026. Durant cette période, les ventes d'agneau, de mouton et de chèvre devraient enregistrer la croissance la plus élevée, soit 3,6 %.

La viande de porc était la troisième plus importante catégorie de viande fraîche pour ce qui est des ventes en 2021. Les ventes de viande de porc étaient estimées à 4,7 M$ CA (706,6 milliers de tonnes), soit une hausse du TCAC de 0,2 % par rapport à 2017. Au cours de la période allant de 2017 à 2021, le volume de viande de porc vendue s'est accru de 637,0 milliers de tonnes à 706,6 milliers de tonnes, ce qui représente une augmentation du TCAC de 2,6 %. Les ventes de viande de porc devraient connaître une croissance de 1,6 % pendant la période allant de 2022 à 2026, pour être portées à 5,1 G$ CA (752,9 milliers de tonnes). La quantité de viande de porc vendue devrait augmenter d'un TCAC de 1,3 % durant cette période.

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Total - viande | 13 345,1 | 14 753,2 | 2,5 | 15 215,5 | 16 924,1 | 2,7 |

| Poulet | 4 229,7 | 4 987,8 | 4,2 | 5 218,4 | 6 018,4 | 3,6 |

| Bœuf et veau | 4 291,3 | 4 890,5 | 3,3 | 5 050,1 | 5 630,2 | 2,8 |

| Porc | 4 690,2 | 4 728,8 | 0,2 | 4 796,1 | 5 108,2 | 1,6 |

| Agneau, mouton et chèvre | 108,8 | 119,8 | 2,4 | 124,2 | 139,2 | 2,9 |

| Autre viande | 25,1 | 26,2 | 1,1 | 26,7 | 28,1 | 1,3 |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Total - viande | 2 621,8 | 2 808,3 | 1,7 | 2 871,1 | 3 027,0 | 1,3 |

| Poulet | 1 265,3 | 1 382,2 | 2,2 | 1 389,5 | 1 480,9 | 1,6 |

| Porc | 637,0 | 706,6 | 2,6 | 722,2 | 752,9 | 1,0 |

| Bœuf et veau | 693,1 | 692,2 | 0,0 | 731,7 | 764,0 | 1,1 |

| Agneau, mouton et chèvre | 24,9 | 25,9 | 1,0 | 26,3 | 27,8 | 1,3 |

| Autre viande | 1,4 | 1,4 | −0,5 | 1,4 | 1,4 | −0,6 |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

Viande rouge transformée

En 2021, les ventes au détail de viande rouge transformée (c'est-à-dire, bœuf, porc, agneau) étaient évaluées à 4,4 G$ CA (710 milliers de tonnes). La viande rouge transformée comprend des produits tels que les saucisses, les hot dogs, le jambon, le bœuf salé, le Spam, les viandes froides, les pâtés, les saucisses de Francfort, la mortadelle et le salami. De 2017 à 2021, les ventes de viande rouge transformée ont augmenté d'un TCAC de 3,4 %, mais la quantité a diminué de −1,5 %. En 2021, la viande rouge transformée réfrigérée était la principale catégorie en importance et ses ventes s'élevaient à 4,1 G$ CA (573,4 milliers de tonnes), elle était suivie de la viande rouge transformée congelée (242,6 M$ CA/126,8 milliers de tonnes) et de la viande rouge transformée de longue conservation (79,5 M$ CA/10,5 milliers de tonnes).

Les ventes au détail se sont accrues pour toutes les catégories de viande rouge transformée entre 2017 et 2021. Les ventes de viande rouge transformée congelée ont enregistré la croissance la plus marquée durant cette période, soit un TCAC de 4,0 %, venaient ensuite la viande rouge transformée réfrigérée (3,4 %) et la viande rouge transformée de longue conservation (1,8 %). Durant la période allant de 2022 à 2026, les ventes de viande rouge transformée devraient connaître une croissance de 2,1 %. Les ventes de viande rouge transformée réfrigérée et de viande rouge transformée congelée devraient s'accroître respectivement de 2,1 % et 1,8 %, tandis que les ventes de viande rouge de longue conservation devraient diminuer de −0,1 %.

Pour ce qui est du volume, la quantité vendue est en baisse dans toutes les catégories. Entre 2017 et 2021, la quantité de viande rouge transformée a diminué de −1,5 %. Au cours de cette période, la quantité de viande rouge transformée congelée a accusé le recul le plus important, soit 3,3 %, tandis que la quantité de viande rouge transformée réfrigérée et celle de viande rouge de longue conservation ont respectivement subi une baisse de −1,0 % et −1,4 %. La quantité de viande rouge transformée vendue devrait s'accroître de 1,0 % entre 2022 et 2026.

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Total - viande rouge transformée | 3 818,7 | 4 372,0 | 3,4 | 4 441,9 | 4 823,4 | 2,1 |

| Viande rouge transformée réfrigérée | 3 537,3 | 4 049,9 | 3,4 | 4 118,5 | 4 482,0 | 2,1 |

| Viande rouge transformée congelée | 207,4 | 242,6 | 4,0 | 245,2 | 263,5 | 1,8 |

| Viande rouge transformée de longue conservation | 73,9 | 79,5 | 1,8 | 78,1 | 77,9 | −0,1 |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Catégorie | 2017 | 2021 | TCAC* % 2017-2021 | 2022 | 2026 | TCAC* % 2022-2026 |

|---|---|---|---|---|---|---|

| Total - viande rouge transformée | 753,6 | 710,7 | −1,5 | 749,1 | 780,8 | 1,0 |

| Viande rouge transformée réfrigérée | 597,2 | 573,4 | −1,0 | 601,5 | 623,1 | 0,9 |

| Viande rouge transformée congelée | 145,3 | 126,8 | −3,3 | 137,1 | 147,6 | 1,9 |

| Viande rouge transformée de longue conservation | 11,1 | 10,5 | −1,4 | 10,5 | 10,2 | −0,7 |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

Concurrence

Entreprises

En 2021, les Aliments Maple Leaf Inc. venait en tête des entreprises pour ce qui est des ventes de viande rouge transformée. Cette entreprise était le chef de file dans toutes les sous-catégories. Elle occupait 36,0 % du marché de la viande rouge transformée réfrigérée, 50,7 % de celui de la viande rouge transformée congelée et 28,1 % de celui de la viande rouge transformée de longue conservation. Entre 2017 et 2021, les ventes de viande rouge transformée réfrigérée par cette entreprise ont connu une croissance du TCAC de 4,9 %, pour atteindre 41,4 G$ CA en 2021. Olymel S.E.C./L.P. était la deuxième plus importante entreprise de viande rouge transformée réfrigérée pour ce qui est des ventes, qui s'élevaient à 370,2 G$ CA, et sa part du marché s'établissait à 9,1 %.

Les Aliments Maple Leaf Inc. dominait le marché de la viande rouge transformée congelée en 2021, cette entreprise détenant plus de la moitié de ce marché. Ses ventes ont augmenté d'un TCAC de 4,5 % entre 2017 et 2021. Les ventes de viande rouge transformée congelée des intervenants ayant une marque maison se sont accrues de 3,5 % durant cette période, pour atteindre 37,1 M$ CA en 2021. La part du marché occupée par les intervenants ayant une marque maison dans le secteur de la viande rouge transformée congelée était de 15,3 % en 2021.

| Catégorie | Nom de l'entreprise | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Viande rouge transformée réfrigérée | Les Aliments Maple Leaf Inc. | 1 203,4 | 1 214,5 | 1 270,0 | 1 455,3 | 1 458,1 | 4,9 |

| Olymel S.E.C./L.P. | 326,9 | 324,2 | 329,9 | 368,3 | 370,2 | 3,2 | |

| Maple Lodge Farms Ltd. | 237,6 | 236,6 | 245,6 | 285,1 | 285,4 | 4,7 | |

| Premium Brands Holdings Corp. | 78,5 | 78,8 | 83,3 | 94,8 | 95,3 | 5,0 | |

| Marque maison | 509,6 | 507,6 | 517,9 | 563,1 | 562,6 | 2,5 | |

| Autres | 1 181,5 | 1 192,5 | 1 215,9 | 1 266,8 | 1 278,2 | 2,0 | |

| Viande rouge transformée congelée | Les Aliments Maple Leaf Inc. | 103,0 | 104,2 | 107,1 | 125,1 | 123,0 | 4,5 |

| Marque maison | 32,4 | 32,6 | 33,3 | 37,6 | 37,1 | 3,5 | |

| Autres | 72,0 | 72,5 | 74,3 | 82,0 | 82,5 | 3,5 | |

| Viande rouge transformée de longue conservation | Les Aliments Maple Leaf Inc. | 20,4 | 20,0 | 19,8 | 23,1 | 22,4 | 2,3 |

| Grace Kennedy & Co. Ltd. | 8,8 | 8,6 | 8,6 | 10,4 | 10,0 | 3,3 | |

| Covi SAS | 5,3 | 5,3 | 5,3 | 6,1 | 6,0 | 3,2 | |

| Hormel Foods Corp. | 2,0 | 2,0 | 2,1 | 2,4 | 2,4 | 4,2 | |

| Ouimet Tomasso Inc. | 2,0 | 2,0 | 2,0 | 2,2 | 2,2 | 1,7 | |

| Marque maison | 8,8 | 8,6 | 8,4 | 9,6 | 9,4 | 1,6 | |

| Autres | 26,6 | 25,8 | 25,5 | 27,8 | 27,2 | 0,6 | |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

| Catégorie | Nom de l'entreprise | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Viande rouge transformée réfrigérée | Les Aliments Maple Leaf Inc. | 34,0 | 34,2 | 34,7 | 36,1 | 36,0 | 1,4 |

| Olymel S.E.C./L.P. | 9,2 | 9,1 | 9,0 | 9,1 | 9,1 | −0,3 | |

| Maple Lodge Farms Ltd. | 6,7 | 6,7 | 6,7 | 7,1 | 7,0 | 1,1 | |

| Premium Brands Holdings Corp. | 2,2 | 2,2 | 2,3 | 2,3 | 2,4 | 2,2 | |

| Marque maison | 14,4 | 14,3 | 14,1 | 14,0 | 13,9 | −0,9 | |

| Autres | 33,4 | 33,6 | 33,2 | 31,4 | 31,6 | −1,4 | |

| Viande rouge transformée congelée | Les Aliments Maple Leaf Inc. | 49,7 | 49,8 | 49,9 | 51,1 | 50,7 | 0,5 |

| Marque maison | 15,6 | 15,6 | 15,5 | 15,4 | 15,3 | −0,5 | |

| Autres | 34,7 | 34,6 | 34,6 | 33,5 | 34,0 | −0,5 | |

| Viande rouge transformée de longue conservation | Les Aliments Maple Leaf Inc. | 27,6 | 27,6 | 27,6 | 28,3 | 28,1 | 0,4 |

| Grace Kennedy & Co. Ltd. | 11,9 | 11,9 | 12,0 | 12,7 | 12,6 | 1,4 | |

| Covi SAS | 7,1 | 7,3 | 7,4 | 7,5 | 7,5 | 1,4 | |

| Hormel Foods Corp. | 2,7 | 2,8 | 2,9 | 3,0 | 3,0 | 2,7 | |

| Ouimet Tomasso Inc. | 2,8 | 2,8 | 2,7 | 2,7 | 2,7 | −0,9 | |

| Marque maison | 11,9 | 11,9 | 11,8 | 11,8 | 11,8 | −0,2 | |

| Autres | 36,0 | 35,7 | 35,5 | 34,0 | 34,2 | −1,3 | |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Marque

Dans le secteur de la viande rouge transformée réfrigérée, les trois principales marques étaient Maple Leaf, Schneider et Maple Lodge. La part du marché occupée par Freybe a connu la plus importante croissance, soit un TCAC de 2,2 % de 2017 à 2021.

Dans le secteur de la viande rouge transformée congelée, les principales marques étaient Schneider et Maple Leaf. Maple Leaf a enregistré la croissance la plus marquée de la part du marché, avec un TCAC de 0,6 % de 2017 à 2021.

Dans le secteur de la viande rouge transformée de longue conservation, les trois principales marques étaient Maple Leaf, Grace Bros/Myers et Spam. La part du marché détenue par Spam a connu la croissance la plus élevée, soit un TCAC de 2,7 % de 2017 à 2021.

de 2017 à 2021

| Catégorie | Marque | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Viande rouge transformée réfrigérée | Maple Leaf (Les Aliments Maple Leaf Inc.) | 18,0 | 18,0 | 18,2 | 18,8 | 18,8 | 1,1 |

| Schneider (Les Aliments Maple Leaf Inc.) | 16,0 | 16,2 | 16,5 | 17,3 | 17,2 | 1,8 | |

| Maple Lodge (Maple Lodge Farms Ltd.) | 6,7 | 6,7 | 6,7 | 7,1 | 7,0 | 1,1 | |

| Olymel (Olymel S.E.C./L.P.) | 5,1 | 5,0 | 4,9 | 5,0 | 5,0 | −0,5 | |

| Lafleur (Olymel S.E.C./L.P.) | 4,2 | 4,1 | 4,1 | 4,1 | 4,1 | −0,6 | |

| Freybe (Premium Brands Holdings Corp.) | 2,2 | 2,2 | 2,3 | 2,3 | 2,4 | 2,2 | |

| Marque maison | 14,4 | 14,3 | 14,1 | 14,0 | 13,9 | −0,9 | |

| Autres | 33,4 | 33,6 | 33,2 | 31,4 | 31,6 | −1,4 | |

| Viande rouge transformée congelée | Schneider (Les Aliments Maple Leaf Inc.) | 37,2 | 37,3 | 37,3 | 38,1 | 37,9 | 0,5 |

| Maple Leaf (Les Aliments Maple Leaf Inc.) | 12,5 | 12,5 | 12,6 | 13,0 | 12,8 | 0,6 | |

| Marque maison | 15,6 | 15,6 | 15,5 | 15,4 | 15,3 | −0,5 | |

| Autres | 34,7 | 34,6 | 34,6 | 33,5 | 34,0 | −0,5 | |

| Viande rouge transformée de longue conservation | Maple Leaf (Les Aliments Maple Leaf Inc.) | 27,6 | 27,6 | 27,6 | 28,3 | 28,1 | 0,4 |

| Grace Bros/Myers (Grace Kennedy & Co. Ltd.) | 11,9 | 11,9 | 12,0 | 12,7 | 12,6 | 1,4 | |

| Hereford (Covi SAS) | 7,1 | 7,3 | 7,4 | 7,5 | 7,5 | 1,4 | |

| Spam (Hormel Foods Corp.) | 2,7 | 2,8 | 2,9 | 3,0 | 3,0 | 2,7 | |

| Cordon Bleu (Ouimet Tomasso Inc.) | 2,8 | 2,8 | 2,7 | 2,7 | 2,7 | −0, | |

| Marque maison | 11,9 | 11,9 | 11,8 | 11,8 | 11,8 | −0,2 | |

| Autres | 36,0 | 35,7 | 35,5 | 34,0 | 34,2 | −1,3 | |

|

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Analyse du lancement de produits

Selon les données de Mintel, 865 produits de porc transformés ont été lancés au Canada entre 2017 et 2021. La saucisse, les produits en tranches et les morceaux non désossés étaient les principaux formats de produits de porc transformés nouvellement lancés, tandis que « teneur faible, nulle ou réduite en allergènes », « sans gluten » et « sans additifs ni agents de conservation » étaient les principales allégations associées aux produits de porc transformés qui ont été lancés au cours de la période visée. Western Family, Compliments et Marcangelo étaient les trois marques qui ont procédé au plus grand nombre de lancements au cours des cinq dernières années.

| Caractéristiques des produits | Nombre de produits lancés annuellement | ||||

|---|---|---|---|---|---|

| 2017 | 2018 | 2019 | 2020 | 2021 | |

| Nombre de lancements annuels | 190 | 263 | 148 | 132 | 132 |

| Les cinq principales allégations | |||||

| Teneur faible, nulle ou réduite en allergènes | 72 | 111 | 64 | 54 | 52 |

| Sans gluten | 72 | 111 | 64 | 53 | 47 |

| Sans additifs ni agents de conservation | 61 | 43 | 20 | 34 | 37 |

| Allant au micro-ondes | 41 | 36 | 16 | 34 | 26 |

| Facilité d'utilisation | 28 | 33 | 15 | 18 | 27 |

| Les cinq principales catégories d'allégation | |||||

| Convient à | 72 | 111 | 64 | 54 | 52 |

| Commodité | 62 | 86 | 38 | 51 | 53 |

| Naturels | 67 | 48 | 26 | 35 | 39 |

| Positionnement | 41 | 36 | 41 | 28 | 19 |

| Éthique et écologique | 30 | 40 | 17 | 22 | 21 |

| Les cinq principaux groupes de prix (dollars américains) | |||||

| 4,79 à 8,78 | 80 | 126 | 68 | 58 | 52 |

| 0,79 à 4,78 | 81 | 99 | 55 | 42 | 39 |

| 8,79 à 12,78 | 26 | 29 | 17 | 23 | 30 |

| 12,79 à 16,78 | 2 | 8 | 5 | 7 | 8 |

| 16,79 à 23,00 | 1 | 0 | 1 | 0 | 1 |

| Les cinq principaux types de lancements | |||||

| Nouvelle variété/élargissement de la gamme | 79 | 136 | 58 | 59 | 74 |

| Nouvel emballage | 94 | 83 | 54 | 48 | 34 |

| Nouveau produit | 11 | 40 | 33 | 14 | 15 |

| Nouveau lancement | 6 | 3 | 3 | 11 | 8 |

| Nouvelle formulation | 0 | 1 | 0 | 0 | 1 |

| Les cinq principaux formats | |||||

| Saucisse | 0 | 0 | 57 | 52 | 44 |

| En tranches | 0 | 0 | 55 | 35 | 50 |

| Morceaux non désossés | 0 | 0 | 14 | 8 | 15 |

| Entier | 0 | 0 | 7 | 10 | 7 |

| Effiloché/haché | 0 | 0 | 6 | 11 | 2 |

| Les cinq principales marques | |||||

| Western Family | 20 | 7 | 2 | 3 | 13 |

| Compliments | 8 | 1 | 0 | 12 | 14 |

| Marcangelo | 5 | 7 | 4 | 8 | 1 |

| Papille | 1 | 3 | 17 | 0 | 0 |

| Schneiders | 8 | 2 | 1 | 8 | 0 |

| Source : Base de données Mintel sur les nouveaux produits, 2022 | |||||

Cinq grandes tendances dans le secteur de la viande fraîche et transformée ont été recensées au cours des deux dernières années :

Abonnements à la livraison de viande

Puisque la pandémie de COVID-19 aura probablement des effets à long terme, les précautions sanitaires prises par les consommateurs canadiens pourraient offrir un potentiel de croissance pour les abonnements en ligne à la livraison de viande. L'entreprise ontarienne truLOCAL est l'un des principaux intervenants dans cet espace et sa croissance a explosé en 2020 grâce à ses services de livraison mensuelle de viande et parce qu'elle a cherché à prendre de l'expansion en cultivant des aliments biologiques et en acquérant une entreprise de commerce électronique au début de 2021. Même une fois que la menace de la pandémie se sera estompée, les consommateurs de plus en plus occupés chercheront probablement des solutions de repas plus pratiques en ligne (Euromonitor International, 2021).

Commodité

La pandémie de COVID-19 et les mesures de quarantaine connexes ont incité les consommateurs à changer leurs habitudes culinaires. Selon Mintel, plus de 50 % des Canadiens disent avoir cuisiné plus de viande à la maison pendant la pandémie de COVID-19 (Mintel, 2021). Les lancements accompagnés d'allégations de commodité se sont accrus ces dernières années, surtout les allégations de produits allant au micro-ondes. Toutefois, les marques de viande et de volaille innovent également grâce à des méthodes faciles à cuisiner et faciles à préparer, qui peuvent être attrayantes pour les cuisiniers pendant une période de confinement.

Allégations de produits naturels et sans hormones

Selon Mintel, l'Amérique du Nord occupait la plus grande part du marché du lancement de produits de viande et de volaille faisant la promotion d'allégations de produits naturels et « sans ». Même si les allégations de produits naturels sont dominées par « sans additifs ni agents de conservation », le nombre de lancements de produits « entièrement naturels » a continué de s'accroître. Les allégations « sans » sont nettement représentées par les produits sans hormones, car les entreprises essaient de gagner la confiance des consommateurs qui se préoccupent de la présence d'antibiotiques ou d'hormones de croissance (Mintel, 2021).

Bien-être des animaux

Le bien-être des animaux de ferme demeure une préoccupation majeure pour les consommateurs canadiens, qui se soucient de plus en plus de l'élevage intensif et des conditions dans lesquelles les animaux sont élevés, transportés et abattus. Selon un sondage de Mintel, 70 % des Canadiens d'âge adulte seraient prêts à payer plus cher pour acheter de la viande en sachant que les animaux sont traités sans cruauté (Mintel, 2021). Malgré ces inquiétudes, le nombre de lancements de produits de viande et de volaille comportant des allégations de bien-être animal demeure faible en Amérique du Nord (Mintel, 2021).

Agriculture régénératrice

Les marques de viande et de volaille en Amérique du Nord adoptent actuellement des pratiques agricoles régénératrices pour offrir des produits plus écologiques et respectueux du bien-être des animaux. Bien que beaucoup de consommateurs en Amérique du Nord aiment le goût de la viande et qu'un grand nombre la considère comme indispensable à un régime équilibré, de plus en plus de consommateurs se préoccupent de l'incidence environnementale de l'élevage d'animaux pour la viande rouge. Au cours de la dernière année, un certain nombre d'entreprises de transformation de viande tournées vers l'avenir ont franchi les frontières des engagements écologiques habituels (p. ex. emballage recyclable) pour intégrer les principes de l'agriculture régénérative dans leur production (Mintel, 2021). Même s'il reste à l'élargir à la production de viande grand public, l'agriculture régénératrice a pour but de faire en sorte que l'élevage fasse partie de la solution aux changements climatiques et qu'elle aide les entreprises de viande à faire preuve d'engagement envers l'avenir de la planète (Mintel, 2021). Ces initiatives confirment aux consommateurs que les protéines animales qu'ils consomment respectent les principes de l'environnement durable.

Exemples de produits

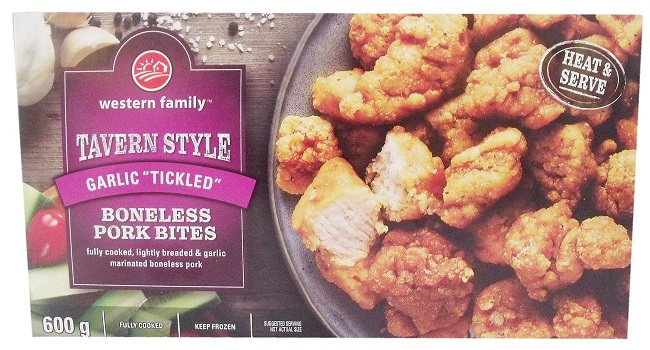

Bouchées de porc désossé « Tickled » à l’ail de style bistro

Source : Mintel, 2022

| Entreprise | Save-on-Foods |

|---|---|

| Marque | Western Family |

| Catégorie | Produits de viande |

| Nom du magasin | Save-On-Foods |

| Type de magasin | Supermarché |

| Date de mise en marché | Février 2022 |

| Type de lancement | Nouvel emballage |

| Prix en devise locale | 13,99 $ CA |

| Prix en dollars américains | 10,96 |

Les bouchées de porc désossé « Tickled » à l'ail de style bistro de Western Family sont présentées dans un tout nouvel emballage. Ce produit, à réchauffer et servir, va au micro-ondes et est décrit comme étant du porc désossé mariné à l'ail, légèrement pané et entièrement cuit. Il a été inspecté et approuvé par l'autorité sanitaire canadienne, est fabriqué au Canada à partir d'ingrédients canadiens et importés, et est vendu au détail dans un emballage de 600 grammes indiquant le mode de préparation.

Porc fumé biologique Coppa

Source : Mintel, 2022

| Entreprise | Freybe Gourmet Foods |

|---|---|

| Marque | Organically Freybe |

| Catégorie | Produits de viande |

| Nom du magasin | Metro |

| Type de magasin | Grande surface / hypermarché |

| Date de mise en marché | Mars 2017 |

| Type de lancement | Nouveau produit |

| Prix en devise locale | 6,29 $ CA |

| Prix en dollars américains | 4,70 |

Le porc fumé Coppa d'Organically Freybe est fait de porc de source biologique, sans lactose, sans gluten, sans hormones et sans nitrites ajoutés. Le fabricant dit avoir recours à une méthode d'agriculture biologique, appuyer le traitement sans cruauté des animaux et la protection de l'environnement. Ce produit certifié biologique et Ecocert est vendu au détail en paquets de 70 grammes.

Saucisses naturelles italiennes épicées

Source : Mintel, 2022

| Entreprise | Fermes Valens |

|---|---|

| Marque | Les Fermes Valens |

| Catégorie | Produits de viande |

| Nom du magasin | Provigo |

| Type de magasin | Supermarché |

| Date de mise en marché | Octobre 2019 |

| Type de lancement | Nouvelle variété / élargissement de la gamme |

| Prix en devise locale | 5,49 $ CA |

| Prix en dollars américains | 4,14 |

Les saucisses naturelles italiennes épicées de l'entreprise Les Fermes Valens ont été ajoutées à la gamme. Ce produit local à 100 % est composé de saucisses précuites faites de viande d'animaux élevés sans hormones ou antibiotiques, sans lactose, gluten, nitrate ou phosphate ajouté. Il peut être cuit sur la cuisinière pendant cinq minutes. Il est vendu au détail dans un emballage de 0,282 kilogrammes contenant trois unités et portant le logo Aliments préparés au Québec.

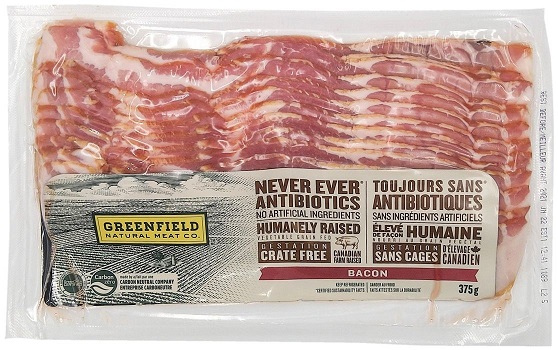

Bacon

Source : Mintel, 2022

| Entreprise | Greenfield Natural Meats |

|---|---|

| Marque | Greenfield Natural Meat Co. |

| Catégorie | Produits de viande |

| Nom du magasin | Save-On-Foods |

| Type de magasin | Supermarché |

| Date de mise en marché | Mai 2021 |

| Type de lancement | Nouvel emballage |

| Prix en devise locale | 7,99 $ CA |

| Prix en dollars américains | 6,60 |

Le bacon de Greenfield Natural Meat Co. est présenté dans un nouvel emballage. Ce produit durable sans gluten est réputé être fait de porc élevé sans cruauté et nourri aux grains végétaux sur des fermes canadiennes, sans antibiotiques ou hormones ajoutés, et ne contient aucun ingrédient artificiel. Il a été inspecté par l'Agence canadienne d'inspection des aliments et est vendu au détail en paquets de 375 grammes portant le logo Carbon Zero.

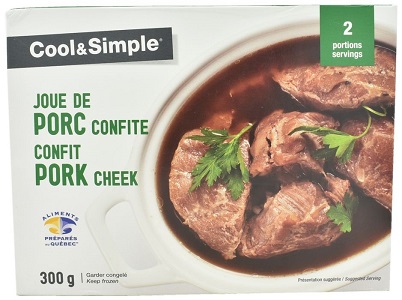

Joue de porc confite

Source : Mintel, 2022

| Entreprise | Les surgelés Cool et Simple |

|---|---|

| Marque | Les surgelés Cool et Simple |

| Catégorie | Produits de viande |

| Nom du magasin | IGA |

| Date de mise en marché | Novembre 2018 |

| Type de lancement | Nouvel emballage |

| Prix en devise locale | 12,99 $ CA |

| Prix en dollars américains | 9,91 |

La joue de porc confite de Cool et Simple est présentée dans un nouvel emballage. Elle est décrite comme une joue de porc réconfortante au goût délicat offrant le summum de la tendreté. Ce produit peut être réchauffé au micro-ondes ou préparé en vitesse dans de l'eau bouillante. Il est vendu au détail dans un tout nouvel emballage de 300 grammes renfermant deux portions, arborant le logo Aliments préparés au Québec et indiquant le mode de préparation.

Pour de plus amples renseignements

Le Service des délégués commerciaux du Canada :

Les délégués commerciaux internationaux peuvent fournir à l'industrie canadienne une expertise de terrain concernant les potentiels de marché, les conditions actuelles et les contacts d'affaires locaux, et sont un excellent point de contact pour obtenir des conseils à l'exportation.

Plus de renseignements sur les marchés agroalimentaires :

Renseignements sur les marchés internationaux de l'agroalimentaire

Découvrez l'agriculture mondiale et les débouchés agroalimentaires, consultez la liste complète des analyses des marchés mondiaux, les tendances des marchés et les prévisions, et renseignez-vous sur les accords de libre-échange du Canada.

Service d'information sur les marchés agroalimentaires

Les entreprises canadiennes du secteur des produits agroalimentaires et des produits de la mer peuvent profiter d'un service personnalisé de rapports et d'analyses, et s'inscrire à notre liste de distribution pour recevoir les plus récents rapports directement dans leur boîte de réception.

Pour en savoir plus sur les industries agroalimentaires du Canada :

Secteurs agricoles du Canada

Aliments transformés et boissons, aide relative aux exigences réglementaires, processus d'approbation réglementaire, réglementation du secteur, Loi sur le commerce des spiritueux.

Ressources

- Euromonitor International, December 2021, Processed Meat, Seafood and Alternatives To Meat in Canada

- Mintel, janvier 2021, A year of innovation in meat & poultry, 2020

- Mintel, décembre 2021, A year of innovation in meat & poultry, 2021

- Base de données Mintel sur les nouveaux produits, 2022

- Données de l’OCDE, mai 2021, Consommation de viande

Service de rapport personnalisé – Tendances de la viande de porc au Canada

Rapport d'analyse mondiale

Préparé par : Zhiduo Wang, analyste de marché

© Sa Majesté la Reine du chef du Canada, représentée par le ministre de l'Agriculture et de l'Agroalimentaire (2022).

Photos

Les images figurant dans la présente publication sont reproduites avec la permission des titulaires des droits s'y rattachant. À moins d'avis contraire, Sa Majesté la Reine du chef du Canada est titulaire des droits d'auteur sur ces images.

Pour vous inscrire à notre liste de distribution ou pour suggérer d'autres sujets ou marchés de recherche, vous pouvez vous adresser à :

Agriculture et Agroalimentaire Canada, Analyses des marchés mondiaux1341, chemin Baseline, Tour 5, 3e étage

Ottawa ON K1A 0C5

Canada

Courriel : aafc.mas-sam.aac@agr.gc.ca

Le gouvernement du Canada a préparé le présent document en se fondant sur des sources d'information primaires et secondaires. Même s'il n'a ménagé aucun effort pour présenter des données exactes, Agriculture et Agroalimentaire Canada (AAC) n'assume aucune responsabilité à l'égard de toute décision qui pourrait être prise sur la base de ces renseignements.

Toute reproduction ou redistribution du présent document, en totalité ou en partie, doit énoncer clairement qu'Agriculture et Agroalimentaire Canada est le titulaire du droit d'auteur du document selon le modèle suivant : AAC, titre du document, année. Si le document reproduit ou redistribué reprend des données du présent document, il y a lieu d'y indiquer les sources telles qu'elles sont inscrites dans le présent document.

Agriculture et Agroalimentaire Canada fournit le présent document ainsi que d'autres services de production de rapports gratuitement à ses clients des industries agricole et alimentaire.