3 avril 2014

Rapport

Bureau de la vérification et de l'évaluation

Acronymes

- AAC

- Agriculture et Agroalimentaire Canada

- BVE

- Bureau de la vérification et de l'évaluation

- CA 2

- Cultivons l'avenir 2

- ETP

- Équivalent temps plein

- FAC

- Financement agricole Canada

- GRE

- Gestion des risques de l'entreprise

- LCPA

- Loi canadienne sur les prêts agricoles

- LFR

- Loi fédérale sur la responsabilité

- LPAACFC

- Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative

- PFPEC

- Programme de financement des petites entreprises du Canada

- S et C

- Subventions et contributions

Résumé

La présente évaluation examine la pertinence et le rendement du programme de la Loi canadienne sur les prêts agricoles (LCPA) d'Agriculture et Agroalimentaires Canada (AAC). Ce programme ne fait pas partie de la série de programmes de gestion des risques de l'entreprise (GRE) qui s'inscrivent dans le cadre stratégique national pour l'agriculture d'AAC, Cultivons l'avenir 2 (CA 2).

Le Bureau de la vérification et de l'évaluation (BVE) d'AAC a effectué la présente évaluation conformément à la politique, aux directives et aux normes sur l'évaluation du Conseil du Trésor de 2009. Les résultats visent à éclairer la planification de la prochaine phase de l'élaboration des politiques et des programmes. En outre, l'évaluation servira également à l'examen législatif quinquennal de la LCPA, puisque le dépôt du rapport au Parlement devrait se faire en 2014.

Contexte et profil

La LCPA est un programme fédéral visant à accroître la disponibilité de prêts pour l'établissement, l'amélioration et l'agrandissement d'exploitations agricoles et pour la transformation, la distribution ou la mise en marché de produits agricoles par des associations coopérativesNote de bas de page 1. Le 18 juin 2 009, la LCPA est venue remplacer la Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative (LPAACFC) de 1 988, ce qui permet aux agriculteurs et à leurs associations coopératives d'avoir accès plus facilement au crédit. Les limites de prêts ont été augmentées pour les agriculteurs débutants ou en démarrage et les agriculteurs qui reprennent l'exploitation de la ferme familiale sont également visés par le programme de la LCPA, ainsi que les coopératives n'appartenant pas exclusivement à des agriculteurs.

Les prêts garantis aux termes de la LCPA permettent aux agriculteurs d'améliorer leur exploitation agricole, d'adopter de nouvelles technologies ou d'accroître leur viabilité financière. Ainsi, aux termes de la LCPA, une institution financière peut accorder un prêt équivalant à 80 % de la valeur de l'actif acquis par un agriculteur établi ou à 90 % de la valeur de l'actif acquis par un agriculteur débutant ou en démarrageNote de bas de page 2. Les emprunteurs profitent également de taux d'intérêt avantageux ainsi que de modalités de remboursement offrant de la souplesse.

Le ministre de l'Agriculture et de l'Agroalimentaire garantit au prêteur le remboursement de 95 % de la perte nette subie dans le cadre d'un prêt enregistré aux termes de la LCPA, tant que les dispositions de la loi et des règlements connexes sont respectées. Les institutions financières font preuve de toute la diligence voulue pour déterminer l'admissibilité des prêts et des emprunteurs; toutefois, elles peuvent recourir aux services des agents du programme de la LCPA pour trancher la question de l'admissibilité et obtenir des conseils.

Méthodologie

L'évaluation a permis de recueillir des données quantitatives et qualitatives en faisant appel aux sources suivantes : un examen de la documentation et de la littérature (y compris les études/rapports d'AAC préparés pour le BVE), l'analyse d'un sondage auprès des utilisateurs du programme de la LCPA, un examen du rendement du programme et des données financières, et des entrevues auprès d'intervenants internes et externes.

Principales constatations

Le soutien de l'État au secteur agricole s'est avéré utile pour aider les agriculteurs à gérer les risques de leur entreprise et la variabilité de leurs revenus. La variabilité des revenus influe sur le bien-être des agriculteurs et leurs décisions d'investissement, tandis que les niveaux de production baissent généralement à mesure qu'augmentent les risques et l'incertitude. Les producteurs agricoles estiment que les programmes du gouvernement sont importants pour combler les lacunes des outils de GRE mis à la disposition du secteur privé. Le programme de la LCPA s'harmonise avec les rôles du gouvernement fédéral et les résultats stratégiques du Ministère.

Le programme de la LCPA offre une solution financière avantageuse aux agriculteurs et coopératives du Canada. Son expansion semble être particulièrement profitable aux agriculteurs débutants ou en démarrage, ce qui correspond aux priorités du gouvernement canadien. Les prêts accordés dans le cadre d'un transfert intergénérationnel de l'exploitation agricole sont également garantis, bien que cette option semble très peu en demande jusqu'à maintenant.

La participation au programme de la LCPA n'est pas aussi importante que prévuNote de bas de page 3. Un total de 7 950 prêts a été garanti aux termes de la LCPA depuis son introduction en 2009 et décembre 2012Note de bas de page 4. Au cours de cette période, le nombre de prêts accordés annuellement en vertu de la LCPA est demeuré assez stable. Si on la compare à celle du programme de la LPAACFC, la faible participation au programme de la LCPA peut découler de facteurs extérieurs, comme le faible taux d'intérêt préférentiel et le prix élevé des produits de base. La participation au programme est également influencée par le degré de sensibilisation des agriculteurs et des prêteurs au programme, ainsi que par l'adhésion des institutions financières.

Les prêts garantis dans le cadre du programme sont en moyenne bien en deçà du prêt plafond. Les agriculteurs ont recours au programme de la LCPA pour effectuer de petites acquisitions; cela dit, les agriculteurs et les prêteurs expriment des réserves quant aux montants maximums pouvant être empruntés, car ils estiment qu'ils sont trop bas pour permettre des acquisitions importantes, comme des terres et de la machinerie. Près de la moitié des agriculteurs sondés ont profité d'autres sources de financement, surtout auprès de Financement agricole Canada (FAC).

Selon les agriculteurs, les modalités de financement aux termes de la LCPA leur permettent d'investir davantage dans leurs activités et d'améliorer la valeur globale de leur entreprise agricole, facilitant par le fait même la productivité et la pérennité de leur exploitation. L'accès aux prêts d'amélioration agricole consentis dans le cadre du programme de la LCPA se fait équitablement à l'échelle du Canada, peu importe l'emplacement, la taille ou l'âge de la ferme. L'aide financière qu'offrent les provinces au secteur agricole n'est pas uniforme dans l'ensemble du pays, ce qui crée un écart entre les solutions et produits financiers dont le secteur agricole peut profiter. Le programme de la LCPA vient donc compléter les programmes provinciaux en veillant à ce que tous les agriculteurs du pays aient accès aux mêmes conditions d'emprunt concurrentielles.

La LCPA est une façon économique et peu risquée d'aider le secteur agricole. Risque de programme est abaissée en raison de la participation des prêteurs admissibles de prêts et de percevoir sur les prêts non remboursés, ce qui entraîne moins de valeurs par défaut et moins de réclamations pour perte par les prêteurs. Le coût de gestion du programme est bas, puisque les revenus tirés des droits d'enregistrement viennent indirectement annuler les frais d'administration. Le programme est structuré de façon à limiter l'exposition du gouvernement fédéral au risque de chaque institution financière, et il y a peu de demandes d'indemnisation pour prêts impayés.

Recommandations

Le rapport d'évaluation formule la recommandation suivante :

AAC doit revoir les efforts de sensibilisation qu'il consent actuellement et, au besoin, travailler à accroître la sensibilisation afin de mieux faire connaître la LCPA parmi les prêteurs et les agriculteurs. Il s'agite de :

- mieux faire connaître le programme;

- Améliorer la clarté des lignes directrices sur l'admissibilité au programme et le processus de réclamations de LCPA;

- mieux faire connaître le nouveau système d'enregistrement en ligne et offrir de la formation sur son utilisation.

Les prêteurs jouent un rôle essentiel pour faire connaître le programme de la LCPA, l'exécuter et inciter les producteurs agricoles à y prendre part. Il est donc important qu'ils collaborent et soient à l'aise de recourir au programme. En raison des réserves exprimées quant aux procédures de demande d'indemnisation, il serait utile de veiller à ce que les prêteurs sachent de façon claire et précise les types de prêts qui sont garantis et la marche à suivre pour faire une demande d'indemnisation. En sensibilisant mieux les prêteurs aux modalités du programme, il est possible d'accroître la participation au programme.

En outre, les prêteurs estiment que les institutions financières n'utilisent pas le programme en raison du fardeau administratif et des coûts qu'il entraîne. Il faut donc promouvoir et favoriser l'utilisation du nouveau système d'enregistrement en ligne si on veut démontrer la facilité d'enregistrement des prêts accordés aux termes de la LCPA et accroître la probabilité que les prêteurs incluent le programme dans les solutions qu'ils offrent aux agriculteurs.

1.0 Introduction

Le Bureau de la vérification et de l'évaluation (BVE) d'Agriculture et Agroalimentaire Canada (AAC) a effectué une évaluation de la Loi canadienne sur les prêts agricoles (LCPA) conformément à la politique, aux directives et aux normes sur l'évaluation du Conseil du Trésor de 2 009, ainsi qu'à la Loi fédérale sur la responsabilité (LFR). Cette évaluation est prévue dans le Plan d'évaluation quinquennale d'AAC. Les résultats cherchent à éclairer la planification de la prochaine phase de l'élaboration des politiques et des programmes, de même que l'examen législatif quinquennal de la LCPA.

1.1 Contexte du programme

Le programme de la LCPA est la toute nouvelle version d'un programme fédéral visant à accroître la disponibilité de prêts pour l'établissement, l'amélioration et l'agrandissement d'exploitations agricoles et pour la transformation, la distribution ou la mise en marché de produits agricoles par des associations coopératives. La première version du programme a été instaurée en 1944 dans le cadre de la Loi sur les prêts destinés aux améliorations agricoles, laquelle a été rciteplacée en 1988 par la Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative (LPAACFC), puis révisée en 1995 sous le même nom. La LCPA a reçu la sanction royale le 18 juin 2009. Le Tableau 1.1 compare les principaux éléments de la LPAACFC et de la LCPA.

| LPAACFC (1995)i | LCPA (2009)ii |

|---|---|

| Offert à : Agriculteurs établis |

Offert à : Agriculteurs établis Agriculteurs débutants ou en démarrage |

| Plafond de regroupement de prêts : 250 000 $ Période maximale de remboursement du prêt pour l'acquisition de terres : 15 ans Période maximale de remboursement du prêt pour tout autre motif d'emprunt : 10 ans Mise de fonds minimale pour l'exploitation établie : 20 % |

Plafond de regroupement de prêts : 500 000 $ Montant maximal du prêt pour biens immobiliers (terres et bâtiments) : 500 000 $ Montant maximal du prêt pour tout autre motif d'emprunt : 350 000 $ Période maximale de remboursement du prêt pour immobilisations : 15 ans Période maximale de remboursement du prêt pour tout autre motif d'emprunt : 10 ans Mise de fonds minimale pour l'exploitation établie : 20 % Mise de fonds minimale pour l'exploitation débutante ou en démarrage : 10 % |

|

i Source : Agriculture et Agroalimentaire Canada. Octobre 2004. Évaluation du programme de la Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative (LPAACFC). |

|

| LPAACFC (1995)i | LCPA (2009)ii |

|---|---|

| Offert à : Coopératives comptant uniquement des producteurs agricoles membres |

Offert à : Coopératives comptant une majorité de producteurs agricoles membres (50 % + 1) |

| Plafond de regroupement de prêts : 250 000 $ Plafond de garantie de prêt pour les coopératives, sous réserve de l'approbation du ministre : 3 M$ Période maximale de remboursement du prêt pour biens immobiliers : 20 ans Période maximale de remboursement du prêt pour tout autre motif d'emprunt : 10 ans Mise de fonds minimale : 20 % |

Plafond de regroupement de prêts : 500 000 $ Montant maximal du prêt pour biens immobiliers (terres et bâtiments) : 500 000 $ Montant maximal du prêt pour tout autre motif d'emprunt : 350 000 $ Plafond de garantie de prêt pour les coopératives, sous réserve de l'approbation du ministre : 3 M$ Période maximale de remboursement du prêt pour biens immobiliers : 20 ans Période maximale de remboursement du prêt pour tout autre motif d'emprunt : 10 ans Mise de fonds minimale : 20 % |

| i Source : Agriculture et Agroalimentaire Canada. Octobre 2004. Évaluation du programme de la Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative (LPAACFC). ii Source : Agriculture et Agroalimentaire Canada. Avril 2011. Programme de la Loi canadienne sur les prêts agricoles (LCPA). Consulté à l'adresse : http://www4.agr.gc.ca/AAFC-AAC/display-afficher.do?id=1303139689562&lang=fra |

|

| LPAACFC (1995)i | LCPA (2009)ii |

|---|---|

| Taux d'intérêt variable maximal : taux préférentiel + 1 % Taux d'intérêt fixe maximal : taux hypothécaire + 1 % Droits d'enregistrement des prêts : 0,85 % |

Taux d'intérêt variable maximal : taux préférentiel +1 % Taux d'intérêt fixe maximal : taux hypothécaire + 1 % Droits d'enregistrement des prêts : 0,85 % |

| i Source : Agriculture et Agroalimentaire Canada. Octobre 2004. Évaluation du programme de la Loi sur les prêts destinés aux améliorations agricoles et à la commercialisation selon la formule coopérative (LPAACFC). ii Source : Agriculture et Agroalimentaire Canada. Avril 2011. Programme de la Loi canadienne sur les prêts agricoles (LCPA). Consulté à l'adresse : http://www4.agr.gc.ca/AAFC-AAC/display-afficher.do?id=1303139689562&lang=fra |

|

Voici les principales modifications apportées au programme avec l'entrée en vigueur de la LCPA :

- inclusion des agriculteurs débutants ou en démarrage et des agriculteurs reprenant l'exploitation de la ferme familiale afin de tenir compte du vieillissement des producteurs agricoles canadiens;Note de bas de page 5

- hausse du pourcentage de la valeur de l'actif acquis admissible à un prêt pour les agriculteurs débutants;

- hausse du montant maximal du prêt pour mieux tenir compte des prix actuels des actifs agricoles sur le marché et pour harmoniser la LCPA au programme de financement des petites entreprises au Canada;

- inclusion des coopératives n'appartenant pas exclusivement à des agriculteurs.

Le programme de la LCPA est offert en dehors de la série de programmes de gestion des risques de l'entreprise (GRE) qui s'inscrivent dans le cadre stratégique national pour l'agriculture d'AAC, Cultivons l'avenir 2 (CA 2)Note de bas de page 6. Il vise à aider les agriculteurs et les autres intervenants de l'industrie agricole et agroalimentaire à modifier leur exploitation pour en accroître la compétitivité et la rentabilité, pour répondre aux attentes des consommateurs en matière de salubrité alimentaire et de performance environnementale, et pour gérer les risques de manière proactiveNote de bas de page 7.

Le programme de la LCPA vise un triple objectif : donner aux agriculteurs et aux coopératives agricoles l'accès à des prêts garantis à des conditions avantageuses, donner aux agriculteurs l'accès à des prêts pour améliorer leur exploitation agricole et donner aux coopératives agricoles un meilleur accès à des prêts pour transformer, distribuer ou commercialiser des produits agricoles. Ainsi, puisque les agriculteurs et les coopératives investissent dans leur entreprise agricole, on permet à l'agriculture canadienne d'être plus productive et plus durableNote de bas de page 8.

Entre le 18 juin 2009 et le 5 décembre 2012 (date de fin de l'étape de collecte de données en vue de la présente évaluation), les institutions financières ont accordé 7 950 prêts garantis aux termes de la LCPA, soit 191 prêts par mois en moyenne (Tableau 1.2)Note de bas de page 9. La participation au programme se concentre surtout en Saskatchewan, où 85,2 % de tous les prêts garantis par le programme ont été versés. Ensemble, le Manitoba, l'Alberta et l'Ontario représentent 11,7 % des prêts, alors que les autres provinces se partagent les 3,1 % restants. La quasi-totalité des prêts (99,7 %) a été consentie à des agriculteurs; seuls 25 prêts ont été accordés à des coopératives. Un peu plus des deux tiers (67,5 %) des prêts ont été demandés pour l'achat d'équipementNote de bas de page 10.

| Exercice | Nombre de prêts |

Prêts par mois |

|---|---|---|

| 2009-2010i | 1 889 | 201 |

| 2010-2011 | 2 381 | 198 |

| 2011-2012 | 2 311 | 193 |

| 2012-2013ii | 1 369 | 167 |

| Total | 7 950 | 191 |

| i L'exercice 2009-2010 compte 9,4 mois (du 18 juin 2009 au 31 mars 2010). iiL'exercice 2012-2013 en compte 8,2 (du 1er avril 2012 au 5 décembre 2012). Source : Données du programme. |

||

1.2 Conception et exécution

Le programme de la LCPA offre une garantie de prêts permettant aux agriculteurs d'accéder plus facilement à des fonds pour investir dans leur exploitation agricole. Dans le cadre du programme, des institutions financières offrent aux agriculteurs et aux coopératives de faibles taux d'intérêtNote de bas de page 11, une période de remboursement plus longueNote de bas de page 12 et une mise de fonds moins importanteNote de bas de page 13 par rapport aux prêts bancaires classiques. En cas de défaut de paiement, les institutions financières obtiennent la garantie de se faire rembourser 95 % de la perte subieNote de bas de page 14. Le risque que le gouvernement fédéral doive verser des indemnisations à une seule institution financière est atténué par la responsabilité limitée de cinq ans prévue dans la LoiNote de bas de page 15.

Les prêteurs présentent le programme de la LCPA comme une option de financement aux agriculteurs et aux coopératives souhaitant obtenir des fonds pour acquérir des actifs agricoles ou améliorer leur exploitation. Les institutions prêteuses respectent leurs propres lignes directrices relatives aux prêts, en tenant compte des conditions de prêt offertes par la LCPA. Ainsi, le taux d'intérêt variable maximal prévu par la loi correspond au taux préférentiel + 1 %, alors que le taux d'intérêt fixe maximal est le taux hypothécaire + 1 %. En outre, la LCPA offre diverses périodes de remboursement, selon le motif d'emprunt. La période de remboursement prévue par la loi est de 10 ans pour la majorité des prêts, mais elle est de 15 ans lorsque le prêt sert à l'achat de terres. Les périodes de remboursement offertes par le programme sont plus favorables pour certaines classes d'actifs, comme le bétail, qui normalement ferait l'objet d'un prêt remboursable en cinq ans ou moins, avec possibilité de prolongation en cas de difficultés financières de l'agriculteur. Les prêts approuvés sont enregistrés auprès du programme de la LCPA.

L'enregistrement des prêts auprès de la LCPA requiert des droits équivalant à 0,85 % du montant total prêté. Dans le cas d'un prêt passe en défaut et le prêteur réaliser une perte, une réclamation est faite contre le programme. Après examen de l'admissibilité du prêt et des pertes encourues par le prêteur, le programme verse un paiement à l'institution financière, puis le cas est acheminé à la division des recouvrements de la Direction générale de la gestion intégrée d'AAC.

Au cours de l'exercice 2010-2 011, le programme de la LCPA a commencé à intégrer un système d'enregistrement des prêts en ligne conçu par Industrie Canada dans le cadre du Programme de financement des petites entreprises du Canada (PFPEC). Ce nouveau système en ligne simplifie l'enregistrement des prêts auprès du programme de la LCPA. Il améliore la transparence du programme et réduit le coût administratif que doivent assumer les institutions financières pour émettre un prêt.

Dans le cadre de l'exécution du programme, les prêteurs assument les responsabilités suivantes :

- déterminer l'admissibilité de l'emprunteur et l'objet du prêt garanti par la LCPA;

- soumettre le formulaire de demande et les frais d'inscription au programme de la LCPA;

- soumettre les modifications à apporter aux conditions du prêt au programme de la LCPA;

- réaliser une garantie de prêt en cas d'un défaut de paiement;

- faire une demande d'indemnisation auprès du programme de la LCPA lorsque la garantie de prêt ne suffit pas à couvrir le montant en souffrance.

- Payer les frais d'inscription

- Avertir le programme de la LCPA d'un défaut

Dans le cadre de l'exécution du programme, les agents du programme de la LCPA assument les responsabilités suivantes :

- tenir à jour les lignes directrices relatives aux prêts;

- communiquer (par téléphone ou courriel) avec les prêteurs et les agriculteurs;

- enregistrer les prêts auprès du programme de la LCPA;

- examiner les demandes/propositions de prêt des coopératives pour tout montant excédant le plafond de 500 000 $;

- trancher les questions d'admissibilité soumises par les prêteurs et donner des conseils à ces derniers;

- examiner les ententes de règlement à l'amiable;

- enregistrer les modifications apportées aux conditions du prêt ainsi que les défauts de paiement;

- déterminer l'admissibilité des demandes d'indemnisation;

- verser un montant aux prêteurs admissibles à une indemnisation;

- acheminer les demandes d'indemnisation à la Direction générale de la gestion intégrée d'AAC pour recouvrement.

Le programme de la LCPA est mis à la disposition des agriculteurs et des coopératives agricoles pour l'achat de biens immobiliers et autres acquisitions. Pour ce qui est des biens immobiliers (remboursables en 15 ans maximum), le programme de la LCPA couvre ce qui suit :

- achat de terres;

- construction, réfection, modification ou agrandissement de tout bâtiment ou structure d'une exploitation agricole;

- achat, déménagement et établissement sur une exploitation agricole composée de structures achevées ou partiellement achevées et, s'il y a lieu, achèvement des structures installées.

Les autres motifs d'emprunt (remboursables en 10 ans maximum) admissibles dans le cadre du programme de la LCPA sont notamment les suivants :

- réparation ou rénovation majeure d'outils, d'appareils et de machines;

- amélioration ou développement des terres;

- regroupement de prêts ou refinancement;

- achat d'actions pour les transferts intergénérationnels d'exploitations agricoles;

- défrichement, démolition, irrigation et remise en état de terres;

- achat d'équipement (p. ex. tracteur, convoyeur à foin, andaineuse);

- achat de bétail (animaux reproducteurs seulement);

- achat ou installation d'équipement fixé à des biens immobiliers ou immeubles (p. ex. système électrique, ventilation).

1.3 Ressources du programme

Le programme de la LCPA est entièrement financé par des fonds prévus dans la loi. Le Tableau 1.3 présente les dépenses qu'AAC a consacrées au programme de la LCPA pour les exercices allant de 2009-2010 à 2011-2012. Ces dépenses ont atteint 6 6 millions de dollars, qui proviennent du crédit 1 (4 3 $ millions) et du crédit 10 (2 3 $ millions)Note de bas de page 16. Le crédit 1 (salaires, dépenses non salariales) couvre les dépenses d'AAC qu'entraîne l'exécution du programme, tandis que le crédit 10 (subventions et contributions) couvre les paiements que verse AAC en cas de prêts impayés (principal, intérêt, frais juridiques et autres).

| Type de financement | 2009-2010i | 2010-2011 | 2011-2012 | Total |

|---|---|---|---|---|

| Crédit 1 (salaires, dépenses non salariales) | 329 155 $ | 2 510 814 $ | 1 410 159 $ | 4 250 128 $ |

| Crédit 10 (subventions et contributions) | 1 828 948 $ | 316 603 $ | 164 679 $ | 2 310 230 $ |

| Total | 2 158 103 $ | 2 827 417 $ | 1 574 838 $ | 6 560 358 $ |

|

iLes dépenses de l'exercice 2009-2010 ont été rajustées pour représenter la portion de l'année où le programme de la LCPA a été exécuté (9,4 mois, ou 78,6 % du montant annuel). |

||||

Comme l'illustre le Tableau 1.3 , les dépenses du programme de la LCPA fluctuent énormément. Le montant élevé en subventions et contributions utilisé en 2009-2010 découle d'une importante demande d'indemnisation (2 3 $ millions de dollars) à la suite d'un prêt accordé à une coopérative aux termes de la LPAACFCNote de bas de page 17. Depuis, les demandes d'indemnisation ont été beaucoup moins imposantes, comme le démontre le plus petit montant en subventions et contributions utilisé en 2010-2011 et en 2011-2012. Le nouveau système d'enregistrement en ligne que se partagent le programme de la LCPA et le PFPEC a été ajouté au programme en 2010-2011 pour 2 42 millions de dollars en tout (1 5 $ millions en 2010-2011 et 730 000 $ en 2011 et 2012)Note de bas de page 18. Le programme de la LCPA fonctionne actuellement grâce à six équivalents temps plein (ETP)Note de bas de page 19.

Le Tableau 1.4 présente les revenus et les recouvrements du programme de la LCPA pour les exercices allant de 2009-2010 à 2011-2012. Ainsi, le programme a généré des revenus (provenant des droits d'enregistrement) et des recouvrements (pour défaut de paiement) totalisant 3 5 millions de dollarsNote de bas de page 20. Au cours de cette même période, 34 prêts (0,4 %) ont été en souffrance, ce qui a valu des demandes d'indemnisation au programme. Presque toutes ces demandes d'indemnisation (33) découlaient de prêts émis aux termes de la LPAACFC. Les droits d'enregistrement représentent des revenus de 3 1 millions de dollars (soit 89,9 % du revenu total). Puisque les sommes ainsi perçues sont déposées dans le Trésor public, elles ne viennent pas directement contrebalancer les frais du programme ni les pertes attribuables aux demandes d'indemnisation. Les revenus provenant des droits d'enregistrement sont demeurés relativement stables pendant la période d'évaluation (93 068 $ par mois en moyenne)Note de bas de page 21.

| Revenues et recouvrements | 2009-2010 | 2010-2011 | 2011-2012 | Total |

|---|---|---|---|---|

| Droits d'enregistrement | 825 457 $ | 1 167 074 $ | 1 115 940 $ | 3 108 471 $ |

| Recouvrements | 243 108 $i | 84 132 $ | 23 637 $ | 350 877 $ |

| Total | 1 068 565 $ | 1 251 206 $ | 1 139 577 $ | 3 459 348 $ |

| iLes recouvrements faits par la DG des finances pour l'exercice 2009-2010 ont été rajustés pour représenter la portion de l'année où le programme de la LCPA a été exécuté (9,4 mois, ou 78,6 % du montant annuel). Source : données administratives |

||||

2.0 Méthodologie

2.1 Démarche d'évaluation

L'évaluation a été menée par le BVE d'AAC, qui a utilisé des ressources internes et externes pour effectuer la recherche et l'analyse. Elle a permis de recueillir et d'examiner des données primaires et secondaires provenant de nombreuses sources pour résoudre les problèmes et répondre aux questions liées à l'évaluation.

2.2 Portée de l'évaluation

Conformément à la Directive sur la fonction d'évaluation du Conseil du Trésor de 2009, l'évaluation s'est penchée sur le bien-fondé et sur le rendement du programme. En particulier, elle avait pour objet d'examiner la nécessité de poursuivre le programme, l'harmonisation de celui-ci avec les priorités gouvernementales et les rôles et responsabilités du gouvernement fédéral, la réalisation des résultats visés, et la mesure dans laquelle le programme démontre son efficacité et sa rentabilité.

L'évaluation a porté sur la période allant de la mise en œuvre de la LCPA, le 18 juin 2 009, jusqu'au 5 décembre 2012. Les données ont été recueillies de novembre 2012 à juillet 2013 inclusivement.

2.3 Méthodes de collecte de données

L'évaluation a fait appel à plusieurs sources de données.

L'examen de la documentation nous a permis de comprendre à fond le programme et ses précurseurs et de recueillir des données se rapportant aux questions d'évaluation. Ainsi, les documents essentiels et autres documents relatifs au programme ainsi que les ouvrages pertinents ont été examinés.

Les données administratives et financières du programme de la LCPA ont été analysées afin de déterminer les coûts et les activités administratifs du programme pendant la période d’évaluation. Ces données renfermaient des renseignements sur les paiements de programme, les dépenses de programme et le nombre de demandes traitées, ainsi que des détails sur les prêts garantis par le programme de la LCPA.

Pour les besoins particuliers de l'évaluation, un consultant externe a procédé à un sondage national auprès des agriculteurs canadiens ayant reçu un prêt garanti par la LCPA. La base d'échantillonnage a été choisie au hasard parmi les agriculteurs canadiens ayant un prêt enregistré auprès du programme de la LCPA pendant la période d'évaluation. En tout, 327 agriculteurs ont répondu au questionnaire, ce qui donne une erreur d'échantillonnage globale de ± 5,3 % à un niveau de confiance de 95 %Note de bas de page 22. La majorité des répondants vient de la Saskatchewan et exploite une ferme de grande taille comparativement à la ferme moyenne du Canada et de la SaskatchewanNote de bas de page 23. Le sondage a été mené en février et mars 2013. Le Tableau 2.1 présente une répartition des participants au sondage selon la province et l'objet du prêt.

| Province | Population par nombre | Population par pourcentage | Répondants par nombre | Répondants par pourcentage |

|---|---|---|---|---|

| British Columbia | 54 | 0,7% | 8 | 2,4 % |

| Alberta | 287 | 3,6% | 24 | 7,3% |

| Saskatchewan | 6 775 | 85,2% | 230 | 70,3% |

| Manitoba | 393 | 4,9% | 28 | 8,6% |

| Ontario | 252 | 3,2% | 16 | 4,9% |

| Québec | 58 | 0,7% | 7 | 2,1% |

| Atlantic | 131 | 1,6% | 14 | 4,3% |

| Total | 7 950 | 100% | 327 | 100% |

| Source : Données du programme et sondage après des producteurs agricoles. | ||||

| Objet principal du prêt | Population par nombre | Population par pourcentage | Répondants par nombre | Répondants par pourcentage |

|---|---|---|---|---|

| Machinerie | 5 365 | 67,5% | 208 | 63,6% |

| Bétail | 738 | 9,3% | 44 | 13,5% |

| Équipement | 681 | 8,6% | 23 | 7% |

| Terres | 660 | 8,3% | 29 | 8,9% |

| Diversi | 506 | 6,4% | 23 | 7% |

| Total | 7 950 | 100% | 327 | 100% |

| iLa catégorie Divers comprend tous les autres objets de prêt non énumérés. Source : Données du programme et sondage après des producteurs agricoles. |

||||

Des entrevues ont été menées dans le cadre de 23 séances auprès de 30 personnes interrogées afin de connaître le point de vue des principaux groupes d'intervenants sur le programme de la LCPA. Les personnes interrogées ont été sélectionnées de façon à englober des fonctionnaires connaissant bien la gestion et l'exécution des programmes à AAC et dans d'autres ministères, ainsi que des représentants d'institutions financières. Le tableau 2.2 résume le nombre de personnes interrogées selon le groupe organisationnel.

| Organisation | Nombre |

|---|---|

| Employés d'AAC (y compris les agents de programme) | 9 |

| Industrie Canada | 1 |

| Financement agricole Canada | 1 |

| Représentants de coopératives de crédit | 9 |

| Représentants de banque | 3 |

| Centrale des caisses de crédit du Canada | 7i |

| Total | 30 |

| iUne seule entrevue auprès de 7 représentants | |

Une analyse des programmes provinciaux a également été effectuée. Ainsi, on a passé en revue la documentation sur les programmes de prêts provinciaux pour acquérir des biens immobiliers, et mené des entrevues auprès de huit représentants des gouvernements provinciaux. Quatorze programmes de huit provinces ont été retenus en fonction de leurs similitudes avec le programme de la LCPA, de la prédominance du secteur agricole et de la taille de la population dans la province correspondante. Les programmes des provinces suivantes ont donc été examinés : Nouveau-Brunswick, Nouvelle-Écosse, Québec, Ontario, Manitoba, Saskatchewan, Alberta et Colombie-BritanniqueNote de bas de page 24.

2.4 Contraintes méthodologiques

Il y a deux contraintes ou limites dont il faut prendre note au moment d'examiner ou d'interpréter les résultats et conclusions de l'évaluation.

D'abord, il n'a pas été possible d'évaluer l'incidence nette ou différentielle du programme de la LCPA sur les agriculteurs, puisque ces derniers obtiennent plusieurs prêts de divers prêteurs. Cela dit, la participation au programme et les montants prêtés ont pu être comparés aux objectifs et attentes établis, ainsi qu'aux plafonds fixés dans le cadre du programme.

Ensuite, les résultats des entrevues menées auprès des représentants d'institutions financières ne doivent pas être considérés comme représentatifs de l'opinion de tous les prêteurs (donc pouvant être généralisés). Ces entrevues donnent plutôt un aperçu du point de vue de divers types de prêteurs de régions différentes, surtout là où l'agriculture est un secteur primaire de l'économie.

3.0 Constatations de l'évaluation

3.1 Bien-fondé

3.1.1 Besoin continu

L'évaluation s'est penchée sur la concordance des activités du programme avec les besoins des agriculteurs canadiens qui ont été cernés au départ.

Le programme de la LCPA répond aux besoins des producteurs agricoles en veillant à ce qu'ils profitent de prêts à des conditions avantageuses. Le programme de la LCPA réduit l'incertitude que peuvent ressentir les institutions financières au moment de prêter de l'argent aux exploitations.

Le programme de la LCPA vise à encourager les investissements dans le secteur agricole, notamment dans la nouvelle machinerie, le bétail, les bâtiments et la technologie. Les agriculteurs et les coopératives agricoles ont accès à du financement abordable et concurrentiel afin d'améliorer leur propre entreprise agricole et celle de tous les membres de la collectivité agricole.

Selon l'examen des documents s'y rattachant, le programme de la LCPA offre aux agriculteurs un accès à des conditions de prêt favorables. Ils sont assurés d'obtenir des taux d'intérêt avantageux grâce au taux plafond garanti par le programme. Le programme de la LCPA bénéficie le secteur agricole avec un accès plus facile au crédit pour la création, l'amélioration et le développement des exploitations agricoles et pour la transformation, la distribution et la commercialisation des produits de l'agricultureNote de bas de page 25. Les taux d'intérêt favorables ont augmenté l'accessibilité du financement pour les producteurs grâce à la réduction des paiements d'intérêt et de prêts et d'aider les producteurs à gérer les risques de l'entreprise. Le petit acompte nécessite moins de main de trésorerie sur, soutenir les investissements plus rapides dans les opérations. La plupart des agriculteurs interrogés (84,1 %) estiment que le programme de la LCPA les a aidés à combler leurs besoins financiers, tandis que 90,6 % considèrent qu'il offre une excellente option aux producteurs agricoles canadiens.

Les modifications apportées par la LCPA semblent avoir été bien acceptées par le secteur agricole canadien. Dans les 10 mois suivant l'entrée en vigueur de la LCPA, le nombre de prêts enregistrés dans le cadre du programme s'est accru de 35 % par rapport à la LPAACFCNote de bas de page 26. La forte participation initiale au programme s'est essoufflée au cours de la période d'évaluation : il y a eu moins de prêts enregistrés chaque mois auprès du programme de la LCPA en 2012-2013 qu'en 2009-2010Note de bas de page 27. Le montant moyen consenti dans le cadre d'un prêt garanti par la LCPA a augmenté durant la même période (51 000 $ en 2009 par rapport à 59 000 $ en 2012/13)Note de bas de page 28.

Près de trois quarts (74,6 %) des prêts ont été accordés à des producteurs de grains et d'oléagineuxNote de bas de page 29. Les prêts adossés de la LCPA ont été utilisés principalement pour l'achat d'outils (68,3 %)Note de bas de page 30. La répartition de la participation au programme selon la province, l'objet du prêt et le produit de base auquel le prêt garanti aux termes de la LCPA servira n'ont pas subi de transformation radicale pendant la période d'évaluation.

Selon les constatations de l'évaluation, le programme de la LCPA répond aux besoins du secteur agricole, puisqu'il réduit le risque que prennent les institutions financières en prêtant de l'argent aux exploitations agricoles. Ces dernières peuvent se buter à plusieurs difficultés lorsqu'elles consentent des prêts au secteur agricole. En effet, la production agricole peut être gravement affectée par des facteurs environnementaux qui ne relèvent pas du contrôle des producteurs. L'offre et la demande des marchés agricoles sont sensibles à l'évolution du marché et de la production dans le monde entier, qui peuvent avoir un impact significatif sur la situation financière des producteurs, ce qui affecte leur revenu, la capacité de remboursement et la valeur de leurs garanties; tout ce qui rend le secteur moins solvables. Ce n'est donc pas étonnant que les institutions prêteuses aient tendance à considérer les prêts agricoles comme un risque élevéNote de bas de page 31.

Au sein d'une région, la présence d'une concentration de prêts liés à un seul secteur pose un autre défi. Les institutions prêteuses sur les marchés vivant de l'agriculture émettent une grande proportion de leurs prêts à des agriculteurs et à d'autres intervenants du secteur agricole. Dans ces régions, les facteurs influençant le remboursement des prêts agricoles (p. ex. environnement et marchés) peuvent avoir une forte incidence sur les emprunteurs et de lourdes conséquences pour les institutions prêteuses localesNote de bas de page 32. Le but du programme de la LCPA est justement de réduire ce risque, puisque les prêts consentis au secteur agricole sont assortis d'une garantie qui vient atténuer l'exposition des prêteurs aux pertes découlant d'un défaut de paiement.

Le programme de la LCPA permet également aux coopératives d'obtenir des prêts plus ou moins aux mêmes conditions que les agriculteurs en vue de l'établissement ou de l'agrandissement de la transformation et de la distribution des produits issus de l'agriculture. AAC estime que la LCPA s'avère utile pour appuyer « le renouvellement du secteur agricole et [permettre] aux coopératives de tirer davantage parti des débouchésNote de bas de page 33. » Les coopératives agricoles reposent sur les produits agricoles locaux de leurs membres. Lorsque des difficultés environnementales surgissent (p. ex. sécheresses), elles peuvent voir leurs efforts de production et de commercialisation compromis par un approvisionnement insuffisant en produits agricoles. La plupart des coopératives sondées (73,3 %) estiment que le programme de la LCPA les aide à combler leurs besoins financiersNote de bas de page 34, alors que 87,8 % le considèrent comme une option de grande importance pour les coopératives canadiennesNote de bas de page 35. Toutefois, leur participation au programme est faible; seuls 25 prêts représentant 0,5 % de tous les prêts accordés aux termes de la LCPA ont été consentis aux coopérativesNote de bas de page 36. De ce nombre, 14 ont été émis en Saskatchewan, quatre dans les autres provinces de l'Ouest et sept dans le reste du Canada.

Le programme offre également la possibilité à des intervenants de l'extérieur d'investir dans le secteur agricole, puisqu'il est ouvert aux coopératives qui n'appartiennent pas exclusivement aux agriculteurs. Cela dit, aucun prêt garanti par la LCPA n'a encore été accordé à une coopérative comptant des membres non agricoles.

Selon les résultats du sondage, la plupart des agriculteurs (63,2 %) et des coopératives (76,7 %) estiment que le programme de la LCPA est tourné vers l'avenir; ils croient que le programme est en mesure de combler leurs besoins financiers au cours des cinq prochaines années. En outre, comme nous le verrons plus loin, l'inclusion des prêts pour le transfert intergénérationnel d'une ferme familiale constituée en société permet de suivre la tendance de plus en plus répandue qu'ont les fermes familiales de devenir des sociétés. Selon certains prêteurs et agriculteurs sondés, le prêt plafond ne suffit pas à l'achat de grands lopins de terres ou d'une grosse machinerie (voir le Tableau 3.1 ). Cependant, les données administratives indiquent que peu d'agriculteurs (0,2 %) se sont prévalus du montant maximal pour un seul prêtNote de bas de page 37, alors que le plafond de tous les prêts a rarement été atteint (5,0 % de tous les répondants au sondage)Note de bas de page 38.

| Type de prêt | Pourcentage d'accord | Pourcentage ni d'accord ni en désaccord | Pourcentage en désaccord |

|---|---|---|---|

| Biens immobiliers (n = 300) | 43,8 % | 20,7 % | 35,5 % |

| Autres actifs que biens immobiliers (n = 307) | 41,6 % | 27,2 % | 31,2 % |

| Source : Sondage auprès des producteurs agricoles | |||

Le programme de la LCPA offre aux agriculteurs débutants et en démarrage une solution pour financer les investissements dans leur exploitation.

L'inclusion des agriculteurs débutants ou en démarrage permet de s'attaquer au vieillissement de la population agricole en encourageant les jeunes agriculteurs à faire partie du secteur agricole et en leur offrant les outils dont ils ont besoin. On s'assure ainsi de la pérennité et de la revitalisation du secteurNote de bas de page 39. L'âge moyen des agriculteurs canadiens est passé de 51 à 54 ans entre 2001 et 2 011, alors que 48,3 % de tous les producteurs agricoles sont âgés de plus de 55 ansNote de bas de page 40. Il est donc de plus en plus nécessaire que de jeunes agriculteurs s'engagent dans le secteur agricole.

« Ces changements permettront aux nouveaux agriculteurs, à un plus grand nombre de coopératives agricoles et aux agriculteurs qui prennent la relève de la ferme familiale d'accéder plus facilement au crédit afin d'établir et d'améliorer leurs fermes. »Note de bas de page 41

Entre 2006 et 2 011, 33 490 nouveaux agriculteurs sont entrés dans le secteur agricole, ce qui représente 16,3 % de tous agriculteurs canadiensNote de bas de page 42. Ces nouveaux agriculteurs ont besoin de fonds pour réussir à établir et à agrandir leur exploitation agricole. Le programme de la LCPA constitue une option disponible pour eux, comme il a été élargi pour inclure un financement accru pour les agriculteurs de moins de six ans d'expérience et permet le transfert intergénérationnel des fermes constituées en société. De nombreux prêteurs et fonctionnaires ont insisté sur l'importance d'inclure les agriculteurs débutants ou en démarrage dans le programme de la LCPA. Ceux-ci se butent à une série de difficultés lorsque vient le temps d'obtenir du financement pour acquérir les actifs nécessaires au démarrage réussi et à la croissance durable de leur entreprise. Parfois, les exploitations agricoles qui débutent ou démarrent disposent de fonds propres en faible quantité et de revenus d'appoint insuffisants et ont des antécédents limités en matière de crédit, ce qui peut nuire à leur capacité d'obtenir du financement abordable. L'inclusion des nouveaux agriculteurs dans la LCPA permet à ces derniers d'établir plus facilement leur solvabilité et les fonds propres nécessaires à leur exploitation.

La structure du programme de la LCPA vient également réduire les risques financiers auxquels les agriculteurs débutants sont exposés au moment d'établir leur exploitation agricole. En effet, le programme leur offre les conditions avantageuses (faible mise de fonds, taux d'intérêt favorable et période de remboursement plus longue) qui sont habituellement réservées aux agriculteurs plus imposants et mieux établis, de même qu'il leur permet d'améliorer leur flux de trésorerie. De plus, le programme de la LCPA accorde aux agriculteurs débutants un niveau de garantie plus élevé (90 % aux agriculteurs débutants par rapport à 80 % aux agriculteurs établis), ce qui permet en retour de réduire les risques auxquels s'exposent les institutions prêteuses en finançant une entreprise en démarrage.

Toutes ces conditions permettent aux agriculteurs débutants d'investir davantage dans leur exploitation agricoleNote de bas de page 43, et ils en ont profité : les agriculteurs débutants ont obtenu des prêts beaucoup plus importants (97 000 $) que les agriculteurs établis (55 000 $)Note de bas de page 44. En outre, les agriculteurs débutants sont plus susceptibles (29,7 %) de dépenser les fonds prêtés pour acheter des terres que les agriculteurs établis (7,5 %), ces derniers étant plus enclins à consacrer leur prêt garanti par la LCPA pour acheter de la machinerieNote de bas de page 45.

La proportion des prêts garantis par la LCPA qui ont été consentis à des agriculteurs débutants ou en démarrage (agriculteurs ayant moins de 6 ans d'expérience) est démesurément faible. Selon les résultats d'un sondage mené par AAC sur les questions stratégiques, 16,3 % de tous les agriculteurs correspondent à la définition d'agriculteur débutant ou en démarrageNote de bas de page 46; cependant, seulement 7,9 % de tous les prêts accordés aux termes de la LCPA en 2011-2012 et 2012-2013 ont été versés à ce type d'agriculteurNote de bas de page 47. La faible participation de ce groupe peut s'expliquer par leur faible niveau de sensibilisation ou la présence d'autres produits financiers plus concurrentiels (p. ex. le programme de prêts Jeunes agriculteurs de Financement agricole Canada).

Financement agricole Canada (FAC) s'est également adapté aux besoins des jeunes agriculteurs (agriculteurs de moins de 40 ans) en lançant le programme de prêt Jeune agriculteur. Ce programme, qui ne donne pas au terme « jeune agriculteur » la même définition que la LCPA, offre des prêts pour l'achat d'actifs agricoles jusqu'à concurrence de 500 000 $. Il offre un taux d'intérêt comparable à celui de la LCPA (taux préférentiel + 0,5 %), mais n'exige aucun droit d'enregistrement. Grâce à sa promotion et à son taux de participation, le programme de prêt Jeune agriculteur de FAC a distribué 1 9 milliard de dollars en financement des jeunes agriculteurs en 2011-2 012, soit 26,8 % de toutes les sommes prêtées par FACNote de bas de page 48.

L'inclusion à la LCPA des prêts en vue d'un transfert intergénérationnel des fermes familiales offre également l'occasion aux agriculteurs débutants ou en démarrage d'acheter des parts dans la ferme familiale et de participer à son exploitation. Aux termes du programme de la LCPA, les prêts consentis pour l'achat d'actions dans des fermes familiales constituées en société peuvent être enregistrés en tant que prêts pour transfert intergénérationnel, ce qui permet d'assurer la relève des exploitations agricoles canadiennes constituées en société par des familles canadiennes. Ainsi, entre 2006 et 2 011, le nombre de fermes constituées en société s'est accru de 11,2 %. En 2 011, 87,8 % de ces exploitations agricoles étaient détenues par une familleNote de bas de page 49. La demande de prêts pour transfert intergénérationnel est toutefois très faible. Durant la période d'évaluation, moins de 10 prêts de ce type ont été garantis par le programme.Note de bas de page 50

La satisfaction des agriculteurs envers le programme de la LCPA dépend de la taille de leur exploitation agricole. Les agriculteurs possédant une grande exploitation sont moins satisfaits du programme que les plus petits producteurs, qui en sont plus satisfaits.

Dans le cadre du sondage auprès des agriculteurs mené pour la présente évaluation, on a constaté un lien entre la satisfaction envers le programme et la taille de l'exploitation agricole. En règle générale, parmi les producteurs sondés, ceux qui possèdent une exploitation de moins de 3 200 acres ont une opinion plus favorable du programme que ceux possédant une grande exploitationNote de bas de page 51. Les petits agriculteurs estiment que le programme est mieux en mesure de les aider à combler leurs besoins actuels et futurs. Les producteurs dont l'exploitation agricole compte plus de 3 200 acres disent que le montant maximal du prêt et le plafond de regroupement de prêts sont insuffisants pour répondre à leurs besoins. En outre, ils sont moins portés à demander un prêt garanti aux termes de la LCPA à leur institution financière que les producteurs possédant moins de 3 200 acres ou que les agriculteurs débutants ou en démarrageNote de bas de page 52.

La majorité des prêts (61,2 %) a été consentie à des exploitations agricoles individuelles (Tableau 3.2 )Note de bas de page 53. La proportion de prêts accordée aux entreprises individuelles (à propriétaire unique) est supérieure à la moyenne nationale de 48 % (mais correspond au pourcentage d'entreprises à propriétaire unique en Saskatchewan)Note de bas de page 54. La participation des coopératives au programme n'a pas répondu aux attentes. Les agents du programme croient que cette situation est attribuable à la récente évolution de la structure de propriété dans le secteur agricole, qui tend à s'éloigner du modèle « coopératif » en faveur de l'établissement de sociétés afin de tirer profit d'un plus grand nombre d'options de financement.

| Type d'exploitation | Nombre | Pourcentage |

|---|---|---|

| Individuelle | 4 867 | 61,2 % |

| Société | 1 564 | 19,7 % |

| Partenariat | 1 494 | 18,8 % |

| Coopérative appartenant exclusivement à des agriculteurs | 25 | 0,3 % |

| Coopérative comptant une majorité (50 % +1) d'agriculteurs membres | 0 | 0,0 % |

| Total | 7 950 | 100,0 % |

| Source : Données du programme | ||

La LCPA offre aux institutions financières un outil de gestion du risque au moment de consentir des prêts au secteur agricole. La LCPA permet aux coopératives de crédit d'offrir aux agriculteurs des prêts agricoles à des taux qui font concurrence aux banques à charte et à FAC.

Les principales personnes interrogées, dont les représentants d'institutions financières prêteuses, estiment que la garantie offerte par le programme de la LCPA est avantageuse, puisqu'elle diminue le risque que doivent assumer les prêteurs lorsqu'ils consentent de l'argent aux exploitations agricoles, plus particulièrement aux exploitations de plus petite taille, moins bien établies et disposant d'un nombre limité d'actifs. Le programme de la LCPA offre aux institutions prêteuses une autre option de crédit, ce qui leur confère une plus grande souplesse au moment de trouver des solutions de financement pour les producteurs et coopératives agricoles du Canada.

Le fait que la LCPA ouvre la voie à la concurrence entre les prêteurs établis (p. ex. les banques) et les petits prêteurs (p. ex. coopératives de crédit rurales) est un avantage secondaire de la loi mentionné par les représentants des coopératives de crédit. En effet, le programme de la LCPA permet aux coopératives de crédit d'offrir aux agriculteurs des prêts agricoles à des taux qui font concurrence aux banques et à FAC. La majorité des prêts LCPA sont émises par les coopératives de crédit. En 2012/13, 85,4% de tous les prêts LCPA ont été émises par les caisses, contre 74% en 2009/10Note de bas de page 55. L'augmentation est principalement attribuable à la Saskatchewan les coopératives de crédit, qui représentaient 81% de tous les prêts adossés à LCPA en 2012/13.Note de bas de page 56,Note de bas de page 57

Le programme de la LCPA aide les coopératives de crédit locales à poursuivre leurs activités au sein des collectivités agricoles en réduisant le risque de perte qui vient avec le financement des exploitations agricoles. Les agriculteurs profitent ainsi d'une source locale de crédit et sont incités à réinvestir davantage à l'échelle locale les fonds obtenusNote de bas de page 58. La participation des coopératives de crédit au programme de la LCPA est importante; à elles seules, elles ont consenti 78 % de tous les prêts garantis par la LCPA au cours de la période d'évaluationNote de bas de page 59.

La propriété de la dette agricole au Canada se déplace du secteur privé au secteur public. Alors que le portefeuille de prêts des coopératives de crédit est demeuré stable, les banques à charte ont diminué leur portefeuille de prêts agricoles au fil du temps et FAC l'a augmenté.

À mesure que la part de la dette agricole en cours appartenant aux banques diminue, celle des organismes gouvernementaux prend de l'ampleur. Seule institution financière nationale qui se consacre uniquement à l'agriculture et a à cœur sa réussite à long terme, FAC offre des services financiers et commerciaux aux agriculteurs, aux fournisseurs et aux transformateurs. Cette institution est très appréciée de ses clients : six clients sur dix lui donnent une note parfaite quant à la qualité de son service à la clientèleNote de bas de page 60. Sa croissance ne s'est pas fait attendre et, à la fin de 2 012, ses prêts en cours atteignaient 23 2 milliards de dollars comparativement à 7 7 milliards de dollars en 2001-2002Note de bas de page 61. On estime que l'appropriation accrue de la dette agricole par FAC pourrait éventuellement faire concurrence au programme de la LCPA.

3.1.2 Harmonisation avec les priorités et les objectifs stratégiques d'AAC

L'évaluation a analysé les liens qui existent entre les objectifs du programme, d'une part, et les priorités du gouvernement fédéral et les objectifs stratégiques d'AAC, d'autre part.

La LCPA correspond parfaitement aux priorités du gouvernement fédéral. Elle favorise la compétitivité et la croissance économique, conformément à l'un des engagements pris dans le Budget de 2013.

Le gouvernement fédéral soutient depuis très longtemps les agriculteurs canadiens. La LCPA n'est que l'un des nombreux textes de loi qui visent précisément à améliorer la compétitivité des fermes canadiennes. La législation adoptée pour ce secteur remonte à 1944 avec l'entrée en vigueur de la Loi sur les prêts destinés aux améliorations agricoles, suivie en 1958 de la Loi sur la stabilisation des prix agricoles. Au cours d'un discours prononcé en 2 009, le premier ministre Stephen Harper a affirmé que « les agriculteurs demeurent le pilier de l'économie dans des centaines de collectivités canadiennes [...]. Ces agriculteurs méritent de pouvoir obtenir le crédit dont ils ont besoin pour mener leurs activités et les développerNote de bas de page 62. » La LCPA permet de remplir cet engagement en facilitant l'accès au financement nécessaire pour optimiser les possibilités agricoles, créant ainsi des fermes viables et un secteur agricole durable.

Dans le Budget de 2 013, le gouvernement du Canada a promis de prendre les mesures qui s'imposent pour veiller à ce que le Canada se dote des conditions requises pour favoriser l'innovation, notamment un système qui soutient les entreprises canadiennes et la croissance économique, l'innovation et les activités qui permettent d'accroître la compétitivité des entreprises. En appuyant le renouveau du secteur agricole et en permettant aux coopératives de mieux saisir les possibilités concurrentielles, le gouvernement du Canada travaille à atteindre son objectif de stimuler l'investissement et la croissance des entreprises.

À titre de responsabilité fédérale conférée par la loi, le programme de la LCPA est conforme aux priorités du gouvernement du Canada. Les modifications apportées à la LPAACFC afin de créer la LCPA s'insèrent dans le Plan d'action économique du Canada en renforçant la création d'emploi dans le secteur agricoleNote de bas de page 63. Le programme de la LCPA vient soutenir le secteur agricole en favorisant le renouvellement de ses effectifs (les jeunes agriculteurs et les agriculteurs débutants) et en encourageant les jeunes Canadiens à faire partie du secteur agricoleNote de bas de page 64. Le gouvernement fédéral admet que « les jeunes agriculteurs et les agriculteurs débutants font face à des défis particuliers, dont le grand besoin de capital, ce qui rend l'entrée dans le secteur agricole difficile et peu attrayante pour les jeunesNote de bas de page 65. » Le programme de la LCPA, plus précisément l'inclusion des agriculteurs débutants ou en démarrage, est conforme aux objectifs d'AAC.

Le programme de la LCPA correspond également aux priorités du gouvernement du Canada parce qu'il soutient le secteur agricole à mesure qu'il innove et granditNote de bas de page 66. Le Canada appuie son secteur agricole en permettant aux agriculteurs établis, débutants ou en démarrage d'obtenir des fonds afin d'établir, de conserver et d'agrandir leur exploitation. En outre, le programme aide les coopératives à tirer profit des possibilités du marché. Dans l'ensemble, la LCPA aide à stimuler la croissance économique du Canada en encourageant le développement du secteur agricole.

La LCPA favorise l'atteinte des objectifs stratégiques et de GRE d'AAC en offrant aux producteurs agricoles un outil supplémentaire pour gérer le risque financier et demeurer concurrentiels.

Le mandat d'AAC est de s'assurer que le secteur agricole est viable, concurrentiel et innovateur et qu'il gère les risques de façon proactiveNote de bas de page 67. CA 2, l'actuel cadre stratégique pour l'agriculture, est une initiative commune des gouvernements fédéraux, provinciaux et territoriaux, qui vise à bâtir un secteur agricole compétitif, innovateur et rentable, capable de gérer les risques adéquatementNote de bas de page 68. Les objectifs des programmes de GRE sont d'offrir aux producteurs agricoles des outils efficaces pour gérer les risques de l'entreprise sur lesquels ils n'ont pas d'emprise, comme la sécheresse, les inondations, les bas prix et la hausse des matières premières, de même que pour rester concurrentiel au sein du secteur agricole, ce qui les aidera à stabiliser leur revenu agricole.

Bien que le programme de la LCPA complète les programmes de GRE de CA 2, il ne fait pas partie de la série de programmes de GRE qui s'inscrivent dans ce cadreNote de bas de page 69. Les programmes de base de GRE d'AAC (Agri-protection, Agri-investissement, Agri-stabilité et Agri-relance) fournissent des outils de stabilisation du revenu et une assurance-production. Le Programme de paiement anticipé offre des prêts remboursables aux producteurs sur leur produit pour améliorer leur flux de trésorerie pendant qu'ils commercialisent leur produit. . Le programme de la LCPA apporte donc un troisième appui important à l'amélioration et à la croissance des exploitations agricoles. Les programmes de GRE et le programme de la LCPA favorisent tout autant le maintien d'un secteur agricole sécuritaire et concurrentiel, ainsi que des fermes individuelles durables. Le programme de la LCPA aide les producteurs à gérer le risque financier en réduisant le taux d'intérêt et les remboursements de prêt et il leur donne accès aux fonds dont ils ont besoin pour maintenir ou agrandir leur exploitation. Il soutient le deuxième objectif stratégique d'AAC, qui est d'assurer « un secteur de l'agriculture, de l'agroalimentaire et des produits agro-industriels compétitif qui gère les risques de manière proactiveNote de bas de page 70. »

3.1.3 Harmonisation avec les rôles et responsabilités du gouvernement fédéral

L'évaluation a analysé le rôle et les responsabilités du gouvernement fédéral dans l'exécution du programme.

Le programme de la LCPA est un programme national qui donne aux agriculteurs de toutes les provinces la même chance d'obtenir des prêts agricoles. Il vient combler les écarts entre les divers programmes provinciaux qui favorisent l'investissement dans les exploitations agricoles.

Le programme de la LCPA est un programme de garantie de prêt offrant les mêmes possibilités de financement à tous les agriculteurs et coopératives agricoles du Canada, peu importe la province dans laquelle ils exercent leurs activités. Le programme est ouvert aux exploitations de toutes les tailles et de tous âges, ce qui permet aux petites fermes et aux agriculteurs débutants ou en démarrage d'avoir accès à des conditions de prêt équivalant à celles offertes aux exploitations plus importantes et mieux établies. Le programme permet aux agriculteurs canadiens, peu importe leur province de résidence ou la taille de leur exploitation, d'obtenir des prêts assortis de conditions semblables. Il assure également l'uniformité des prêts agricoles et des conditions d'emprunt entre les provinces, puisque les programmes offerts à l'échelon provincial sont de nature très variée. Ceux-ci sont conçus pour répondre à un besoin local ou régional cerné par le gouvernement provincial et sont exécutés pour combler ce besoin.

Le programme de la LCPA revêt une importance toute particulière pour la Saskatchewan, où la loi provincialeNote de bas de page 71 interdit aux institutions financières de saisir les biens qui auraient une incidence sur la subsistance de l'emprunteur, ce qui réduit l'ampleur de la garantie offerte aux prêteurs et nuit à la capacité des producteurs et coopératives agricoles de la Saskatchewan d'obtenir des prêts. Le programme de la LCPA leur permet de donner des biens en garantie d'un prêt qui leur permettra de financer l'agrandissement ou l'exploitation de leur ferme. C'est d'ailleurs en Saskatchewan que le programme de la LCPA est le plus utilisé (Tableau 3.3)Note de bas de page 72.

| Province | Nombre de prêts | Pourcentage des prêts | Montant moyen ($) | Montant total ($) |

|---|---|---|---|---|

| Saskatchewan | 6 775 | 85,2 % | 51 735 | 350 504 234 |

| Manitoba | 393 | 4,9 % | 65 330 | 25 674 750 |

| Alberta | 287 | 3,6 % | 69 401 | 19 918 099 |

| Ontario | 252 | 3,2 % | 108 692 | 27 390 488 |

| Île-du-Prince-Édouard | 63 | 0,8 % | 57 860 | 3 645 200 |

| Québec | 58 | 0,7 % | 103 865 | 6 024 174 |

| Colombie-Britannique | 54 | 0,7 % | 79 694 | 4 303 462 |

| Nouveau-Brunswick | 34 | 0,4 % | 102 868 | 3 497 503 |

| Nouvelle-Écosse | 14 | 0,2 % | 177 897 | 2 490 559 |

| Terre-Neuve-et-Labrador | 13 | 0,2 % | 114 345 | 1 486 481 |

| Non précisé | 7 | 0,1 % | 185 693 | 1 299 848 |

| Total | 7 950 | 100,0 % | 56 130 | 446 234 798 |

| Source : Données du programme. | ||||

De portée nationale, le programme de la LCPA vient combler les écarts qui existent entre les programmes provinciaux visant à soutenir l'investissement dans les activités agricoles. Le recours des agriculteurs aux programmes provinciaux est en déclin depuis 1 987, où la participation avait atteint un sommetNote de bas de page 73. La valeur en dollars de la dette agricole en cours détenue par les prêteurs provinciaux est demeurée relativement stable, mais le pourcentage de cette dette a diminué des deux tiers au cours de la même périodeNote de bas de page 74.

La garantie de prêt qu'offre le programme de la LCPA se retrouve également dans quelques programmes provinciaux, mais il y a peu de ressemblances entre ces programmes. En gros, la LCPA offre un complément ou un supplément aux programmes provinciaux visant à soutenir l'investissement dans les activités agricoles. Les ressemblances et différences entre le programme de la LCPA et les programmes provinciaux permettent à ces derniers de profiter de la présence du premier, et vice versa. Les programmes provinciaux cherchent à combler les besoins régionaux ou provinciaux en matière d'aide financière au secteur agricole, alors que le programme de la LCPA vise à régler des enjeux d'envergure nationale. L'annexe D fait une comparaison entre les programmes provinciaux de prêt et le programme de la LCPA.

Le programme de la LCPA et prêts offerts par la FCC se complètent mutuellement, surtout en ce qui concerne d'être de portée nationale, offrant des prêts intergénérationnels et en ciblant les agriculteurs débutants / démarrage. Les agriculteurs bénéficient de cette compétition en ayant accès à plus d'options de crédit avec plus de prêteurs.

Comme mentionné précédemment, FAC est un important émetteur de prêts agricoles, détenant près du tiers de toute la dette agricole en coursNote de bas de page 75. En 2011-2 012, FAC a accordé 45 578 prêts à 40 459 clients, ce qui représente une somme de plus de 7 1 milliards de dollarsNote de bas de page 76. Cette institution est présente dans l'ensemble des provinces et des territoiresNote de bas de page 77. FAC et la LCPA génèrent des revenus pour le gouvernement fédéral, mais les revenus provenant de FAC sont versés sous forme de dividendesNote de bas de page 78.

3.2 Efficacité

L'évaluation a permis d'explorer l'utilisation du programme, son incidence et la participation qu'il a suscitée.

Le programme de la LCPA a aidé les producteurs agricoles à améliorer leurs activités et leur productivité. On estime que les prêts garantis aux termes de la LCPA ont permis d'accroître la valeur globale des exploitations agricoles et d'accroître les investissements, ce qui a stimulé la productivité et la pérennité des activités.

Entre le 18 juin 2009 et le 5 décembre 2 012, le programme de la LCPA a garanti des prêts totalisant une somme de 446 millions de dollarsNote de bas de page 79. Les trois quarts (75,3 %) des agriculteurs et coopératives sondés estiment que la valeur globale de leur exploitation s'est accrue grâce aux investissements rendus possibles par le prêt destiné aux améliorations agricoles qu'ils ont obtenuNote de bas de page 80. Près de huit répondants sur dix (78,9 %) affirment que c'est le faible taux d'intérêt du prêt qui leur a permis d'investir davantage dans leur exploitationNote de bas de page 81.

La plupart (76,5 %) des agriculteurs débutants ou en démarrage sondés sont d'accord ou entièrement d'accord avec le fait que le faible taux d'intérêt du prêt leur a permis d'investir davantage dans leur exploitation. Ce type d'agriculteurs ont généralement demandé des prêts beaucoup plus élevés, près de 89 % plus importants en moyenne, que les agriculteurs établisNote de bas de page 82. La majorité (76,5 %) affirme également que la mise de fonds moins importante que celle exigée dans le cadre d'un prêt bancaire classique a également contribué à cet investissement plus important.

Les prêts plafonds prévus à la LCPA semblent raisonnables. En règle générale, les prêts consentis aux termes de la LCPA sont modestes (56 000 $) par rapport au montant maximal permis.

Les prêteurs et fonctionnaires estiment que les prêts plafonds plus élevés prévus dans la LCPA permettent au programme de mieux répondre aux besoins actuels du secteur agricole, car le prêt peut maintenant servir à l'achat d'actifs plus importants. Le programme de la LCPA est généralement utilisé pour de petits achats, et non pour de la grosse machinerie agricole (p. ex. moissonneuses-batteuses, pulvérisateurs autopropulsés) ou de grands lopins de terre (p. ex. sections complètes). Le prêt moyen consenti aux termes de la LCPA est de 56 130 $, soit bien en deçà des montants maximums permis de 500 000 $ pour les biens immobiliers (bâtiments et terres) et de 350 000 $ pour tous les autres motifs d'emprunt (p. ex. équipement, machinerie, bétail et transfert intergénérationnel d'exploitations agricoles). Les prêts consentis par FAC en 2011 étaient beaucoup plus imposants que ceux obtenus dans le cadre du programme de la LCPA; cela dit, les prêts de FAC sont tout de mêmes biens inférieurs aux montants maximums permis par la LCPANote de bas de page 83. Seuls 19 producteurs ont profité d'un prêt maximum garanti par la LCPA pendant la période d'évaluationNote de bas de page 84.

La majorité des prêts (67,5 %) émis au cours de la période d'évaluation visaient l'achat de machinerie agricole. Le montant moyen de ces prêts était beaucoup moins élevé que ceux obtenus pour l'achat de terres (Tableau 3.4 )Note de bas de page 85.

| Objet principal | Nombre de prêts | Pourcentage des prêts | Montant moyen ($) | Montant total ($) |

|---|---|---|---|---|

| Machinerie | 5 365 | 67,5 % | 49 076 | 263 290 261 |

| Bétail | 738 | 9,3 % | 36 375 | 26 845 004 |

| Équipement | 681 | 8,6 % | 53 278 | 36 282 397 |

| Terres | 660 | 8,3 % | 133 389 | 88 036 992 |

| Bâtiments | 303 | 3,8 % | 60 101 | 18 210 485 |

| Regroupement de prêts/ refinancement | 108 | 1,4 % | 90 664 | 9 791 678 |

| Amélioration ou développement | 48 | 0,6 % | 39 121 | 1 877 796 |

| Réparation majeure/rénovation majeure | 33 | 0,4 % | 24 959 | 823 654 |

| Transferts intergénérationnels | <10 | 0,0 % | 350 000 | 350 000 |

| Autres | 13 | 0,2 % | 55 887 | 726 530 |

| Total | 7 950 | 100,0 % | 56 130 | 446 234 798 |

| Source : Données administratives. | ||||

Selon certains prêteurs et producteurs sondés, le montant maximum de prêt est insuffisant pour acheter des biens immobiliers et d'autres actifs. Moins de la moitié des agriculteurs sondés sont d'accord pour dire que les prêts plafonds pour acheter des biens immobiliers (43,6 %) et des actifs autres que les biens immobiliers (41,6 %) répondent à leurs besoinsNote de bas de page 86. Les producteurs dont l'exploitation fait plus de 3 200 acres ou qui détiennent plusieurs prêts garantis par la LCPA sont moins enclins à se dire d'accord avec cette affirmationNote de bas de page 87. Les réserves quant au montant maximum de prêt permis, surtout pour l'achat de biens immobiliers, ont été soulevées au moment où le prix des terres grimpait en flècheNote de bas de page 88.

Les agriculteurs ayant eu recours au programme de la LCPA ont tendance à l'utiliser plusieurs fois et prévoient l'utiliser encore à l'avenir. Plus de la moitié (55,8 %) de tous les producteurs et coopératives agricoles sondés disent détenir plusieurs prêts enregistrés auprès du programme de la LCPA. La majorité (89,3 %) de ceux qui prévoient agrandir leur exploitation d'ici les cinq prochaines années prévoit avoir de nouveau recours au programme de la LCPANote de bas de page 89. Les agriculteurs sondés utilisent également d'autres sources de crédit, puisque près de la moitié (45,3 %) ayant obtenu des prêts garantis dans le cadre du programme de la LCPA ont également demandé et obtenu des prêts auprès des banques et coopératives de crédit, des programmes provinciaux et de FAC. La vaste majorité (94,3 %) de ces agriculteurs a obtenu des prêts de FAC.

La participation des agriculteurs et des institutions financières au programme de la LCPA reflètent la conjoncture économique. Les faibles taux d'intérêt et le prix élevé des produits de base devraient se maintenir à court terme.

Au début du programme de la LCPA, on s'attendait à ce qu'il garantisse annuellement des prêts d'une valeur de 217 millions de dollars, soit 1 milliard de dollars sur cinq ansNote de bas de page 90. Entre le 18 juin 2009 et le 5 décembre 2 012, le programme de la LCPA a garanti une somme totale de 446 millions de dollars, soit en moyenne 128 7 millions de dollars par année, donc bien moins que prévuNote de bas de page 91. Lors des entrevues, les agents du programme nous ont expliqué que l'utilisation du programme de la LCPA repose en partie sur la situation économique actuelle (prix des produits de base et coût d'emprunt). Lorsque le taux d'intérêt est faible et que le prix des produits de base est élevé, le coût d'emprunt est moindre, et les agriculteurs ont plus de facilité à obtenir des prêts. En période de taux d'intérêt élevés et les prix des matières premières pauvres, utilisation du programme est prévu pour augmenter.

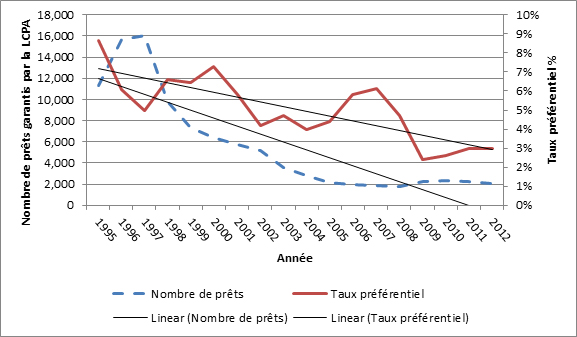

La période d'évaluation se caractérise par un faible taux d'intérêt et un prix des produits de base élevé. Entre 2005 et 2 010, l'indice des prix des produits agricoles pour les grains, les oléagineux et le bétail a monté en flècheNote de bas de page 92. Le taux préférentiel est passé de 8,6 % en 1995 à 3,0 % en 2012Note de bas de page 93. Au même moment, le nombre de prêts garantis par la LCPA/LPAACFC a diminué, passant de 11 305 $ en 1995 à 2 311 $ en 2011-12Note de bas de page 94.

Source : Données du programme de la LCPA d'AAC, Banque du CanadaNote de bas de page 95

Description - Figure 1

- En 1 995, le taux préférentiel était 8,7 % avec 11 305 prêts de la LCPA

- En 1 996, le taux préférentiel était 6,1 % avec 15 661 prêts de la LCPA

- En 1 997, le taux préférentiel était 5 % avec 16 045 prêts de la LCPA

- En 1 998, le taux préférentiel était 6,6 % avec 9 818 prêts de la LCPA

- En 1 999, le taux préférentiel était 6,4 % avec 7 322 prêts de la LCPA

- En 2 000, le taux préférentiel était 7,3 % avec 6 430 prêts de la LCPA

- En 2 001, le taux préférentiel était 5,8 % avec 5 751 prêts de la LCPA

- En 2 002, le taux préférentiel était 4,2 % avec 5 192 prêts de la LCPA

- En 2 003, le taux préférentiel était 4,7 % avec 3 576 prêts de la LCPA

- En 2 004, le taux préférentiel était 4 % avec 2 769 prêts de la LCPA

- En 2 005, le taux préférentiel était 4,4 % avec 2 129 prêts de la LCPA

- En 2 006, le taux préférentiel était 5,8 % avec 1 971 prêts de la LCPA

- En 2 007, le taux préférentiel était 6,1 % avec 1 895 prêts de la LCPA

- En 2 008, le taux préférentiel était 4,7 % avec 1 737 prêts de la LCPA

- En 2 009, le taux préférentiel était 2,4 % avec 2 273 prêts de la LCPA

- En 2 010, le taux préférentiel était 2,6 % avec 2 310 prêts de la LCPA

- En 2 011, le taux préférentiel était 3 % avec 2 285 prêts de la LCPA

- En 2 012, le taux préférentiel était 3 % avec 2 038 prêts de la LCPA

La Banque du Canada a tenu son taux d'intérêt de référence inchangé depuis 32 mois, cette tendance ne devrait pas durer. Les décideurs ont laissé entendre (au printemps de 2013) que la Banque pourrait très bientôt hausser les coûts d'empruntNote de bas de page 96,Note de bas de page 97. Il convient de noter que même si le prix des grains et des oléagineux devrait atteindre un plateau en raison d'un approvisionnement mondial plus important, les prix devraient rester élevésNote de bas de page 98.

Même si la conjoncture économique ne change pas, les agriculteurs estiment que leur exploitation se bute et se butera à des risques toujours plus grands. Lors de l'Enquête financière sur les fermes de 2 013, les agriculteurs se préoccupaient beaucoup plus de l'économie des cinq prochaines années et des conditions météorologiques que lors de l'enquête de 2011Note de bas de page 99.

L'enquête nationale réalisée pour cette évaluation a révélé que plus de la moitié (57%) des participants consulté les frais d'inscription comme étant raisonnable et sans impact la participation au programme, alors que 21% des répondants ont trouvé les frais déraisonnables. D'autres programmes gouvernementaux, ont des frais d'inscription dans le cadre de leurs programmes. Le Programme PFPEC à un droit d'enregistrement de 2% du montant total prêté qui doit être payé par l'emprunteur au prêteur. L'Agence de la fonction agricole du Ministère de l'Agriculture des États-Unis a également une taxe de 1,5% de la partie garantie du prêt sous leur programme de prêts aux agriculteursNote de bas de page 100.

Compte tenu de la conjoncture économique prévue, la participation au programme ne devrait pas augmenter à brève échéance. Le programme de la LCPA est structuré de façon à ce qu'il puisse facilement s'adapter aux fluctuations des conditions du marché, suivant les besoins.

Le programme de la LCPA repose sur les prêteurs. Une mauvaise connaissance du programme et l'hésitation des institutions financières à l'utiliser nuisent également aux taux de participation. Pour les agriculteurs, les prêteurs sont la principale source de renseignements sur le programme et les seuls décideurs dans le traitement de leur demande de prêt garanti aux termes de la LCPA.

Les agents du programme estiment que la mauvaise connaissance du programme de la LCPA parmi les agriculteurs peut les empêcher d'en profiter puisqu'ils ne savent pas comment y être admissibles ni comment accéder à la garantie de prêt prévue par la LCPA. La participation des agriculteurs au programme dépend en partie de sa visibilité et de la promotion qu'en font les institutions prêteuses. La sensibilisation au programme se fait surtout par les institutions, puisque 86,0 % des agriculteurs sondés disent avoir entendu parler du programme de la LCPA pour la première fois grâce à leurs prêteurs.

Le programme est également publicisé auprès des intervenants du secteur agricole par AAC, qui en parle par divers moyens (publications, médias, annonces, associations de producteurs et foires commerciales); cependant, seulement 6,3 % des agriculteurs sondés ont entendu parler du programme par l'entremise de ces sources. Selon les prêteurs, les agriculteurs qui demandent habituellement un prêt garanti par la LCPA ont déjà obtenu un tel prêt.

La participation au programme de la LCPA repose sur les institutions financières, puisqu'elles sont la principale source d'information des agriculteurs et prennent la décision d'émettre ou non le prêt. Peu d'agriculteurs (30,9 % de ceux qui ont été sondés) ont demandé un prêt garanti par la LCPA. La participation des prêteurs au programme de la LCPA dépend : de leur connaissance du programme; du coût et de la facilité de participation; de leur expérience liée au programme; de leur volonté de prêter au secteur agricole; de la façon dont l'option de crédit offerte par la LCPA se compare aux autres produits de crédit qu'ils offrent.

Lors des entrevues avec les prêteurs, la plupart se sont dits au courant du programme, mais certains n'en connaissaient pas les détails. Des représentants du programme de la LPAACFC avaient déjà visité les institutions financières et donné des séminaires sur le programme. Les participants à ces séminaires les ont trouvés très utiles et ils recommandent d'en tenir d'autres à l'avenir. Cette pratique ne s'est toutefois pas poursuivie dans le cadre du programme de la LCPA.