Note : Ce rapport contient des données prévisionnelles basées sur les chiffres historiques.

Sommaire

En 2021, le Japon a importé globalement pour 1,0 milliard de dollars américains (G$ US) (267 200 tonnes métriques) de cacao et de préparations à base de cacao du monde entier. Les principaux marchés d'importation étaient la Malaisie, avec une part du marché de 15,9 %, suivie de Singapour (15,6 %) et du Ghana (10,3 %). Les principaux ingrédients importés du Japon étaient les préparations chocolatées et à base de cacao en blocs, tablettes ou barres (sauf la poudre de cacao et chocolats fourrés), pour un total combiné de 482,1 millions de dollars US (M$ US), suivis des fèves de cacao (entières ou brisées, brutes ou torréfiées), d'une valeur de 118 M$ US, ainsi que le beurre, la graisse et l'huile de cacao (116,4 M$ US).

Le Canada était le 24e plus important marché d'importation du Japon, dont la valeur s'élevait à 4,5 M$ US en 2021. Au cours des cinq dernières années (de 2017 à 2021), le Japon signale avoir importé uniquement divers types de cacao et préparations à base de cacao du Canada en blocs, tablettes ou barres. Au cours de cette période, les échanges avec le Canada ont diminué d'un taux de croissance annuel composé (TCAC) de −2,4 %, tandis que les importations par le Japon du monde entier ont enregistré un TCAC de 0,5 %.

En 2021, le Japon a réalisé des ventes au détail globales de 6,9 G$ US parmi les confiseries chocolatées (74 %) ou biscuits et collations enrobés de chocolat (26 %). Les sachets et sacs de chocolats étaient la catégorie la plus dynamique depuis 2020, avec une croissance de 1,5 %, suivis des tablettes de chocolat (+0,2 %), tandis que toutes les autres catégories de confiseries chocolatées ont enregistré des baisses. Les confiseries chocolatées en général ont été marquées par la transition à des formats économiques plus grands ou en emballages multiples au début de la pandémie, alors que les ventes de portions individuelles et d'emballages plus petits ont diminué, car ils sont plus populaires auprès des travailleurs de bureau.

Le prix unitaire moyen des confiseries chocolatées au Japon devait perdre de 4 % de sa valeur courante en 2021. Les principales entreprises comprenaient Meiji Holdings Company, le Lotte Group et Pladis Ltd. Les marques populaires de ces fabricants étaient Meiji, Ghana, Godiva et Kit Kat (Nestlé SA).

En 2021, les détaillants en alimentation modernes ou traditionnels en magasin représentaient la part de la valeur de distribution la plus importante, pour un total de 40,7 %, suivis de près par les détaillants de produits divers (40,1 %), les magasins spécialisés à l'exclusion des épiceries (9,8 %) et les détaillants hors magasin (9,4 %), comme le commerce électronique (6,6 %) et les achats à domicile (2,7 %).

Commerce du cacao et des préparations à base de cacao

En 2021, le Japon a importé globalement du monde entier pour 1,0 G$ US (267 200 tonnes métriques) de cacao et préparations à base de cacao (y compris les fèves de cacao, le beurre, la graisse et l'huile de cacao, la poudre de cacao sucrée ou non sucrée, la pâte de cacao, les coques, pellicules [pelures] et autres déchets de cacao, de même que les préparations chocolatées et autres). Les plus importants marchés d'importation de produits de cacao étaient la Malaisie (163,7 M$ US), Singapour (160,7 M$ US) et le Ghana (105,8 M$ US). Le Canada était le 24e marché d'importation du Japon, dont la valeur s'élevait à 4,5 M$ US en 2021.

| Description des importations | Volume (Tonnes métriques) | Valeur (M$ US) | Principaux marchés d'importation et part du marché en % | ||

|---|---|---|---|---|---|

| 1 | 2 | 3 | |||

| Total - importations mondiales (chapitre 18) | 267 200 | 1 032,3 | Malaisie : 15,9 | Singapour : 15,6 | Ghana : 10,3 |

| 180620 - Chocolat et autres préparations alimentaires contenant du cacao, présentés soit en blocs ou en barres d'un poids > 2 kilogrammes, soit à l'état liquide, en pâte ou en poudres, granulés ou formes similaires, en récipients ou en emballages immédiats, d'un contenu > 2 kilogrammes (à l'exclusion de la poudre de cacao) | 112 196 | 274,7 | Singapour : 50,9 | Australie : 9,3 | Belgique : 9,2 |

| 180632 - Chocolat et autres préparations alimentaires contenant du cacao, présentés en tablettes, barres ou bâtons, d'un poids <= 2 kilogrammes, non fourrés | 16 993 | 207,4 | Italie : 34,6 | Belgique : 20,9 | France : 9,8 |

| 180100 - Cacao en fèves et brisures de fèves, bruts ou torréfiés | 37 820 | 118,0 | Ghana : 73,0 | Équateur : 11,0 | Venezuela : 6,8 |

| 180400 - Beurre, graisse et huile de cacao | 23 843 | 116,4 | Malaisie : 62,9 | Indonésie : 21,5 | Singapour : 6,2 |

| 180690 - Chocolat et autres préparations à base de cacao, en récipients ou en emballages d'un contenu <= 2 kilogrammes (à l'exclusion de la poudre de cacao et des produits présentés en tablettes, barres ou bâtons) | 10 923 | 90,2 | États-Unis : 21,6 | France : 16,2 | Belgique : 14,6 |

| 180631 - Chocolat et autres préparations alimentaires contenant du cacao, présentés en tablettes, barres ou bâtons, d'un poids <= 2 kilogrammes, fourrés | 9 541 | 74,2 | Belgique : 17,6 | Chine : 13,3 | France : 10,3 |

| 180500 - Poudre de cacao, sans addition de sucre ou d'autres édulcorants | 20 885 | 72,7 | Malaisie : 41,1 | Pays-Bas : 40,6 | Singapour : 5,4 |

| 180310 - Pâte de cacao, non dégraissée | 14 624 | 58,3 | Pays-Bas : 54,5 | Malaisie : 9,4 | France : 8,6 |

| 180610 - Poudre de cacao, additionnée de sucre ou d'autres édulcorants | 20 375 | 20,3 | Malaisie : 38,9 | Ghana : 27,5 | Équateur : 10,4 |

| 180320 - Pâte de cacao, complètement ou partiellement dégraissée | 0 | 0,07 | France : 100,0 | ||

| 180200 - Coques, pellicules (pelures) et autres déchets de cacao | 0 | 0,003 | Mexique : 100,0 | ||

| Source : Global Trade Tracker, 2022 | |||||

En 2021, le Canada a fourni au Japon du cacao et des préparations à base de cacao d'une valeur totale de 3,6 M$ US (480,9 milliers de tonnes), ce qui représente une baisse du taux de croissance annuel composé (TCAC) de −9,0 % au cours des cinq dernières années (de 2017 à 2021), soit l'équivalent d'une diminution de −24,5 % par rapport à 2020. Les principales importations canadiennes en provenance du Japon étaient les préparations chocolatées ou à base de cacao en emballages <= 2 kg (à l'exclusion de la poudre de cacao et des produits présentés en tablettes, barres ou bâtons) à 2,7 M$ CA (SH :180690), suivies des préparations chocolatées ou à base de cacao en blocs, tablettes ou barres d'un poids de >2 kg (à l'état liquide ou pâteux, en poudres ou en vrac) à 842,8 M$ CA (SH :180620) et des préparations semblables à base de cacao en tablettes, barres ou bâtons <= 2 kg (non fourrés), pour un total de 77,8 M$ CA (SH :180632) en 2021.

| Description des exportations | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|

| Total - exportations vers le Japon | 5 266,4 | 3 697,3 | 5 317,8 | 4 787,6 | 3 613,8 | −9,0 |

| 180690 - Chocolat et autres préparations à base de cacao, en récipients ou en emballages d'un contenu <= 2 kg (à l'exclusion de la poudre de cacao et des produits présentés en tablettes, barres ou bâtons) | 5 009,2 | 3 488,9 | 4 742,0 | 3 716,6 | 2 668,2 | −9,0 |

| 180620 - Chocolat et autres préparations alimentaires contenant du cacao, présentés soit en blocs ou en barres d'un poids > 2 kg, soit à l'état liquide, en pâte ou en poudres, granulés ou formes similaires, en récipients ou en emballages immédiats, d'un contenu > 2 kg ou soit à l'état liquide ou pâteux ou en poudres, granulés ou formes similaires, en récipients ou en emballages d'un contenu > 2 kg (à l'exclusion de la poudre de cacao) | 58,4 | 38,7 | 4,5 | 781 435 | 842,8 | −14,6 |

| 180632 - Chocolat et autres préparations alimentaires contenant du cacao, présentés en tablettes, barres ou bâtons, d'un poids <= 2 kg, non fourrés | 26,5 | 1,8 | 505,5 | 289,6 | 77,8 | 94,9 |

| 180631 - Chocolat et autres préparations alimentaires contenant du cacao, présentés en tablettes, barres ou bâtons, d'un poids <= 2 kg, fourrés | 172,3 | 162,1 | 65,8 | 0,0 | 25,0 | 30,8 |

| 180610 - Poudre de cacao, additionnée de sucre ou d'autres édulcorants | 0,0 | 5,8 | 0,0 | 0,0 | 0,0 | −38,3 |

| Source : Global Trade Tracker, 2022 | ||||||

Ventes au détail de confiseries et collations chocolatées

En 2021, le Japon a enregistré des ventes au détail totalisant 6,9 G$ US dans le secteur des confiseries et collations chocolatées, ce qui comprenait presque 74 % de la catégorie des confiseries chocolatées et 26 % des biscuits enrobés de chocolat. La catégorie des confiseries chocolatées a subi une baisse de −6,9 % de sa valeur et le volume des ventes au détail a perdu −3,1 % au cours de la dernière année, pour s'établir à 5,1 G$ US (158,8 milliers de tonnes) en 2021, alors que la valeur courante des biscuits enrobés de chocolat a diminué de −4,5 % et le volume de leurs ventes au détail a perdu −2,2 % durant la même période, pour se chiffrer à 1,8 G$ US (79,7 milliers de tonnes) en 2021. Pendant cette période, les sachets et sacs de chocolats représentaient la catégorie la plus dynamique, avec une croissance de la valeur de 1,5 %, suivis des tablettes de chocolat (+0,2 %). Toutes les autres catégories de confiseries chocolatées ont enregistré une baisse au cours de la période de 2021 par rapport à 2020, la valeur des assortiments de chocolats en boîtes (−20,4 %) et des chocolats destinés à une occasion spéciale (−12,8 %) ayant connu les baisses les plus marquées. Durant la période des prévisions (de 2022 à 2026), les confiseries chocolatées (y compris les biscuits enrobés de chocolat) devraient enregistrer un TCAC de 2 %, pour atteindre 7,5 G$ US en 2026.

Au Japon, les confiseries chocolatées en général ont fait la transition à des emballages plus gros ou des formats économiques d'emballages multiples au début de la pandémie. En 2020, les ventes de portions individuelles et emballages plus petits, qui étaient les plus populaires auprès des travailleurs de bureau, ont subi une baisse plus importante en raison de la diminution des achats impulsifs, parce que les gens ont adopté des modalités de travail à domicile et qu'ils passaient moins de temps à l'extérieur. En réaction à la transition à de plus gros formats d'emballage, les fabricants se concentrent sur la valeur ajoutée de leurs gammes afin de maintenir leurs marges bénéficiaires. Malgré tout, le prix unitaire moyen des confiseries chocolatées devrait reculer de 4 % en 2021Note de bas de page 1.

Un autre défi lié aux confiseries chocolatées depuis la COVID-19 est la demande à la baisse des chocolats qui sont donnés en cadeau. Puisque la Saint-Valentin joue traditionnellement un rôle important de la culture japonaise, la diminution des cadeaux échangés ce jour-là a porté un coup dur à cette catégorie en 2021. Comme l'incidence de la COVID-19 n'a pas été ressentie avant cette journée très commercialisée en 2020, les ventes d'assortiments de chocolats en boîtes au Japon qui étaient axées sur le mois de février ont profité de la forte demande enregistrée autour de cet événement. Toutefois, les ventes de chocolats donnés en cadeau en 2021 (également populaires lors d'autres occasions spéciales) ont eu une grande incidence sur la catégorie des assortiments de chocolats en boîtes en raison de la croissance de l'isolement à domicile et du moins grand nombre de communications entre les personnesNote de bas de page 1.

| Catégorie | 2017 | 2021 | TCAC* (%) 2017-2021 | 2022 | 2026 | TCAC* (%) 2022-2026 |

|---|---|---|---|---|---|---|

| Confiseries chocolatées | 5 700,5 | 5 114,6 | −2,7 | 5 222,0 | 5 681,3 | 2,1 |

| Sachets et sacs de chocolats | 1 757,1 | 1 605,8 | −2,2 | 1 636,5 | 1 760,1 | 1,8 |

| Tablettes | 1 182,8 | 1 157,1 | −0,5 | 1 179,4 | 1 277,8 | 2,0 |

| Assortiments de chocolats en boîtes | 1 388,4 | 1 092,4 | −5,8 | 1 137,8 | 1 322,6 | 3,8 |

| Chocolats destinés à une occasion spéciale | 930,2 | 832,1 | −2,7 | 844,0 | 898,5 | 1,6 |

| Barres de chocolat | 337,9 | 311,8 | −2,0 | 308,3 | 300,9 | −0,6 |

| Chocolat vendu avec des jouets | 83,7 | 94,9 | 3,2 | 95,6 | 100,1 | 1,2 |

| Autres confiseries chocolatées | 20,3 | 20,4 | 0,1 | 20,5 | 21,4 | 1,1 |

| Biscuits enrobés de chocolats | 1 734,2 | 1 806,4 | 1,0 | 1 791,8 | 1 790,6 | −0,02 |

| Total - confiseries chocolatées et biscuits enrobés de chocolat | 7 434,7 | 6 921,0 | −1,8 | 7 013,8 | 7 471,9 | 1,6 |

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Catégorie | 2017 | 2021 | TCAC* (%) 2017-2021 | 2022 | 2026 | TCAC* (%) 2022-2026 |

|---|---|---|---|---|---|---|

| Confiseries chocolatées | 171,3 | 158,8 | −1,9 | 160,7 | 166,3 | 0,9 |

| Sachets et sacs de chocolats | 63,9 | 59,2 | −1,9 | 59,9 | 61,7 | 0,7 |

| Tablettes | 51,5 | 50,1 | −0,7 | 50,5 | 52,0 | 0,7 |

| Chocolats destinés à une occasion spéciale | 23,8 | 21,4 | −2,6 | 21,8 | 22,9 | 1,2 |

| Barres de chocolat | 13,7 | 12,9 | −1,5 | 12,9 | 13,1 | 0,4 |

| Assortiments de chocolats en boîtes | 16,0 | 12,7 | −5,6 | 13,0 | 14,1 | 2,1 |

| Chocolat vendu avec des jouets | 1,1 | 1,2 | 2,2 | 1,2 | 1,2 | 0,0 |

| Autres confiseries chocolatées | 1,3 | 1,3 | 0,0 | 1,3 | 1,3 | 0,0 |

| Biscuits enrobés de chocolats | 72,0 | 79,7 | 2,6 | 80,4 | 82,7 | 0,7 |

| Total - confiseries chocolatées et biscuits enrobés de chocolat | 414,6 | 397,3 | −1,1 | 401,7 | 415,3 | 0,8 |

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

||||||

Concurrence

En 2021, les principales entreprises de vente au détail (et les principales marques) dans la catégorie des confiseries chocolatées au Japon comprenaient la Meiji Holdings Company (Meiji, Chocolate Kouka, Galbo), avec une part du marché de 10 %, le Lotte Group (Ghana, Mary's, Crunky), qui occupait 9 % du marché, et Pladis Ltd. (Godiva), 5 %. Les produits chocolatés de marque maison, qui offrent un excellent rapport qualité-prix, détenaient 3 % du marché.

En 2021, les principales entreprises (et les principales marques) dans la catégorie des biscuits enrobés de chocolat au Japon comprenaient Ezaki Glico Co. Ltd. (Pocky, Friend Bakery), avec une part du marché de 29 %, la Meiji Holdings Company (Takenoko No Sato, Kinoko No Yama, Fran), qui occupait 19 % du marché, et la Bourbon Corporation (Alfort), 6,5 %.

En 2020, la marque de chocolat de Meiiji (Galbo) a subi une baisse des ventes de ses produits en petits emballages les plus populaires en raison de l'isolement à domicile, puisque les produits de la marque sont habituellement consommés à l'extérieur du foyer. Parallèlement, l'entreprise a joui d'une forte croissance de ses produits présentés dans de grands emballages, comme certaines de ses tablettes et certains de ses sachets et sacs de chocolats. Meiji continue de promouvoir les bienfaits de la prévention pour la santé qu'offre le cacao présent dans ses produits en insistant sur les caractéristiques des probiotiques et davantage sur leur faible teneur en sucre grâce à l'utilisation d'oligofructose pour leur donner un goût sucré, appelé Oligo Smart.

En 2021, Lotte continue d'offrir divers produits chocolatés qui confèrent une image de qualité supérieure à sa marque Ghana, et qui élargit sa clientèle pour les marques Rummy et Bacchus, qui renferment de l'alcool. La marque Mary de Lotte est également un chef de file au Japon grâce à son positionnement à un prix abordable et avantageux depuis plus de 70 ans. Lotte aime créer des versions prestigieuses de ses marques existantes, ainsi qu'innover dans la création de marques plus saines qui renferment des probiotiques et des prébiotiques, avec une réduction de prix révisé qui plaît à un plus large bassin de consommateurs puisque son concept est à la fois un dessert et un supplément offrant des bienfaits médicinauxNote de bas de page 1.

| Catégorie | Entreprise | Marque(s) | Part du marché (en %) |

|---|---|---|---|

| Confiseries chocolatées | Meiji Holdings Co. Ltd. | Meiji, Chocolate Kouka, Galbo | 10,0 |

| Lotte Group | Ghana, Mary's, Crunky, Lotte, Zero | 9,0 | |

| Pladis Ltd. | Godiva | 4,6 | |

| Nestlé SA | Kit Kat, Crunch | 3,6 | |

| Fuyiya Co. Ltd. | Look, Fujiya | 3,5 | |

| Marques maison | Marque maison | 2,6 | |

| Autres | Autres | 54,3 | |

| Part du marché des cinq principales entreprises | 30.7 | ||

| Biscuits enrobés de chocolats | Ezaki Glico Co. Ltd. | Pocky, Friend Bakery | 29,3 |

| Meiji Holdings Co. Ltd. | Takenoko No Sato, Kinoko No Yama, Fran | 19,1 | |

| Bourbon Corp. | Alfort | 6,5 | |

| Ito Biscuits Co. Ltd. | Mr Ito | 0,8 | |

| Pladis Ltd. | McVitie's | 0,4 | |

| Autres | Autres | 43,7 | |

| Part du marché des cinq principales entreprises | 100,0 | ||

Source : Euromonitor International, 2022 *TCAC : Taux de croissance annuel composé |

|||

Circuits de distribution au détail du secteur des confiseries chocolatées (hors marché)

En 2021, les détaillants d'alimentation en magasin représentaient la plus importante part de marché (en valeur), pour un total de 40,7 %, suivis des détaillants de produits divers (40,1 %), des magasins spécialisés à l'exclusion des épiceries (9,8 %) et des détaillants hors magasin, comme le commerce électronique et les achats à domicile (9,4 %). Au Japon, on a constaté très peu de changements notables de la croissance de la valeur des marchés dans tous les circuits de distribution au cours de l'année, à la suite de la pandémie. Les plus importantes fluctuations (en points de pourcentage) ont été répertoriées dans les supermarchés et les points de vente au détail en ligne (+0,5 point de pourcentage) en 2021.

| Type de point de vente | Part du marché (%) en 2021 |

|---|---|

| Ventes au détail en magasin - total : | 90,6 |

| Total - détaillants en alimentation | 40,7 |

| Sous-total - Détaillants en alimentation modernes | 33,2 |

| Supermarchés | 19,4 |

| Dépanneurs | 13,8 |

| Sous-total - Détaillants en alimentation traditionnels | 7,5 |

| Détaillants spécialisés dans les aliments, les boissons et les produits du tabac | 3,8 |

| Petits épiciers indépendants | 1,0 |

| Autres détaillants en alimentation traditionnels | 2,7 |

| Total - Détaillants spécialisés en santé et en esthétique | 9,8 |

| Total - Détaillants de produits divers | 40,1 |

| Ventes au détail hors magasin - total : | 9,4 |

| Commerce électronique | 6,7 |

| Achats à domicile | 2,7 |

| Total - circuits de distribution | 100,0 |

| Source : Euromonitor International, 2022 | |

Lancement de produits et analyse des tendances

Les tendances mondiales des marques de chocolat comprennent l'amélioration de leur certification éthique, qui garantit une production durable de cacao, avec des qualités éthiques et un engagement envers les personnes et l'environnement, comme la déforestation illégale, la diminution du travail des enfants (Tony's Chocolonely, chocolat 100 % sans esclavagisme), l'aide aux petits agriculteurs (commerce équitable), etc.Note de bas de page 2

L'Europe, la Russie et la Turquie devraient enregistrer la plus forte croissance en valeur. Les consommateurs européens souhaitent que les marques de chocolat les emballent par leurs innovations et qu'elles adoptent une approche audacieuse pour offrir de nouvelles saveurs. Le goût de qualité (78 % au Royaume-Uni) est le facteur clé pour satisfaire les envies de chocolat. La noisette reste la saveur la plus populaire et les saveurs aromatiques d'agrumes, comme le chocolat à l'orange, connaissent davantage d'activités de lancement. Les marques continuent d'explorer les chocolats aromatisés à l'alcool, notamment avec des arômes de gin-tonic ou de bière artisanaleNote de bas de page 2.

Dans la région de l'Asie et du Pacifique, l'Australie a la plus forte consommation de chocolat par habitant et on s'attend à une croissance des marchés à faible consommation au Vietnam et en Indonésie. Les consommateurs chinois et asiatiques adorent se faire plaisir avec des chocolats non conventionnels, à la texture riche, sensuelle et gluante, qui offrent une expérience unique et mémorable au goût et à l'odorat (par exemple aux Philippines, les chocolats Risa avec du bacon de bois de pommier, au Japon, le chocolat Fujiya Look Muscat à la saveur de joyau bleu coloré avec de la poudre de clitoria du Maryland, etc.)Note de bas de page 2

Au Japon au fil des ans, Nestlé a combiné du thé vert matcha à des noix et des petits fruits pour obtenir un produit chocolaté KitKat de luxe ayant une forme légèrement différente et un arôme inhabituel et offrant une expérience de texture tout à fait nouvelle (octobre 2017)Note de bas de page 3. L'entreprise Bourbon a également lancé de nouveaux produits chocolatés innovants, comme une mince tranche de ganache chocolatée polyvalente qui peut être employée dans d'autres recettes pour obtenir une collation rapide et facile à préparer, utilisée comme tartinade sur du pain grillé ou un dessert, comme brioche ou à ajouter à des pâtisseries, etc.Note de bas de page 4

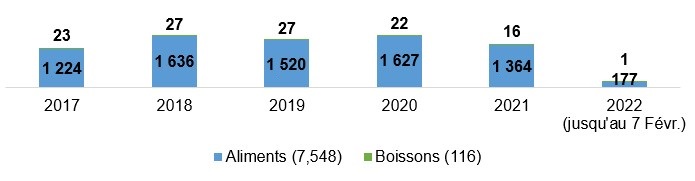

Mintel indique qu'il y a eu 7 664 lancements de produits alimentaires à base de chocolat (98,5 %) et de boissons (1,5 %) (notamment de nouvelles variétés, l'élargissement de gammes, de nouveaux emballages, de nouvelles formulations et de nouveaux lancements) au Japon pendant la période allant de janvier 2017 au 7 février 2022.

Description de l'image ci-dessus

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 (jusqu'au 7 février) | Total | |

|---|---|---|---|---|---|---|---|

| Aliments | 1 224 | 1 636 | 1 520 | 1 627 | 1 364 | 177 | 7 548 |

| Boissons | 23 | 27 | 27 | 22 | 16 | 1 | 116 |

Source : Mintel, 2022

Sur un nombre total de 7 664 lancements de nouveaux produits alimentaires et de boissons chocolatés au Japon entre janvier 2017 et le 7 février 2022, ces produits contenaient les types suivants d'ingrédients composés de cacao (il peut y avoir des recoupements) : beurre de cacao (9 552), graisse de cacao (3 483), liqueur de cacao (3 600), poudre de cacao (2 464), cacao et produits de cacao (812), fèves de cacao (410), pâtes, crèmes et garnitures au cacao et autres (1 026), éclats de cacao (58), chocolat blanc (3 591), chocolat ou chocolat au lait (3 603/7 356), chocolat noir (236), brisures de chocolat (739) et chocolat mi-sucré (26).

Selon Mintel, les principales sociétés mères qui ont lancé des produits alimentaires et de boissons au Japon au cours des cinq dernières années étaient Yamazaki Baking (1 140), Lotte (747), Fujiya (621), Bourbon (616), Morinaga & Company (588) et Meiji (552). Les principales marques d'aliments chocolatés comprenaient Seven & i Premium (203), Ministop Café (188), Nestlé Kit Kat Mini (139), Bourbon (133) et Fujiya Country Ma'am (128). Les principales marques de boissons chocolatées comprenaient Starbucks/Origami Personal Drip Coffee/Starbucks de Nespresso & Premium Mixes (25), Coffee Tanbo (13), Mt. Rainier Caffé Latte (10), Meiji Savas Whey Protein 100 (+for women)/Athlete Weight Down (7), Glico (5) et Kirin Gogo No Kocha (4). Les nouvelles marques de chocolat lancées sur le marché japonais comprennent YBC Nago Me Time Spice & Chocolate (biscuits aux pommes et à la cannelle enrobés de chocolat), Patisserie Terrace (ganache au chocolat et parfait au Tiramisu), Ministop Café Fun! Fan! Sweets (gâteau au chocolat) et Tokyo Meiraku (boisson à la banane et au chocolat).

Les saveurs qui ont connu la croissance la plus rapide parmi les produits chocolatés au Japon étaient l'éclair (+400 %), la crème brûlée et la crème Catalan (+300 %), le sel de mer (+300 %), la pistache (+250 %), la framboise (+200 %) et le raisin muscat (+200 %) [du T1 de 2020 au T1 de 2022]. Les principaux ingrédients comprenaient l'huile d'orange, le pain d'épices, l'huile de pépins de raisins, le kirsch, le cidre de poire, les esters de sorbitane d'acides gras, l'extrait de bergamote, les concentrés de jus de légumes, la pulpe de noix de coco et la compote de mangue. Les principales allégations en pleine croissance (+100 %) étaient : commercialisation d'événements, fonctionnels - poids et gain musculaire, et teneur faible, nulle ou réduite en calorie, suivis de calcium ajouté (+75 %) et éthique - sans toxines (+69 %). Les allégations à la baisse (−100 %) comprenaient les suivantes : teneur faible, nulle ou réduite en gras saturés, ingrédients innovateurs, fonctionnels - peau, ongles et cheveux, nouveauté et biologique.

Au Japon, au cours de la période de cinq ans, les produits de boulangerie constituaient la plus importante catégorie d'aliments et de boissons avec 3 242 lancements de nouveaux produits (42,3 %), suivie de la catégorie des confiseries chocolatées avec 2 460 nouveaux produits (32,1 %), la catégorie des desserts et de la crème glacée, 1 373 (17,9 %). Les principales catégories en croissance entre le T1 de 2021 et le T1 de 2022 comprenaient les confiseries chocolatées (+107,3 %), les produits laitiers (+100 %), les boissons chaudes (+100%), les desserts et la crème glacée (+53,2 %), les collations (+22,2 %) et les produits de boulangerie (+20,5 %), tandis que les catégories à la baisse comprenaient les céréales pour petit-déjeuner (−50 %).

| Catégorie | Marques principales lancées (nombre de produits) | Nombre de produits |

|---|---|---|

| Produits de boulangerie | Famima Bakery/Café & Sweets (183), Bourbon/Alfort (135), Fujiya - Country Ma'am/Look (132), Glico Pocky (107), Pasco (103), Seven & i - Premium (134), Ministop Café (96), Daiichi Pan (82), Châteraisé (77), Monteur Fresh Dessert (75), Uchi Café - Sweets (67), Mujirushi Ryohin (49), FamilyMart - Collection (46), Kobeya (43), Morinaga - Dars (41), Yamazaki (38), Fujipan (34), Natural Lawson (31), Ropia - Totteoki No Sweets (25), Domremy (24), TopValu (20), Lotte - Ghana/Crunky (16), Meiji (9) | 3 242 |

| Confiseries chocolatées | Meiji - The Chocolate/Meltykiss/Galbo/Almond (218), Nestlé Kit Kat Mini/Chocolatory (183), Morinaga - Choco Ball/Koeda /Dars (153), Lotte - Ghana/Crunky (116), Fujiya - Look (80), TopValu (53), Bourbon (46), Lindt (45), FamilyMart - Collection (43), Fujiya - Country Ma'am (41), Seven & i - Premium (40), Mujirushi Ryohin (37), Natural - Lawson (21), Châteraisé (6), Uchi Café - Sweets (1), Ropia Totteoki No Sweets (1) | 2 460 |

| Desserts et crème glacée | Morinaga - Choco Ball/Koeda/Dars/Pino/Parm (115), Ministop Café (88), Seven & i - Premium (73), Ropia Totteoki No Sweets (54), Lotte - Ghana/Choco Pie/Crunky (45), Domremy (42), Glico Giant Cone (41), Famima Sweets (21), Uchi Café - Sweets (25), FamilyMart - Collection (14), Meiji - Almond (13), Monteur Fresh Dessert (12), Fujiya - Country Ma'am/Look (7), Châteraisé (4), TopValu (4), Lawson (4), Bourbon (1), Mujirushi Ryohin (1) | 1 373 |

| Collations | Nissin Cisco Choco Flakes (35), Bourbon (8), TopValu (6), FamilyMart Collection (6), Seven & i Premium (5), Mujirushi Ryohin (4), Morinaga Choco Ball (4), Châteraisé (3) | 224 |

| Produits laitiers | Uchi Café - Sweets (7), Morinaga (5), Ministop Café (1), Lotte Ghana (1), Fujiya Look (1), FamilyMart (1), Natural Lawson (1) | 88 |

| Céréales pour petit-déjeuner | TopValu (2) | 76 |

| Sucre et gomme | Fujiya (9), Morinaga (2), Seven & i Premium (1), Mujirushi Ryohin (1), FamilyMart Collection (1), Lawson (1) | 64 |

| Boissons chaudes | TopValu (1), FamilyMart Collection (1) | 51 |

| Prêt à boire (RTDs) | Ministop Café (3), Seven & i Premium (1), TopValu (1) | 44 |

| Boissons nutritives et autres boissons | Marques ne faisant pas partie des cent premières de la liste | 17 |

| Total - taille de l'échantillon | 7 664 | |

| Source : Mintel, 2022 | ||

Exemples de produits

Chocolat aux fraises Amaou en forme de cœur

Source : Mintel, 2022

| Entreprise | Fujiya |

|---|---|

| Marque | Fujiya Peko |

| Sous-catégorie | Confiseries chocolatées |

| Marché | Japon |

| Ingrédients connexes | Graisse de cacao, beurre de cacao, poudre de lait entier |

| Nom/type de magasin | Okashi no Machioka, dépanneur |

| Type de lancement | Nouvelle variété / élargissement de la gamme |

| Date de mise en marché | Février 2022 |

| prix en dollars américains | 0,89 |

Ce produit est vendu au détail dans un emballage de 23 grammes. Lancement le 14 décembre 2021, au prix de détail recommandé de 108 yens.

Croustilles de pommes de terre enrobées de chocolat au lait riche

Source : Mintel, 2022

| Entreprise | Bourbon |

|---|---|

| Marque | Bourbon Jaga Choco Grande |

| Sous-catégorie | Confiseries chocolatées, non-individually wrapped chocolate pieces |

| Marché | Japon |

| Ingrédients connexes | Graisse de cacao, beurre de cacao, poudre de lait entier |

| Nom/type de magasin | Family Mart, dépanneur |

| Type de lancement | Nouveau lancement |

| Date de mise en marché | Février 2022 |

| prix en dollars américains | 1,68 |

Décrites comme étant sucrées et salées, ces croustilles de pommes de terre sont enrobées avec une fois et demi plus de chocolat blanc que les variétés de la gamme Bourbon Jaga Choco. Ce produit est vendu au détail dans un emballage de 50 grammes. Lancement le 18 janvier 2022 au prix de détail recommandé de 195 yens.

Gâteau au chocolat

Source : Mintel, 2022

| Entreprise | Ministop |

|---|---|

| Manufacturer | Ropia |

| Marque | Ministop Café Fun! Fan! Sweets |

| Sous-catégorie | Boulangerie, gâteaux, pâtisseries et produits sucrés |

| Marché | Japon |

| Ingrédients connexes | Produits chocolatés, chocolat, poudre de cacao |

| Nom/type de magasin | Ministop, dépanneur |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Février 2022 |

| prix en dollars américains | 2,46 |

Ce produit est fait de chocolat belge et de crème fraîche d'Hokkaido. Le produit est vendu au détail dans un emballage individuel. Lancement le 7 janvier 2022 au prix de détail recommandé de 280 yens.

Pain éclair

Source : Mintel, 2022

| Entreprise | Kobeya Baking |

|---|---|

| Marque | Kobeya Pan De Sweets |

| Sous-catégorie | Gâteaux, pâtisseries et produits sucrés |

| Marché | Japon |

| Ingrédients connexes | Chocolat |

| Nom/type de magasin | Peacock stores, supermarché |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Février 2022 |

| prix en dollars américains | 1,20 |

Ce pain éclair est enrobé de pâte et de chocolat et fourré de crème anglaise. Le produit est vendu au détail dans un emballage individuel. Lancement en janvier 2022, prix de détail recommandé non disponible.

Chocolat à la pomme et au brandy

Source : Mintel, 2022

| Entreprise | Lotte |

|---|---|

| Marque | Lotte Apple Marquey Chocolate |

| Sous-catégorie | Confiseries chocolatées, chocolat destiné à une occasion spéciale |

| Marché | Japon |

| Ingrédients connexes | Liqueur de cacao, graisse de cacao, beurre de cacao |

| Nom/type de magasin | Ito Yokado, supermarché |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Décembre 2021 |

| prix en dollars américains | 1,50 |

Ce produit de chocolat aux pommes et au brandy est vendu en édition limitée et est une variété créée pour les occasions spéciales de l'hiver 2021. Le chocolat est fourré de pommes en dés et de ganache au chocolat. Le produit est vendu au détail dans un emballage contenant trois paquets faciles à manger de 2,6 grammes. Lancement le 16 novembre 2021, prix ouvert.

Poudre de protéines à saveur de lait au chocolat

Source : Mintel, 2022

| Entreprise | Meiji |

|---|---|

| Marque | Meiji Savas for Woman Whey Protein 100 |

| Sous-catégorie | Boissons nutritives et substituts de repas |

| Marché | Fabriquée au Japon, non importée |

| Ingrédients connexes | Poudre de cacao |

| Nom/type de magasin | Yodobashi Online, commande par Internet ou par la poste |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Novembre 2021 |

| prix en dollars américains | 0,37 |

Ce produit peut être utilisé pour le culturisme afin de soutenir le corps idéal pendant les exercices. Il renferme 10 vitamines, du calcium, du fer, du magnésium et des fibres alimentaires ajoutées. Avec un indice d'acide aminé de 100, il est réputé être immédiatement soluble et facile à boire, et peut être simplement mélangé dans un verre en non au mélangeur. On peut le prendre comme supplément au petit-déjeuner, après un exercice, pendant une pause ou avant d'aller au lit. Ce produit est vendu au détail dans un emballage de 294 grammes contenant une cuillère. Lancement en octobre 2021 au prix de détail recommandé de 2 322 yens.

Pour de plus amples renseignements

Le Service des délégués commerciaux du Canada :

Les délégués commerciaux internationaux peuvent fournir à l'industrie canadienne une expertise de terrain concernant les potentiels de marché, les conditions actuelles et les contacts d'affaires locaux, et sont un excellent point de contact pour obtenir des conseils à l'exportation.

Plus de renseignements sur les marchés agroalimentaires :

Renseignements sur les marchés internationaux de l'agroalimentaire

Découvrez l'agriculture mondiale et les débouchés agroalimentaires, consultez la liste complète des analyses des marchés mondiaux, les tendances des marchés et les prévisions, et renseignez-vous sur les accords de libre-échange du Canada.

Service d'information sur les marchés agroalimentaires

Les entreprises canadiennes du secteur des produits agroalimentaires et des produits de la mer peuvent profiter d'un service personnalisé de rapports et d'analyses, et s'inscrire à notre liste de distribution pour recevoir les plus récents rapports directement dans leur boîte de réception.

Pour en savoir plus sur les industries agroalimentaires du Canada :

Secteurs agricoles du Canada

Aliments transformés et boissons, aide relative aux exigences réglementaires, processus d'approbation réglementaire, réglementation du secteur, Loi sur le commerce des spiritueux.

Pour de plus amples renseignements sur la foire commerciale à venir, FoodEx Japon 2022 (en anglais seulement), veuillez communiquer avec :

Ben Berry, directeur adjoint

Stratégie et organisation, foires commerciales

Agriculture et Agroalimentaire Canada

ben.berry@agr.gc.ca

Ressources

- Euromonitor International, juillet 2021. Country Report: Chocolate Confectionery in Japan

- Euromonitor International, 2022. Data statistics (2017-2026)

- Global Trade Tracker, 2022

- Mintel. A year of innovation in chocolate confectionery, 2021

- Mintel Global New Products Database, 2022

- Mintel, mars 2018. Nestlé KitKat Everyday Luxury Chocolate

Analyse des tendances du secteur – Confiseries chocolatées au Japon

Rapport d'analyse mondiale

Préparé par : Erin-Ann Chauvin, analyste principale de marché

© Sa Majesté la Reine du chef du Canada, représentée par le ministre de l'Agriculture et de l'Agroalimentaire (2022).

Photos

Les images figurant dans la présente publication sont reproduites avec la permission des titulaires des droits s'y rattachant. À moins d'avis contraire, Sa Majesté la Reine du chef du Canada est titulaire des droits d'auteur sur ces images.

Pour vous inscrire à notre liste de distribution ou pour suggérer d'autres sujets ou marchés de recherche, vous pouvez vous adresser à :

Agriculture et Agroalimentaire Canada, Analyses des marchés mondiaux1341, chemin Baseline, Tour 5, 3e étage

Ottawa ON K1A 0C5

Canada

Courriel : aafc.mas-sam.aac@agr.gc.ca

Le gouvernement du Canada a préparé le présent document en se fondant sur des sources d'information primaires et secondaires. Même s'il n'a ménagé aucun effort pour présenter des données exactes, Agriculture et Agroalimentaire Canada (AAC) n'assume aucune responsabilité à l'égard de toute décision qui pourrait être prise sur la base de ces renseignements.

Toute reproduction ou redistribution du présent document, en totalité ou en partie, doit énoncer clairement qu'Agriculture et Agroalimentaire Canada est le titulaire du droit d'auteur du document selon le modèle suivant : AAC, titre du document, année. Si le document reproduit ou redistribué reprend des données du présent document, il y a lieu d'y indiquer les sources telles qu'elles sont inscrites dans le présent document.

Agriculture et Agroalimentaire Canada fournit le présent document ainsi que d'autres services de production de rapports gratuitement à ses clients des industries agricole et alimentaire.