Note : Ce rapport contient des données prévisionnelles basées sur les chiffres historiques.

Sommaire

Le Mexique était un exportateur net de produits de la mer, avec un excédent commercial s'élevant à 347,2 millions de dollars américains (M$ US) en 2021. Durant la même période, le pays a exporté pour 1,3 milliard de dollars américains (G$ US) vers le monde entier.

Le Mexique était le 27 plus gros importateur de produits de la mer en provenance du monde entier, soit une valeur de 975,9 M$ US (304 013 tonnes) et 0,6 % du marché en 2021. Les trois principaux fournisseurs du Mexique étaient la Chine, le Chili et les États-Unis, qui combinaient 62,8 % de toutes ses importations de produits de la mer pendant la dernière année. Le Canada était le 20e fournisseur du Mexique, avec des exportations de 3,2 M$ US (part du marché de 0,4 %).

En 2021, les six principaux produits que le Mexique importait du monde entier étaient les types congelés de produits de la mer : filets de tilapia; filets de saumon du Pacifique, de l'Atlantique et du Danube; crevettes, même fumées (à l'exclusion des crevettes d'eau froide); filets de sirulidés; listaos et bonites congelés. Les importations mexicaines en provenant du monde entier ont diminué pour afficher un taux de croissance annuel composé (TCAC) de −9,4 % entre 2017 et 2021.

Le Canada a exporté pour 1,6 millions de dollars canadiens (M$ CA) de produits de la mer vers le Mexique en 2021, soit une baisse du TCAC sur cinq ans de −0,3 %. Les principaux produits exportés par le Canada étaient : le homard vivant; les poissons de mer congelés, non dénommés ailleurs (n.d.a.), le capelan et le hareng congelés; ainsi que d'autres produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a., impropres à l'alimentation humaine. La Nouvelle-Écosse (737 100 $ CA) était la principale province canadienne exportatrice vers le Mexique, suivie de Terre-Neuve (600 700 $ CA) et de la Colombie-Britannique (254 400 $ CA).

En 2021, les ventes au détail de produits de la mer frais et emballés du Mexique ont totalisé 5,3 G$ US (667 200 tonnes) et les ventes du secteur des services alimentaires ont atteint un volume global de 282 800 tonnes. Quand la pandémie de COVID-19 a frappé le pays, les ventes dans la catégorie des produits frais ont été durement touchées parce que beaucoup de consommateurs ont fait la transition vers des produits de la mer transformés préemballés, prêts à servir et qui pouvaient être entreposés pendant plusieurs jours, contrairement aux habitudes d'achat des Mexicains, qui sont marquées par une demande particulièrement accrue pendant le carême (avant la pandémie).

Production et consommation

La production, le commerce et la consommation de poissons à l'échelle mondiale ont subi une forte contraction pendant la première moitié de 2020, bien que les tendances aient varié selon l'espèce et le produit. La légère diminution de la production est attribuable à la baisse de la production aquacole plutôt que de la pêche de capture, qui est demeurée essentiellement inchangée. Selon l'indice FAO des prix du poisson, sur les marchés internationaux, les prix du poisson étaient en moyenne 7 % plus bas en 2020 (qu'en 2019) en raison de la demande bien moins élevée des services alimentaires hors foyer (soit les hôtels, restaurants et traiteurs) pendant la pandémie. Dans l'ensemble, la consommation mondiale de poisson par habitant a diminué d'environ 0,5 kg en 2020 pour être ramenée à 20,2 kg (14 kg au Mexique) et les prix nominaux du poisson devraient augmenter pour atteindre un taux se situant entre 0,8 % et 1,6 % par année pendant la période allant de 2021 à 2030 (Perspectives agricoles de l'OCDE et de la FAO (en anglais seulement) 2021-2030).

Le Mexique a produit 1,7 million de tonnes de poisson (y compris les mollusques et les crustacés), soit une valeur de 2 799,7 M$ US en 2018. De ce montant, 29 % provenaient de l'aquaculture et 71 %, des pêches (prises de ressources sauvages). Au cours des 10 dernières années (de 2008 à 2018), la quantité produite s'est accrue de 5 %, tandis que sa valeur a grimpé de 85 % (OCDE - Fisheries and Aquaculture in Mexico, 2021 (en anglais seulement)).

À l'échelle mondiale, la production halieutique et aquacole est une importante source d'alimentation et un moyen de subsistance de base. Toutefois, la demande de produits de la mer durables, de qualité, mais économiques, s'est avérée être problématique pour les petites coopératives locales de pêcheurs. L'accès à des marchés concurrentiels coûte cher et les petits entrepreneurs mexicains doivent compter sur des intermédiaires dont les tarifs sont élevés pour préparer et commercialiser leurs prises. Néanmoins, l'entreprise de produits de la mer SmartFish est un modèle qui aide les petites coopératives de pêcheurs à prospérer en adoptant des pratiques durables qui, pour la première fois, peuvent éliminer les intermédiaires et mieux préparer les coopératives à soutenir la concurrence directement avec les grands exploitants commerciauxNote de bas de page 1.

Aperçu du commerce

En 2021, le monde entier a importé globalement pour 163,7 G$ US (37 399,3 kilotonnes) de produits de la mer. Les cinq principaux marchés d'importation à l'échelle mondiale étaient les États-Unis, la Chine, le Japon, l'Espagne et la France, qui totalisaient 79,0 G$ US ou 47,4 % du marché en 2021.

En 2021, le Mexique était un exportateur net de produits de la mer, la valeur des exportations s'élevant à 1,3 G$ US et la valeur des importations, à 975,9 M$ US, ce qui représente un excédent commercial de 347,2 M$ US. Le Mexique était le 28 plus grand marché d'importation de produits de la mer à l'échelle mondiale, occupant 0,6 % du marché en 2021 et enregistrant un TCAC à la baisse de −9,4 % (de 2017 à 2021). Au cours de la même période, le Canada était le 14e marché d'importation en importance (2,2 %), avec un TCAC sur cinq ans à la hausse de 5,2 %.

| Pays | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 | Part du marché (%) en 2021 |

|---|---|---|---|---|---|---|---|

| Total des importations mondiales | 149,2 | 161,2 | 160,6 | 150,1 | 163,7 | 2,4 | 100,0 |

| 1. États-Unis | 23,0 | 24,0 | 23,5 | 23,0 | 30,2 | 7,1 | 18,1 |

| 2. Chine | 11,1 | 14,7 | 18,4 | 15,3 | 17,8 | 12,4 | 10,6 |

| 3. Japon | 15,4 | 15,8 | 15,6 | 13,6 | 14,3 | −1,9 | 8,6 |

| 4. Espagne | 8,1 | 8,7 | 8,2 | 7,4 | 8,9 | −3,1 | 5,3 |

| 5. France | 6,9 | 7,2 | 6,8 | 6,5 | 7,9 | 3,3 | 4,7 |

| 6. Italie | 6,6 | 7,1 | 6,7 | 6,2 | 6,8 | −2,4 | 4,1 |

| 7. Corée | 5,2 | 6,1 | 5,7 | 5,5 | 6,0 | 3,8 | 3,6 |

| 8. Allemagne | 5,9 | 6,2 | 6,0 | 6,1 | 5,9 | 1,0 | 3,5 |

| 9. Suède | 5,0 | 5,6 | 5,3 | 5,1 | 5,5 | 2,9 | 3,3 |

| 10. Pays-Bas | 4,3 | 4,5 | 4,5 | 4,6 | 5,0 | 3,6 | 3,0 |

| Sous-total des 10 principaux marchés | 91,5 | 99,9 | 100,7 | 93,1 | 108,3 | 4,3 | 64,9 |

| 14. Canada | 3,0 | 3,1 | 3,3 | 3,0 | 3,7 | 5,2 | 2,2 |

| 28. Mexique | 0,940 | 0,928 | 0,834 | 0,700 | 0,976 | −9,4 | 0,6 |

|

Source : Global Trade Tracker, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

En 2021, le Mexique se classait au 29 rang parmi les plus importants marchés de produits de la mer à l'échelle mondiale pour la part du volume (0,8 %), avec des importations de 304 013 tonnes, ce qui représente une augmentation du TCAC de 0,2 % (de 2017 à 2021). Le Canada arrivait en 18e position à l'échelle mondiale pour le volume (1,6 % du marché), avec un TCAC de 2,1 % pendant la même période.

| Pays | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 | Part du marché (%) en 2021 |

|---|---|---|---|---|---|---|---|

| Total des importations mondiales | 38 301,8 | 309 937,6 | 39 938,5 | 40 726,4 | 37 399,3 | −1,0 | 100,0 |

| 1. Chine | 4 889,7 | 5 214,9 | 6 256,8 | 5 667,2 | 5 744,6 | 4,1 | 15,4 |

| 2. États-Unis | 2 820,2 | 2 901,3 | 2 825,7 | 2 907,4 | 3 267,5 | 3,7 | 8,7 |

| 3. Japon | 2 476,6 | 2 380,7 | 2 464,4 | 2 251,3 | 2 199,6 | −2,9 | 5,9 |

| 4. Thaïlande | 1 902,2 | 2 126,5 | 2 047,6 | 2 149,3 | 2 102,5 | 2,5 | 5,6 |

| 5. Espagne | 1 775,7 | 1 768,4 | 1 820,8 | 1 713,7 | 1 815,1 | −1,5 | 4,9 |

| 6. Corée | 1 481,4 | 1 558,4 | 1 531,4 | 1 536,6 | 1 652,7 | 2,8 | 4,4 |

| 7. France | 1 200,2 | 1 212,9 | 1 227,7 | 1 222,6 | 1 346,5 | 2,9 | 3,6 |

| 8. Danemark | 1 251,0 | 1 293,5 | 1 245,6 | 1 183,7 | 1 244,7 | −1,7 | 3,3 |

| 9. Allemagne | 1 185,8 | 1 203,8 | 1 172,9 | 1 216,1 | 1 124,5 | −3,8 | 3,0 |

| 10. Pays-Bas | 1 089,9 | 1 097,6 | 1 066,9 | 1 104,7 | 1 106,8 | 0,4 | 3,0 |

| Sous-total des 10 principaux marchés | 20 072,6 | 20 758,0 | 21 659,7 | 20 952,5 | 21 604,5 | 1,9 | 57,8 |

| 11. Italie | 1 103,8 | 1 133,7 | 1 145,0 | 1 046,8 | 1 051,1 | −3,7 | 2,5 |

| 12. Suède | 733,2 | 815,9 | 818,5 | 860,7 | 845,7 | 3,6 | 2,3 |

| 18. Canada | 536,4 | 523,0 | 544,3 | 520,4 | 582,0 | 2,1 | 1,6 |

| 29. Mexique | 301,4 | 294,8 | 268,6 | 251,8 | 304,0 | 0,2 | 0,8 |

|

Source : Global Trade Tracker, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Pour ce qui est de la valeur en 2021, la Chine, le Chili et les États-Unis étaient les principaux fournisseurs de produits de la mer au Mexique, occupant respectivement 37 %, 14,5 % et 11,3 % du marché. Le Canada était le 20e plus gros fournisseur du Mexique, ses exportations s'élevant à 3,2 M$ US et sa part du marché s'établissant à 0,3 %. La valeur des exportations de produits de la mer canadiens vers le Mexique a constamment diminué, affichant un TCAC de −17,3 % de 2017 à 2021.

| Pays | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 | Part du marché (%) en 2021 |

|---|---|---|---|---|---|---|---|

| Total des importations mondiales | 940,3 | 927,7 | 833,8 | 699,9 | 975,9 | −9,4 | 100,0 |

| 1. Chine | 311,4 | 349,3 | 284,6 | 261,6 | 361,3 | −5,6 | 37,0 |

| 2. Chili | 143,3 | 137,5 | 140,8 | 123,7 | 141,2 | −4,8 | 14,5 |

| 3. États-Unis | 105,3 | 76,1 | 71,8 | 85,4 | 110,1 | −6,8 | 11,3 |

| 4. Vietnam | 126,4 | 118,0 | 127,5 | 63,4 | 85,4 | −20,5 | 8,8 |

| 5. Honduras | 36,2 | 5,9 | 21,1 | 12,7 | 52,9 | −29,5 | 5,4 |

| 6. Nicaragua | 14,0 | 13,7 | 8,5 | 6,8 | 31,5 | −21,5 | 3,2 |

| 7. Pérou | 11,6 | 21,8 | 26,7 | 26,1 | 26,6 | 30,9 | 2,7 |

| 8. Équateur | 14,0 | 13,8 | 12,5 | 16,1 | 19,1 | 4,6 | 2,0 |

| 9. Norvège | 19,6 | 15,6 | 18,1 | 15,2 | 18,5 | −8,0 | 1,9 |

| 10. Taïwan | 1,2 | 3,6 | 0,147 | 8,6 | 14,9 | 90,9 | 1,5 |

| Sous-total des 10 principaux marchés | 783,1 | 755,4 | 711,6 | 619,7 | 861,5 | 2,4 | 88,3 |

| Canada (20e) | 5,9 | 5,7 | 4,8 | 3,4 | 3,2 | −17,3 | 0,3 |

|

Source : Global Trade Tracker, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Pour ce qui est du volume, la Chine (part de 43,2 %), le Vietnam (12,9 %) et les États-Unis (9,9 %) étaient les principaux fournisseurs de produits de la mer au Mexique en 2021, ayant subi des fluctuations du TCAC de +6,1 %, −11,3 % et −5,5 % respectivement de 2017 à 2021. Le Canada était son 20e fournisseur en importance, soit 1 105 tonnes et une part du marché (en volume) de 0,4 %. Les importations de produits canadiens par le Mexique ont diminué de −11,5 % entre 2017 et 2021.

| Pays | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 | Part du marché (%) en 2021 |

|---|---|---|---|---|---|---|---|

| Total des importations mondiales | 301 369 | 294 752 | 268 584 | 251 778 | 304 013 | 0,2 | 100,0 |

| 1. Chine | 103 797 | 120 667 | 109 105 | 113 297 | 131 442 | 6,1 | 43,2 |

| 2. Vietnam | 63 290 | 47 403 | 50 538 | 30 133 | 39 213 | −11,3 | 12,9 |

| 3. États-Unis | 37 821 | 22 984 | 20 969 | 32 530 | 30 108 | −5,5 | 9,9 |

| 4. Chili | 23 019 | 19 961 | 18 262 | 19 331 | 19 368 | −4,2 | 6,4 |

| 5. Pérou | 5 701 | 7 072 | 9 557 | 10 575 | 12 113 | 20,7 | 4,0 |

| 6. Taïwan | 622 | 1 919 | 102 | 5 571 | 9 986 | 100,2 | 3,3 |

| 7. Équateur | 7 127 | 7 046 | 6 614 | 8 687 | 9 959 | 8,7 | 3,3 |

| 8. Nauru | − | 1 000 | 1 010 | 4 349 | 8 599 | 104,9 | 2,8 |

| 9. Corée | 13 150 | 10 088 | 12 870 | 246 | 8 225 | −11,1 | 2,7 |

| 10. Honduras | 5 145 | 823 | 3 563 | 4 019 | 7 371 | 9,4 | 2,4 |

| Sous-total des 10 principaux marchés | 259 672 | 238 963 | 232 590 | 228 738 | 276 384 | 1,6 | 90,9 |

| 11. Nicaragua | 1 828 | 1 979 | 1 258 | 1 138 | 4 967 | 28,4 | 1,6 |

| 15. Norvège | 2 448 | 1 870 | 2 083 | 2 244 | 2 550 | 1,0 | 0,8 |

| Canada (20e) | 1 801 | 2 454 | 1 460 | 1 234 | 1 105 | −11,5 | 0,4 |

|

Source : Global Trade Tracker, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Les types congelés de filets de tilapia; de filets de saumon du Pacifique, de l'Atlantique et Danube; ainsi que de crevettes, même décortiquées et même fumées (à l'exclusion des crevettes d'eau froide) étaient les trois principaux produits que le Mexique importait du monde entier. La plupart des importations des 10 principaux produits du monde entier ont subi une baisse, représentant un faible TCAC de 3,7 % (de 2017 à 2021). Parmi ces produits principaux, il n'y a eu qu'une légère croissance continue des importations de filets congelés de tilapia et de préparations ou conserves de poissons, de même que des importations de seiches et sépioles, calmars et encornets congelés en 2021. Aucun de ces produits n'a été importé depuis le Canada au cours des cinq dernières années, à l'exception des filets de saumon congelés (SH : 030481), ce qui remonte à 2018.

| Code SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des importations du monde entier par le Mexique | 940,3 | 927,7 | 833,8 | 699,9 | 975,9 | −9,4 | |

| 030461 | Filets de tilapia, congelés | 129,9 | 183,4 | 162,3 | 154,9 | 226,2 | 6,0 |

| 030481 | Filets de saumon du Pacifique, de l'Atlantique et du Danube, congelés | 104,9 | 92,1 | 100,1 | 89,6 | 99,4 | −5,1 |

| 030617 | Crevettes congelées, même fumées, même décortiquées, à l'exclusion des crevettes d'eau froide | 54,5 | 29,1 | 40,9 | 29,3 | 93,4 | −18,7 |

| 030462 | Filets de siluridés, congelés | 103,8 | 96,8 | 102,0 | 48,6 | 65,3 | −22,3 |

| 030343 | Listaos ou bonites à ventre rayé, congelés | 90,7 | 78,5 | 49,1 | 44,9 | 61,3 | −20,9 |

| 160414 | Thons, listaos et bonites « Sarda spp, », entiers ou en morceaux (non hachés) | 68,4 | 69,8 | 28,6 | 46,2 | 57,5 | −12,2 |

| 160529 | Crevettes, préparées ou conservées, en récipients hermétiquement fermés (non fumées) | 41,8 | 43,8 | 34,6 | 23,3 | 39,4 | −17,7 |

| 160521 | Crevettes, préparées ou en conserve, dans des récipients non hermétiquement fermés (non fumées) | 17,6 | 16,6 | 16,5 | 10,7 | 36,8 | −15,2 |

| 030743 | Seiches et sépioles, calmars et encornets, même séparés de leur coquille, congelés | 33,2 | n/a | ||||

| 160420 | Préparations et conserves de poissons (à l'exclusion des poissons entiers ou en morceaux) | 26,9 | 28,2 | 30,0 | 27,0 | 27,1 | 0,1 |

| Sous-total des 10 principales importations | 638,5 | 638,4 | 564,2 | 474,6 | 739,7 | 3,7 | |

|

Source : Global Trade Tracker, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Les dix principaux fournisseurs de produits de la mer au Mexique en 2021 (en dollars américains)

| Description | Valeur des importations (en millions) |

|---|---|

| Filets de tilapia, congelés | 226,0 |

| Thons, listaos et bonites « Sarda spp. », entiers ou en morceaux (non hachés) | 46,0 |

| Crevettes préparées*, dans des récipients non hermétiquement fermés (non fumées) | 26,6 |

| Tilapias, congelés | 24,3 |

| Seiches et sépioles, calmars et encornets, congelés, même séparés de leur coquille | 6,2 |

|

Source : Global Trade Tracker, 2022 *Préparations : Y compris en conserve |

|

| Description | Valeur des importations (en millions) |

|---|---|

| Filets de saumon du Pacifique, de l'Atlantique et du Danube, congelés | 92,4 |

| Filets de saumon du Pacifique, de l'Atlantique et du Danube, frais ou réfrigérés | 15,5 |

| Saumon de l'Atlantique et du Danube, frais ou réfrigérés | 9,8 |

| Saumon de l'Atlantique et du Danube, congelés | 4,4 |

| Farines, poudres et agglomérés sous forme de pellets, de poissons, de crustacés, de mollusques ou d'autres invertébrés aquatiques, impropres à l'alimentation humaine | 3,4 |

| Source : Global Trade Tracker, 2022 | |

| Description | Valeur des importations (en millions) |

|---|---|

| Crevettes préparées, dans des récipients non hermétiquement fermés (non fumées) | 20,1 |

| Préparations de poissons (à l'exclusion des poissons entiers ou en morceaux) | 19,9 |

| Listaos ou bonites à ventre rayé, congelés | 17,4 |

| Crevettes préparées, dans des récipients non hermétiquement fermés (non fumées) | 7,6 |

| Préparations de saumons entiers ou en morceaux (non hachés) | 5,4 |

| Source : Global Trade Tracker, 2022 | |

| Description | Valeur des importations (en millions) |

|---|---|

| Filets de siluridés, congelés | 65,2 |

| Filets de thon, de listao et de bonite à ventre rayé, congelés | 7,5 |

| Siluridés, congelés | 4,3 |

| Autre chair de poisson congelée, n.d.a.* (à l'exclusion des filets) | 3,3 |

| Autres filets de poissons, n.d.a.* | 3,2 |

|

Source : Global Trade Tracker, 2022 *n.d.a.: Non dénommé ailleurs |

|

| Description | Valeur des importations (en millions) |

|---|---|

| Crevettes congelées, même décortiquées, même fumées (à l'exclusion des crevettes d'eau froide) | 46,4 |

| Crevettes préparées, dans des récipients non hermétiquement fermés (non fumées) | 5,5 |

| Langoustes congelées, même décortiquées | 0,709 |

| Farines, poudres et agglomérés sous forme de pellets, de poissons, de crustacés, de mollusques ou d'autres invertébrés aquatiques, impropres à l'alimentation humaine | 0,289 |

| Méduses, vivantes, fraîches, réfrigérées, congelées, séchées, salées ou en saumure, même fumées | 0,036 |

| Source : Global Trade Tracker, 2022 | |

| Description | Valeur des importations (en millions) |

|---|---|

| Crevettes congelées, même décortiquées, même fumées (à l'exclusion des crevettes d'eau froide) | 29,6 |

| Bêches-de-mer, préparées (non fumées) | 0,849 |

| Autres filets de poissons, congelés, n.d.a.* | 0,652 |

| Langoustes congelées, même décortiquées | 0,231 |

| Crevettes préparées, dans des récipients non hermétiquement fermés (non fumées) | 0,083 |

|

Source : Global Trade Tracker, 2022 *n.d.a.: Non dénommé ailleurs |

|

| Description | Valeur des importations (en millions) |

|---|---|

| Seiches et sépioles, calmars et encornets, congelés, même séparés de leur coquille | 21,0 |

| Farines, poudres et agglomérés sous forme de pellets, de poissons, de crustacés, de mollusques ou d'autres invertébrés aquatiques, impropres à l'alimentation humaine | 3,5 |

| Graisses et huiles de poissons et leurs fractions, même raffinées, mais non chimiquement modifiées (à l'exclusion des huiles de foie) | 0,517 |

| Poulpes ou pieuvres, congelés | 0,476 |

| Autres filets de poissons, congelés, n.d.a.* | 0,303 |

|

Source : Global Trade Tracker, 2022 *n.d.a.: Non dénommé ailleurs |

|

| Description | Valeur des importations (en millions) |

|---|---|

| Préparations de sardines, sardinelles, sprats ou esprots, entiers ou en morceaux (non hachés) | 18,3 |

| Préparations de poissons (à l'exclusion des poissons entiers ou en morceaux) | 0,510 |

| Seiches et sépioles, calmars et encornets, même séparés de leur coquille, congelés | 0,108 |

| Crevettes préparées, en récipients hermétiquement fermés (non fumées) | 0,084 |

| Crevettes préparées, dans des récipients non hermétiquement fermés (non fumées) | 0,083 |

| Source : Global Trade Tracker, 2022 | |

| Description | Valeur des importations (en millions) |

|---|---|

| Morues, séchées, même salées, mais non fumées (à l'exclusion des filets et abats) | 11,4 |

| Filets de saumon du Pacifique, de l'Atlantique et du Danube, congelés | 1,7 |

| Saumon fumé du Pacifique, de l’Atlantique et du Danube, y compris les filets (à l'exclusion des abats) | 1,3 |

| Préparations de saumons entiers ou en morceaux (non hachés) | 1,2 |

| Poissons séchés (SH : 030553), même salés mais non fumés (à l'exclusion des filets, des abats et des morues) | 0,944 |

| Source : Global Trade Tracker, 2022 | |

| Description | Valeur des importations (en millions) |

|---|---|

| Listaos ou bonites à ventre rayé, congelés | 11,8 |

| Thons à nageoires jaunes, congelés | 2,2 |

| Thons obèses, congelés | 0,760 |

| Chair, même hachée, de squales, congelée | 0,037 |

| Filets de tilapia, congelés | 0,030 |

| Source : Global Trade Tracker, 2022 | |

Rendement du Canada

En 2021, le Canada a exporté pour 1,6 M$ CA de produits de la mer vers le Mexique. En 2021, les principaux produits canadiens exportés vers ce pays étaient : le homard vivant (43 %), le capelan congelé, le hareng congelé, les poissons de mer non dénommés ailleurs (n.d.a.) (27,5 %) et d'autres produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a., impropres à l'alimentation humaine (16 %) (c.-à-d. les aliments à base de farine de poisson pour le secteur des aliments pour animaux de compagnie et l'huile de poisson). Entre 2017 et 2021, les dix principaux produits de la mer exportés vers le Mexique ont connu une croissance du TCAC de 5,4 %, tandis que les exportations globales ont diminué d'un TCAC de −0,3 %.

| Code SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 1 622,4 | 2 556,6 | 1 806,6 | 1 456,8 | 1 601,5 | −0,3 | |

| 03063210 | Homards vivants | 779,0 | 849,5 | 913,7 | 342,0 | 688,3 | −3,0 |

| 03038919 | Poissons de mer, congelés, n.d.a.* (à l'exclusion des abats de poissons) | 0 | 0 | 0 | 0 | 440,8 | |

| 05119100 | Autres produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a.*, impropres à l'alimentation humaine | 0 | 0 | 0 | 71,7 | 254,0 | 254,5 |

| 03035910 | Capelans, congelés (à l'exclusion des abats) | 418,0 | 596,2 | 333,4 | 414,5 | 167,2 | −20,5 |

| 03035100 | Harengs, congelés (à l'exclusion des abats de poissons) | 101,4 | 95,9 | 44,8 | 112,2 | 39,7 | −20,9 |

| 23012090 | Autres farines, poudres et agglomérés sous forme de pellets, de poissons ou de crustacés, de mollusques, etc., n.d.a.*, impropres à l'alimentation humaine | 0 | 0 | 0 | 6,2 | 9,6 | 55,9 |

| 03056200 | Morues, salées ou en saumure, mais non séchées ou fumées (à l'exclusion des abats de poissons comestibles) | 0 | 0 | 0 | 0 | 0,628 | |

| 03056910 | Goberges, salées ou en saumure, mais non séchées ou fumées (à l'exclusion des abats de poissons comestibles) | 0 | 0 | 0 | 0 | 0,516 | |

| 03053210 | Filets de morue, séchés, salés ou en saumure, mais non fumés | 0 | 0 | 0 | 0 | 0,325 | |

| 03055900 | Autres poissons, séchés, même salés, mais non fumés, n.d.a.* (à l'exclusion des abats de poissons comestibles) | 0 | 0 | 0 | 0 | 0,171 | |

| Sous-total des 10 principales exportations | 1 298,3 | 1 541,6 | 1 291,9 | 946,5 | 1 601,3 | 5,4 | |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé *n.d.a. : Non dénommé ailleurs |

|||||||

Exportations de produits de la mer canadiens vers le Mexique (par province)

En 2021, la Nouvelle-Écosse était la principale province canadienne exportatrice de produits de la mer, d'une valeur de 737 100 $ CA, suivie de Terre-Neuve (600 700 $ CA), de la Colombie-Britannique (254 400 $ CA) et du Québec (9 200 $ CA). Les exportations de Terre-Neuve et de la Colombie-Britannique ont enregistré la croissance la plus marquée, soit respectivement un TCAC de 86,2 % et de 4,7 % entre 2017 et 2021. En même temps, les exportations du Québec (−46,8 %) et de la Nouvelle-Écosse (−10,5 %) ont subi des diminutions plus marquées. Les autres provinces qui exportaient auparavant des produits de la mer vers le Mexique au cours des cinq dernières années (exportations nulles en 2021) étaient l'Alberta, l'Ontario et l'Île-du-Prince-Édouard.

Parmi les principaux produits de la mer canadiens exportés vers le Mexique en 2021, la totalité des homards vivants canadiens provenait de la Nouvelle-Écosse; tous les poissons de mer, congelés, n.d.a. (SH : 03038919), venaient de Terre-Neuve; tous les autres produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a., impropres à l'alimentation humaine (SH : 05119100), venaient de la Colombie-Britannique; les capelans congelés provenaient surtout de Terre-Neuve (72 %) et le reste de la Nouvelle-Écosse; et tous les harengs congelés, provenaient de Terre-Neuve, mais ils étaient auparavant exportés surtout par la Colombie-Britannique. Les autres types de poissons, comme la morue et la goberge, venaient de la Nouvelle-Écosse en 2021. À noter que les types de saumons canadiens qui provenaient habituellement de l'Alberta et de la Colombie-Britannique les années précédentes n'ont pas été exportés vers le Mexique en 2021. L'approvisionnement par le Canada en graisses et huiles de poisson et leurs fractions, n.d.a., à destination du Mexique, qui provenait habituellement de l'Ontario, et en divers types de moules de l'Île-du-Prince-Édouard a diminué pour donner des exportations nulles au cours des dernières années.

| Province | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|

| Total des exportations | 1 622 447 | 2 556 558 | 1 806 648 | 1 456 750 | 1 601 473 | −0,3 |

| Nouvelle-Écosse | 1 146 915 | 1 275 887 | 1 014 084 | 443 763 | 737 124 | −10,5 |

| Terre-Neuve | 50 000 | 373 096 | 232 932 | 377 992 | 600 667 | 86,2 |

| Colombie-Britannique | 211 666 | 207 982 | 241 445 | 151 184 | 254 434 | 4,7 |

| Québec | 115 700 | 0 | 0 | 14 471 | 9 248 | −46,8 |

| Alberta | 0 | 30 402 | 0 | 410 744 | 0 | −100,0 |

| Ontario | 0 | 669 191 | 318 187 | 0 | 0 | −100,0 |

| Île-du-Prince-Édouard | 98 166 | 0 | 0 | 58 596 | 0 | −100,0 |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 1 146,9 | 1 275,9 | 1 014,1 | 443,8 | 737,1 | −10,5 | |

| 03063210 | Homards vivants | 779,0 | 849,5 | 913,7 | 342,0 | 688,3 | −3,0 |

| 03035910 | Capelans, congelés (à l'exclusion des abats) | 368,0 | 245,5 | 100,4 | 61,0 | 47,0 | −40,2 |

| 03056200 | Morues, salées ou en saumure, non séchées ou fumées (à l'exclusion des abats de poissons comestibles) | 0,0 | 0,0 | 0,0 | 0,0 | 0,628 | |

| 03056910 | Goberges, salées ou en saumure, non séchées ou fumées (à l'exclusion des abats de poissons comestibles) | 0,0 | 0,0 | 0,0 | 0,0 | 0,516 | |

| 03053210 | Filets de morue, séchés, salés ou en saumure, mais non fumés | 0,0 | 0,0 | 0,0 | 0,0 | 0,325 | |

| Sous-total des 5 principales exportations | 1 146,9 | 1 095,1 | 1 014,1 | 403,0 | 736,8 | −10,5 | |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 50,0 | 373,1 | 232,9 | 378,0 | 600,7 | 86,2 | |

| 03038919 | Poissons de mer congelés, n.d.a.[1] (à l'exclusion des abats de poissons) | 0,0 | 0,0 | 0,0 | 0,0 | 440,8 | |

| 03035910 | Capelans, congelés (à l'exclusion des abats) | 50,0 | 350,7 | 232,9 | 353,4 | 120,2 | 24,5 |

| 03035100 | Harengs, congelés (à l'exclusion des abats de poissons) | 0,0 | 22,4 | 0,0 | 24,4 | 39,7 | 20,9 |

| 03038913 | Sébastes, congelées (à l'exclusion des abats de poissons) | 0,0 | 0,0 | 0,0 | 0,126 | 0,0 | |

|

Source : CATSNET - Statistique Canada, 2022 1 : Non dénommé ailleurs *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 211,7 | 208,0 | 241,4 | 151,2 | 254,4 | 4,7 | |

| 05119100 | Produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a.[1], impropres à l'alimentation humaine | 0,0 | 0,0 | 0,0 | 57,2 | 244,8 | 328,1 |

| 23012090 | Farines, poudres et agglomérés sous forme de pellets, de poissons, de crustacés, de mollusques ou d'autres invertébrés aquatiques, n.d.a.[1], impropres à l'alimentation humaine | 0,0 | 0,0 | 0,0 | 6,2 | 9,6 | 55,9 |

| 03031210 | Saumons kéta, congelés (à l'exclusion des abats de poissons) | 110,2 | 0,0 | 196,6 | 0,0 | 0,0 | −100,0 |

| 03048100 | Filets de saumon du Pacifique, de l'Atlantique et du Danube, congelés | 0,0 | 134,5 | 0,0 | 0,0 | 0,0 | |

| 03035100 | Harengs, congelés (à l'exclusion des abats de poissons) | 101,4 | 73,5 | 44,8 | 87,8 | 0,0 | −100,0 |

|

Source : CATSNET - Statistique Canada, 2022 1 : Non dénommé ailleurs *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 115,7 | 0,0 | 0,0 | 14,5 | 9,2 | −46,8 | |

| 05119100 | Produits de poissons, mollusques et crustacés, invertébrés aquatiques et animaux morts, n.d.a.[1], impropres à l'alimentation humaine | 0,0 | 0,0 | 0,0 | 14,5 | 9,2 | −36,1 |

| 12122100 | Algues, même pulvérisées, destinées à l'alimentation humaine | 115,7 | 0,0 | 0,0 | 0,0 | 0,0 | −100,0 |

|

Source : CATSNET - Statistique Canada, 2022 1 : Non dénommé ailleurs *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 0,0 | 30,4 | 0,0 | 410,7 | 0,0 | −100,0 | |

| 03031210 | Saumons kéta, congelés (à l'exclusion des abats de poissons) | 0,0 | 0,0 | 0,0 | 410,7 | 0,0 | |

| 03032900 | Autres perches du Nil et poissons tête de serpent, congelés | 0,0 | 30,4 | 0,0 | 0,0 | 0,0 | |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| 15042090 | Graisses et huiles de poisson et leurs fractions, même raffinées, mais non chimiquement modifiées (à l'exclusion des huiles de foie) | 0,0 | 669,2 | 318,2 | 0,0 | 0,0 | −100,0 |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

| Codes SH | Description | 2017 | 2018 | 2019 | 2020 | 2021 | TCAC* en % 2017-2021 |

|---|---|---|---|---|---|---|---|

| Total des exportations vers le Mexique | 98,2 | 0,0 | 0,0 | 58.6 | 0,0 | −100,0 | |

| 03073200 | Moules, même non séparées de leur coquille, congelées | 0,0 | 0,0 | 0,0 | 58.6 | 0,0 | |

| 03073900 | Moules, séchées, salées, fumées ou en saumure | 98,2 | 0,0 | 0,0 | 0.0 | 0,0 | −100,0 |

|

Source : CATSNET - Statistique Canada, 2022 *TCAC : Taux de croissance annuel composé |

|||||||

Taille des marchés

En 2021, les ventes au détail de produits de la mer par le Mexique ont totalisé 5,3 G$ US (667 200 tonnes), ce qui représente une diminution de −8,0 % du volume global par rapport à l'année précédente. Les types de produits frais composés de poissons, de crustacés, de mollusques et de céphalopodes en constituaient 70,9 %, tandis que les catégories de produits de la mer transformés (de longue conservation, congelés, réfrigérés) représentaient les 29,1 % restants de la valeur des ventes.

Quand la pandémie de COVID-19 a frappé le pays, la fréquence des achats de la plupart des aliments frais dans le segment des produits de la mer a considérablement diminué, contrairement à la période antérieure à la pandémie où beaucoup de consommateurs avaient l'habitude d'acheter des aliments frais le jour où ils les consommaient (en particulier, environ 19 % de la consommation annuelle de produits de la mer a lieu pendant le carême, entre mars et avril). Étant donné l'importance de la fraîcheur dans la catégorie, le secteur des produits de la mer s'est plus ressenti des effets négatifs de la crise mondiale que certaines autres sources alimentaires de protéinesNote de bas de page 2.

Un grand nombre de consommateurs ont fait la transition à des produits de la mer transformés préemballés, prêts à servir et qui pouvaient être entreposés pendant plusieurs jours. Les produits de la mer transformés de longue conservation sont demeurés la principale catégorie au chapitre des ventes au détail, s'établissant à 1,3 G$ US en 2021, malgré une diminution de la croissance annuelle du volume de −3,3 %. Quand ils se sont éloignés des produits de la mer frais, les consommateurs se sont tournés vers les produits de la mer transformés réfrigérés (64,1 M$ US) et congelés (227,4 M$ US), qui ont respectivement enregistré une croissance annuelle du volume de 9,1 % et de 7,1 %.

| Catégorie | 2017 | 2021 | TCAC* (en %) 2017-2021 | 2022 | 2026 | TCAC* (en %) 2022-2026 |

|---|---|---|---|---|---|---|

| Produits de la mer frais | 2 941,5 | 3 749,5 | 6,3 | 3 965,9 | 5 012,6 | 6,0 |

| Poissons | 2 094,0 | 2 678,9 | 6,4 | 2 823,0 | 3 522,4 | 5,7 |

| Crustacés | 533,3 | 668,6 | 5,8 | 710,9 | 936,2 | 7,1 |

| Mollusques et céphalopodes | 314,2 | 402,0 | 6,4 | 432,0 | 554,0 | 6,4 |

| Viande et produits de la mer transformés | 2 860,2 | 3 981,6 | 8,6 | 4 291,6 | 5 753,1 | 7,6 |

| Viande transformée | 1 689,3 | 2 439,2 | 9,6 | 2 699,7 | 3 807,6 | 9,0 |

| Produits de la mer transformés | 1 170,9 | 1 542,3 | 7,1 | 1 591,9 | 1 945,5 | 5,1 |

| De longue conservation | 971,9 | 1 250,9 | 6,5 | 1 274,6 | 1 492,4 | 4,0 |

| Congelés | 154,8 | 227,4 | 10,1 | 247,5 | 356,4 | 9,5 |

| Réfrigérés | 44,1 | 64,1 | 9,8 | 69,7 | 96,7 | 8,5 |

| Total des produits de la mer frais et transformés | 4 112,4 | 5 291,8 | 6,5 | 5 557,8 | 6 958,1 | 5,8 |

|

Source : Euromonitor, 2022 *TCAC : Taux de croissance annuel composé |

||||||

| Catégorie | 2017 | 2021 | TCAC* (en %) 2017-2021 | 2022 | 2026 | TCAC* (en %) 2022-2026 |

|---|---|---|---|---|---|---|

| Produits de la mer frais | 414,2 | 437,4 | 1,4 | 440,6 | 466,9 | 1,5 |

| Poissons | 312,3 | 328,7 | 1,3 | 329,9 | 346,2 | 1,2 |

| Mollusques et céphalopodes | 56,6 | 60,2 | 1,6 | 61,7 | 66,6 | 1,9 |

| Crustacés | 45,3 | 48,5 | 1,7 | 49,0 | 54,1 | 2,5 |

| Viande et produits de la mer transformés | 517,1 | 605,1 | 4,0 | 624,3 | 704,5 | 3,1 |

| Viande transformée | 306,4 | 375,3 | 5,2 | 398,2 | 475,3 | 4,5 |

| Produits de la mer transformés | 210,7 | 229,8 | 2,2 | 226,1 | 229,2 | 0,3 |

| De longue conservation | 188,6 | 203,1 | 1,9 | 198,4 | 196,1 | −0,3 |

| Congelés | 21,1 | 25,6 | 5,0 | 26,6 | 31,7 | 4,5 |

| Réfrigérés | 1,0 | 1,2 | 4,7 | 1,2 | 1,4 | 3,9 |

| Total des produits de la mer frais et transformés | 624,9 | 667,2 | 1,7 | 666,7 | 696,1 | 1,1 |

|

Source : Euromonitor, 2022 *TCAC : Taux de croissance annuel composé |

||||||

En 2021, le volume global des ventes de produits de la mer frais et transformés par le secteur des services alimentaires au Mexique s'établissait à 282 800 tonnes, ce qui représente une diminution du TCAC de −0,7 % (de 2017 à 2021). En 2020, toutes les catégories du commerce de consommation sur place ont été durement touchées par la fermeture des points de vente des services alimentaires et des centres de villégiature pendant plus de trois mois, qui ont dû opérer à capacité réduite une bonne partie du reste de l'année. Malgré tout, la croissance du volume global est presque retournée au niveau antérieur à la pandémie en 2021, à mesure que les restrictions ont été assouplies, que la confiance des consommateurs s'est raffermie et que les touristes ont commencé à retourner au MexiqueNote de bas de page 2. Néanmoins, bien qu'on s'attende à ce que les ventes du secteur des services alimentaires montent en flèche en 2022 (375 100 tonnes), le pays devrait enregistrer un TCAC sur cinq ans à la baisse de −3,7 %, avec une autre diminution des ventes en 2023, pour se chiffrer seulement à 322 100 tonnes en 2026.

| Catégorie | 2017 | 2021 | TCAC* (en %) 2017-2021 | 2022 | 2026 | TCAC* (en %) 2022-2026 |

|---|---|---|---|---|---|---|

| Produits de la mer frais | 272,6 | 266,0 | −0,6 | 274,1 | 302,2 | 2,5 |

| Poissons | 173,2 | 168,6 | −0,7 | 173,6 | 191,4 | 2,5 |

| Mollusques et céphalopodes | 55,1 | 53,3 | −0,8 | 54,8 | 59,8 | 2,2 |

| Crustacés | 44,3 | 44,1 | −0,1 | 45,7 | 51,0 | 2,8 |

| Viande et produits de la mer transformés | 102,3 | 96,3 | −1,5 | 101,0 | 115,0 | 3,3 |

| Viande transformée | 83,7 | 79,6 | −1,2 | 83,5 | 95,1 | 3,3 |

| Produits de la mer transformés | 18,5 | 16,8 | −2,4 | 17,5 | 19,9 | 3,3 |

| De longue conservation | 15,4 | 13,8 | −2,7 | 14,4 | 16,3 | 3,1 |

| Congelés | 3,1 | 2,9 | −1,7 | 3,1 | 3,6 | 3,8 |

| Total des produits de la mer frais et transformés | 291,1 | 282,8 | −0,7 | 375,1 | 322,1 | −3,7 |

|

Source : Euromonitor, 2022 *TCAC : Taux de croissance annuel composé |

||||||

Paysage concurrentiel

En 2021, les principales entreprises (et marques) de vente au détail de produits de la mer transformés au Mexique comprenaient : Pescados Industrializados SA de CV, connu comme le Grupo PINSA (Dolores, Mazatún), dont la part du marché s'établissait à 29,3 %; le Grupo Marítimo Industrial SA de CV, connu comme le Grupomar (Tuny), avec une part de 16,8 %; et le Grupo Herdez SAB de CV (Herdez), part de 6,5 %. Les marques maison occupaient également 16,9 % du marché en 2021.

Malgré tout, les détaillants spécialisés ne s'en sont pas très bien tirés pendant la pandémie en raison de la diminution des achats de produits frais, mais les principaux transformateurs de produits de la mer qui soutiennent ces points de vente, comme Comercializadora Osa Mayor, Comercializadora Blanca Arena (situé dans le marché de et Alimentos del Mar SA de CV, devraient recouvrer une bonne partie de leurs ventes antérieures durant la période des prévisionsNote de bas de page 2.

| Entreprise | Marque(s) | Valeur des ventes au détail (en millions de dollars américains) | Part du marché (en %) |

|---|---|---|---|

| Pescados Industrializados SA de CV | Dolores, Mazatún | 451,8 | 29,3 |

| Grupo Marítimo Industrial SA de CV | Tuny | 259,2 | 16,8 |

| Herdez SAB de CV, Grupo | Herdez | 100,2 | 6,5 |

| Procesadora Especializada de Alimentos SA de CV | Marina Azul | 59,3 | 3,8 |

| Ahumados Noruegos SA de CV | Fiordo | 44,8 | 2,9 |

| Grupo Piscimex SA de CV | Sierra Madre | 34,8 | 2,3 |

| FCF Co. Ltd. (commercialisée par le Grupo PINSA) | Brunswick | 33,1 | 2,1 |

| Justo López Valcárcel SA | El Vigilante | 32,0 | 2,1 |

| Alimentos del Mar SA de CV | Neptuno Productos del Mar | 31,0 | 2,0 |

| Pando, Grupo SA de CV | Calmex | 27,9 | 1,8 |

| Marque maison | Marque maison | 261,2 | 16,9 |

| Autres | Autres | 179,0 | 11,6 |

| Total des produits de la mer transformés | 1 542,3 | 100,0 | |

| Source : Euromonitor, 2022 | |||

Canaux de distribution

Selon le Conseil de la promotion des produits de la pêche et de l'aquaculture du Mexique (CONAPESCA), le marché de poissons La Nueva Viga dans la ville de Mexico et le Mercado del Mar à Zapopan sont ceux où sont concentrés le plus d'échanges de produits de la mer au Mexique. Le marché La Nueva Viga est le deuxième plus grand marché de poissons au monde, après le réputé marché Tsukiji de Tokyo. Le COMEPESCA estime que le marché La Nueva Viga vend plus de 500 espèces marines, ce qui représente 65 % de la production nationale du Mexique.

Les canaux de distribution où les consommateurs choisissent d'acheter leur viande et leurs produits de la mer n'ont pas beaucoup changé entre 2020 et 2021. Les Mexicains ont continué d'éviter les sorties fréquentes en achetant le plus souvent auprès de détaillants en alimentation modernes, comme des hypermarchés ou des supermarchés et des magasins de vente au rabais, qui offrent un large éventail de produits à un seul endroit et qui peuvent fournir la livraison en ligne.

Comparativement aux ventes antérieures à la pandémie de COVID-19, les magasins spécialisés ont subi la diminution la plus importante de l'achalandage puisque certains consommateurs ont également commencé à acheter des produits de la mer emballés chez des détaillants en alimentation modernes pendant la pandémie. Même si les magasins spécialisés devraient se rétablir pendant la période des prévisions, cette transition vers les points de vente modernes de produits alimentaires demeurera probablement populaire et atténuera les ventes des points de vente spécialisés en produits de la mer en raison de la commodité, de la salubrité et de la longue durée des produits offertsNote de bas de page 2.

| Type de point de vente | Part du marché (en %) en 2020 | Part du marché (en %) en 2021 | Variation en point de pourcentage* 2021-2020 |

|---|---|---|---|

| Ventes au détail en magasin - total | 98,6 | 98,7 | 0,1 |

| Total des détaillants en alimentation | 89,0 | 89,1 | 0,1 |

| Sous-total des détaillants en alimentation modernes | 45,8 | 45,8 | 0,0 |

| Hypermarchés | 15,2 | 15,2 | 0,0 |

| Magasins de vente au rabais | 14,6 | 14,6 | 0,0 |

| Supermarchés | 13,2 | 13,2 | 0,0 |

| Dépanneurs | 2,7 | 2,8 | 0,1 |

| Sous-total des détaillants en alimentation traditionnels | 43,3 | 43,3 | 0,0 |

| Petits épiciers indépendants | 38,4 | 38,4 | 0,0 |

| Détaillants spécialisés dans les aliments, les boissons et les produits du tabac | 4,9 | 4,9 | 0,0 |

| Total des détaillants de produits divers | 9,6 | 9,6 | 0,0 |

| Ventes au détail hors magasin - total : | 1,4 | 1,3 | −0,1 |

| Total des canaux de distribution | 100,0 | 100,0 | 100,0 |

|

Source : Euromonitor, 2022 *Variation en point de pourcentage : différence entre les valeurs de 2021 et 2020 |

|||

Analyse du lancement de nouveaux produits

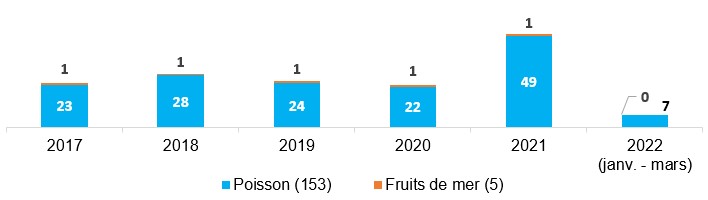

Selon Mintel, il y a eu 155 lancements de produits alimentaires ou de boissons emballés (7) contenant des ingrédients de poissons (153) et/ou de fruits de mer (5) (y compris les nouvelles variétés, l'élargissement de gammes, les nouveaux emballages, les nouvelles formulations et les remises en marché) au Mexique entre le 1er janvier 2017 et le 9 mars 2022.

Nombre total de produits (155), de janvier 2017 au 9 mars 2022

Description de l'image ci-dessus

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 (janvier à mars) | Total | |

|---|---|---|---|---|---|---|---|

| Poissons | 23 | 28 | 24 | 22 | 49 | 7 | 153 |

| Fruits de mer | 1 | 1 | 1 | 1 | 1 | 0 | 5 |

Source : Mintel, 2022

Produits contenant des ingrédients de poissons et de fruits de mer

Les principales sociétés mères qui ont lancé des produits alimentaires et de boissons contenant du poisson au Mexique au cours des cinq dernières années (de janvier 2017 à mars 2022) étaient : Nestlé (36), Laboratorios Ordesa (7); FrieslandCampina (6); Nutricia (6), pour ses produits de préparation pour nourrissons ou aliments pour bébés en poudre; Walmart, pour ses divers produits de poissons et de repas (11); Novalimentos, surtout pour ses sauces (11); Alimentos Kay, pour ses bâtonnets, filets, croquettes de poisson et hamburgers de poisson (8), et Herdez, pour ses produits de thon (6). Le Mexique a fabriqué 57,4 % de ses produits de la mer, suivi de l'Espagne (9,7 %), des Pays-Bas (8,4 %) et des États-Unis (5,8 %); aucune marque canadienne n'a été trouvée dans les rayons des commerces. Les principales marques durant cette période étaient Nestlé Nido Kinder/NAN Optimal Pro (18), Herdez (6), Itto - Sushiitto (6), Ricamar (5), Great Value (5), Neptuno (4), Frisolac Gold (4) et Marketside (3).

Les ingrédients contenant du poisson et des fruits de mer couramment trouvés dans ces produits emballés chez des détaillants du Mexique comprenaient les crevettes, les palourdes, les moules, les sirimis de poisson (viande de poisson pressée) et les anchois. Les autres ingrédients connexes comprenaient l'extrait de palourde, d'huître ou de crabe ou l'arôme naturel de palourde, les protéines de poisson ou le collagène de poisson hydrolysé, les graisses de poisson (sources d'acides gras oméga-3), l'huile de poisson oxydée, la sauce de poisson ou le jus de fruits de mer, l'encre de calmar, ainsi que la poudre et l'extrait de bonite.

Au Mexique, les arômes de poissons ou de fruits de mer qui ont été lancés en plus grand nombre étaient : saumon, césar ou fruits de mer [T1 de 2020-2021]. Les ingrédients nouveaux ou populaires comprenaient le vinaigre de fruit, le rouge amarante, le colza, la racine de betterave et les fibres. Les allégations relatives à la santé et au bien-être ainsi que d'autres allégations fonctionnelles connexes ou les tendances maîtresses (surtout sur les produits laitiers ou les aliments pour bébés) comprenaient : casher, halal, vitamines ou minéraux plus, soutien du système immunitaire, cerveau ou système immunitaire, santé des os, fonctionnel - autres, santé du système digestif et de qualité supérieure. Parmi ces produits, les principales allégations en pleine croissance comprenaient la facilité d'utilisation.

Sur le marché mexicain, la plus importante catégorie de poissons était celle des aliments pour bébés puisque 62 (40 %) lancements de nouveaux produits y ont été faits, venaient ensuite les produits à base de poisson, de viande et d'œufs (46 produits, 29,7 %), ainsi que les sauces et assaisonnements ou repas et plats principaux (32 produits combinés, 20,6 %) au cours de la période d'environ cinq ans. Le lancement de nouveaux produits a connu la croissance la plus marquée dans des catégories telles que les produits de poisson transformés, les sauces et assaisonnements, les boissons à base de jus et les repas et plats principaux entre le T1 de 2021 et le T1 de 2022. Toutefois, la catégorie des aliments pour bébés a subi une baisse de −22,2 % durant cette période.

| Catégorie | Les 50 marques principales lancées (nombre de produits) | Nombre de produits |

|---|---|---|

| Aliments pour bébés | Nestlé Nido Kinder/Pre-Escolar, Nestlé NAN Optimal Pro/Expert Pro Comfort/Supreme Pro (27), Frisolac Gold (4), Ordesa Sanfer Blemil Plus 1 or 2 (4), Nutricia Nutrilon Premium+ (3), Danone Aptamil - Pepti Allergy/Premium Pronutra+ (3), Friso Gold Comfort Next (1), Babynat Orgánico (1) | 62 |

| Produits à base de poisson, de viande et d'œufs | Ricamar (5), Herdez (4), Great Value (2), Neptuno (4), Marketside (3), Nair (3), Member's Mark (2), Angulas Mayoz (2), Disney - Pixar Toy Story (2), Atún Dolores/ Nuestros Sabores (2), Foncard Gourmet (1), Chata (1), Avilés Altamar (1), Antiqua Delicatessen (1), Aquamar (1) | 46 |

| Sauces et assaisonnements | Itto - Sushiitto (6), Clemente Jacques (2), Blue Dragon (1), CJ Annie Chun's (1) | 16 |

| Repas et plats principaux | Great Value (3), Bravisima (2), Blue Dragon (1), Productos Ahumados (2), Extra Special (1) | 16 |

| Collations | Crazy Cuizine (1), Antonio y Ricardo (1) | 5 |

| Boissons nutritives et autres boissons | Fresenius Kabi Supportan DKN (2), SimiBest D (2), Fresenius Kabi Fresekabi D (1) | 5 |

| Boissons à base de jus | Clamato (1) | 2 |

| Tartinades salées | Herdez (2) | 2 |

| Soupe | Fisher's (1) | 1 |

| Taille totale de l'échantillon | 155 | |

| Source : Mintel, 2022 | ||

Exemples de produits

Les nouvelles marques de poissons, de fruits de mer ou de boissons lancées récemment (en 2021-2022) sur le marché mexicain comprennent : Pescanova (croquettes de merluche), Antiqua Delicatessen (surimi dans l'huile d'olive), Natural Good Shape (eau de coco au collagène de poisson) et Meat Me (pâtisseries aux crevettes et au fromage).

Croquettes de merluche

Source: Mintel, 2022

| Entreprise | Pescanova |

|---|---|

| Importer | Tiendas Soriana |

| Marque | Pescanova |

| Sous-catégorie | Produits à base de poisson, de viande et d'œufs |

| Marché | Mexique, importé d'Espagne |

| Ingrédients connexes | Hake |

| Nom / type de magasin | Mega Soriana, magasin à grande surface / hypermarché |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Février 2022 |

| Prix en dollars américains | 3,75 |

Ce produit surgelé croustillant est exempt de lactose, de gluten, d'agents de conservation et de colorants, il referme des oméga-3 et des quantités excessives de sodium, selon le ministère de la Santé du Mexique. Il est vendu au détail dans un contenant recyclable de 330 grammes contenant de 11 à 13 morceaux.

Collations au saumon

Source: Mintel, 2022

| Entreprise | Handy Seafood |

|---|---|

| Importer | Importadora Primex (for Costco) |

| Marque | Handy |

| Sous-catégorie | Collations, hors d'œuvres et canapés |

| Marché | Mexique, importé des États-Unis |

| Ingrédients connexes | Saumon rouge, sauce au poisson (extrait d'anchois) |

| Nom / type de magasin | Costco, club-entrepôt |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Décembre 2020 |

| Prix en dollars américains | 11,48 |

Selon le ministère de la Santé du Mexique, ce produit a une teneur élevée en sodium. Il renferme du saumon sauvage, des edamames, des épinards, du brocoli, des graines de chia et de la ciboulette. Il est exempt d'agents de conservation, de colorants et d'arômes artificiels. Cette collation contient 14 grammes de protéines par portion et d'autres éléments nutritifs, notamment des super aliments. Elle peut être cuite au four, frite à l'air ou à convection. Ce produit est vendu au détail dans un contenant de 340 grammes qui contient 24 unités.

Poudre alimentaire à base de produits laitiers pour la croissance

Source: Mintel, 2022

| Entreprise | Wal-Mart |

|---|---|

| Marque | Parent's Choice |

| Sous-catégorie | Aliments pour bébés, lait de croissance (d'un à trois ans) |

| Marché | Fabriqué au Mexique, non importé |

| Ingrédients connexes | Huile de poisson (DHA), gras polyinsaturé (oméga-3) |

| Nom / type de magasin | Walmart, magasin à grande surface / hypermarché |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Juillet 2021 |

| Prix en dollars américains | 2,51 |

Ce produit est enrichi de vitamines et de minéraux, est exempt de sucre raffiné ajouté et contient du DHA, des prébiotiques (inuline) et des probiotiques (probiotique de bactérie). Il convient aux enfants âgés d'un à trois ans et est vendu au détail dans un emballage de 360 grammes ou de 800 grammes.

Eau de coco au collagène

Source: Mintel, 2022

| Entreprise | Globa Distribuciones |

|---|---|

| Marque | Natural Good Shape |

| Sous-catégorie | Boissons à base de jus |

| Marché | Fabriqué au Mexique, non importé |

| Ingrédients connexes | Collagène de poisson hydrolysé |

| Nom / type de magasin | Chedraui Selecto, supermarché |

| Type de lancement | Nouveau produit |

| Date de mise en marché | Mai 2021 |

| Prix en dollars américains | 1,13 |

Ce produit pasteurisé est exempt de sucre, de gluten et d'agents de conservation, il renferme des antioxydants et des minéraux et il est vendu au détail dans un emballage recyclable de 330 millilitres.

Débouchés pour le Canada

Même si les coopératives locales de pêcheurs cherchent à avoir accès à des marchés concurrentiels en vendant directement aux consommateurs, les petites communautés de pêcheurs le long des côtes mexicaines doivent généralement faire appel à des intermédiaires aux tarifs élevés pour combiner et commercialiser leurs prises, afin de répondre à la demande de grand volume des gros détaillants. Bien que certains produits soient exportés sur les marchés internationaux, la majorité d'entre eux sont vendus à des restaurants et à des consommateurs mexicainsNote de bas de page 1.

Néanmoins, il existe des débouchés pour des produits de qualité supérieure dans les restaurants haut de gamme et les hôtels-boutiques des grandes villes et des régions touristiques du Mexique, notamment pour les produits de la mer frais et congelés, comme le homard, les moules, la morue, les palourdes et d'autres produits, y compris le saumon, le crabe des neiges et le thon rouge.

Le Mexique est à la recherche de produits de la mer novateurs, à bas prix, mais dont la valeur nutritive et la teneur en protéines sont tout de même élevées, pour parvenir aux objectifs stratégiques du gouvernement, soit accroître la consommation du tiers. Les détaillants offrent plus d'options de produits de la mer transformés congelés et de préparation de repas prêts à consommer, notamment COSTCO, SAM's (Walmart au Mexique). Cette catégorie de produits a suscité l'intérêt des consommateurs pendant la pandémie et cette tendance pourrait se maintenir. Il existe une possibilité de croissance, étant donné la nécessité de la collaboration entre les intervenants locaux, comme les marchands de poissons, les pêcheurs et les acheteurs, puisque les initiatives mexicaines cherchent à élargir la demande des consommateurs.

Pour mieux comprendre les différences entre les cultures d'entreprise au Mexique et au Canada, les exportateurs canadiens devraient examiner les habitudes d'achat, non seulement à l'échelle nationale, mais aussi à l'échelle régionale. Même si certains produits peuvent bien se vendre dans certaines régions, ils peuvent ne pas être aussi populaires dans d'autres. Il est important que les entreprises canadiennes collaborent avec des importateurs ou des distributeurs locaux qui connaissent bien les tendances mexicaines et qui peuvent leur donner des conseils afin de repérer des personnes-ressources de bonne réputation, tout en créant des relations d'affaires fructueuses dans le but d'avoir une stratégie appropriée pour pénétrer le marché. Les représentants locaux peuvent également apporter leur soutien en cas de problème lié à la réglementation, à l'établissement du prix et au dédouanement, et ils peuvent offrir un soutien technique ou logistique important pour les ventesNote de bas de page 3.

Pour trouver des distributeurs au Mexique, vous pouvez notamment participer à des salons professionnels pertinents (Expo ANTAD, Abastur, Expo Hotel), prendre part à des missions commerciales qui visent le marché mexicain et communiquer avec des sources d'information fiables, comme les associations industrielles mexicaines ou le Service des délégués commerciaux au Mexique, qui possède trois bureaux de développement commercial (Guadalajara, Mexico et Monterrey).

Pour de plus amples renseignements

Le Service des délégués commerciaux du Canada :

Les délégués commerciaux internationaux peuvent fournir à l'industrie canadienne une expertise de terrain concernant les potentiels de marché, les conditions actuelles et les contacts d'affaires locaux, et sont un excellent point de contact pour obtenir des conseils à l'exportation.

Plus de renseignements sur les marchés agroalimentaires :

Renseignements sur les marchés internationaux de l'agroalimentaire

Découvrez l'agriculture mondiale et les débouchés agroalimentaires, consultez la liste complète des analyses des marchés mondiaux, les tendances des marchés et les prévisions, et renseignez-vous sur les accords de libre-échange du Canada.

Service d'information sur les marchés agroalimentaires

Les entreprises canadiennes du secteur des produits agroalimentaires et des produits de la mer peuvent profiter d'un service personnalisé de rapports et d'analyses, et s'inscrire à notre liste de distribution pour recevoir les plus récents rapports directement dans leur boîte de réception.

Pour en savoir plus sur les industries agroalimentaires du Canada :

Secteurs agricoles du Canada

Aliments transformés et boissons, aide relative aux exigences réglementaires, processus d'approbation réglementaire, réglementation du secteur, Loi sur le commerce des spiritueux.

Ressources

- CATSNET, Statistique Canada, 2022.

- Ambassade du Canada, 2022. Service des délégués commerciaux du Canada : Mexique.

- Euromonitor Intelligence, janvier 2022. Country report: Fish and Seafood in Mexico.

- Global Trade Tracker, 2022.

- La Jornada, Mexico, 2 mai 2022. La Nueva Viga concentrates 65% of the annual Mexican fishing: Sader (en espagnol seulement).

- Ministère de l'Agriculture et du Développement rural (COMEPESCA), 15 avril 2019. The great fish and seafood markets of Mexico (en espagnol seulement).

- Muñoz Nuñez, Daylin. Walton Family Foundation, novembre 2021. Supporting Diverse Entrepreneurs: To Creat a Market for Sustainable Seafood in Mexico, Work 'Smarter' (en anglais seulement).

- Commission nationale de l'aquaculture et des pêches (CONAPESCA), 1er avril 2021. Tuna, mojarra, dogfish, croaker, sea bass and shrimp among the most representative fishery and aquaculture products in national consumption (en espagnol seulement).

- Perspectives agricoles de l'OCDE et de la FAO 2021-2030 (en anglais seulement).

- Examen des pêcheries dans les pays de l'OCDE, janvier 2021. Fisheries and Aquaculture in Mexico (en anglais seulement)

Analyse des tendances du secteur – Tendances des produits de la mer au Mexique

Rapport d'analyse mondiale

Préparé par : Erin-Ann Chauvin, analyste principale de marché

© Sa Majesté la Reine du chef du Canada, représentée par le ministre de l'Agriculture et de l'Agroalimentaire (2022).

Photos

Les images figurant dans la présente publication sont reproduites avec la permission des titulaires des droits s'y rattachant. À moins d'avis contraire, Sa Majesté la Reine du chef du Canada est titulaire des droits d'auteur sur ces images.

Pour vous inscrire à notre liste de distribution ou pour suggérer d'autres sujets ou marchés de recherche, vous pouvez vous adresser à :

Agriculture et Agroalimentaire Canada, Analyses des marchés mondiaux1341, chemin Baseline, Tour 5, 3e étage

Ottawa ON K1A 0C5

Canada

Courriel : aafc.mas-sam.aac@agr.gc.ca

Le gouvernement du Canada a préparé le présent document en se fondant sur des sources d'information primaires et secondaires. Même s'il n'a ménagé aucun effort pour présenter des données exactes, Agriculture et Agroalimentaire Canada (AAC) n'assume aucune responsabilité à l'égard de toute décision qui pourrait être prise sur la base de ces renseignements.

Toute reproduction ou redistribution du présent document, en totalité ou en partie, doit énoncer clairement qu'Agriculture et Agroalimentaire Canada est le titulaire du droit d'auteur du document selon le modèle suivant : AAC, titre du document, année. Si le document reproduit ou redistribué reprend des données du présent document, il y a lieu d'y indiquer les sources telles qu'elles sont inscrites dans le présent document.

Agriculture et Agroalimentaire Canada fournit le présent document ainsi que d'autres services de production de rapports gratuitement à ses clients des industries agricole et alimentaire.